El mercado del aceite de oliva en Francia

RESUMEN

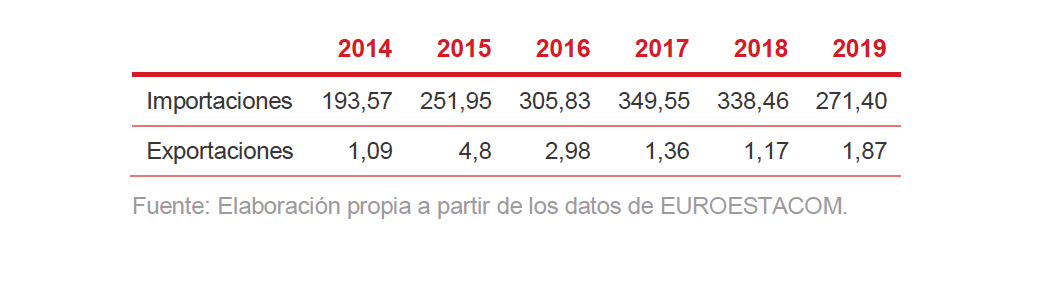

España, con unas exportaciones a Francia de 80,35 miles Tm por un valor total de 271,09 millones €, se ha consolidado en los últimos años como el primer proveedor de aceite de oliva de Francia, tanto en términos de valor como en términos de volumen, representando el 65,95% del volumen y el 63,92% del valor.

En la misma línea, España es el principal país proveedor de aceite de oliva de la gran distribución francesa, pero el público francés lo percibe de manera diferente.

Un packaging deficiente como marca blanca de los aceites españoles en Francia

Efectivamente, la presencia de los productos franceses, italianos o tunecinos muestran su origen en el etiquetado de una manera más visual, es decir, aprovechan mejor la política de packaging, mientras que los productos españoles se venden con las marcas de los distribuidores franceses, los cuales están poco interesados en comunicar o promocionar el origen español de su aceite de oliva (utilizan el marcado CE) en tanto que consideran que realizar tal promoción no aportaría valor a su oferta.

Esto se debe, principalmente, a la falta de imagen de calidad de la oferta española en Francia y la ausencia de campanas de promoción de envergadura del aceite de oliva español.

El aove un mercado de valor

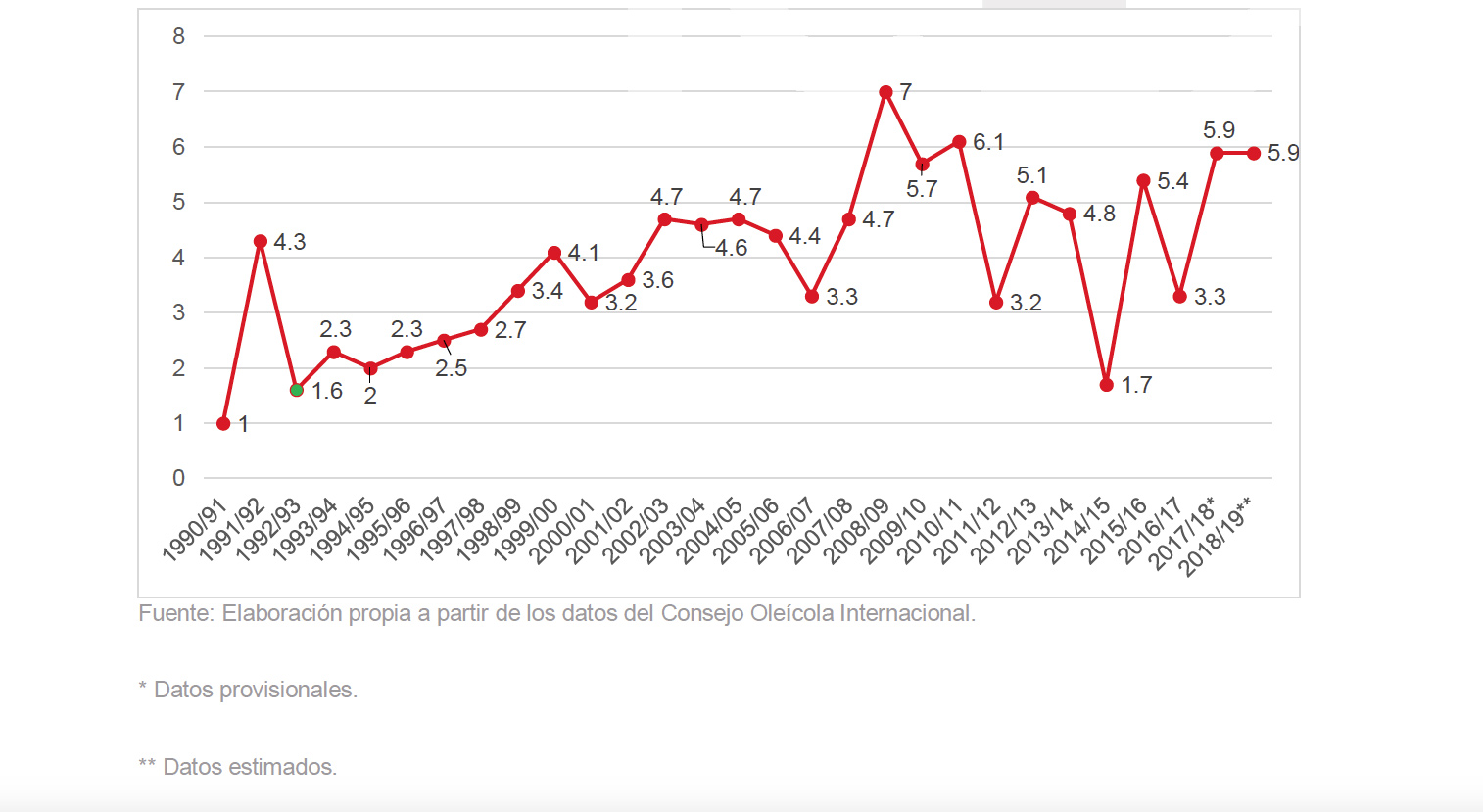

Francia es un país con una pequeña producción de aceite de oliva (5,9Tm), focalizada en la región de Provenza, pero es el octavo consumidor mundial. El consumo en los últimos 5 años sigue una tendencia estable, con pequeños altibajos. No hay que olvidar que en la cultura gastronómica francesa se utiliza más la mantequilla o la margarina que en otros países del mediterráneo, producto que puede actuar como sustituto del aceite de oliva, pero los franceses están mostrando un interés creciente por la oleicultura y empiezan a valorar el aceite de oliva de forma más positiva por sus propiedades gastronómicas y terapéuticas.

Aunque en Francia se consume mucho más aceite vegetal que aceite de oliva en términos de volumen, el elevado precio del aceite de oliva por unidad provoca que las ventas de este segundo tipo de producto supongan más del 50% de la facturación total del mercado del aceite.

Aceite de oliva virgen el más consumido

En términos generales, el mercado francés del aceite de oliva es un mercado maduro en el que las oportunidades futuras pasarán por los nichos de mercado, la variedad, la diferenciación y la distribución a través del comercio electrónico. En este sentido, un dato para destacar es que en el mercado francés del aceite de oliva se consume solamente aceite de oliva virgen, al contrario de lo que pasa en otros países.

En la misma línea, el aceite de oliva virgen extra tiene un posicionamiento en el mercado francés de producto de gama alta. De hecho, el precio medio del aceite de oliva de origen francés en la gran distribución puede alcanzar, fácilmente, los 25 €/litro, lo que pone de relieve la estrategia de diferenciación en la que se basan las empresas del país galo.

Por su parte, el consumidor francés, al igual que el cliente profesional, demanda productos de primera calidad y valora de forma muy positiva el servicio de asesoramiento durante el proceso de compra. De hecho, la presentación del producto o las nociones del fabricante/productor son elementos que refuerzan la idea de calidad del producto, desde el punto de vista de la percepción del consumidor, y actúan como factores decisorios de la compra.

En todo caso, conviene diferenciar el aceite de oliva virgen español, vendido con marca blanca o con marca francesa en el país galo, y el cual representa el 97,65 % de nuestra exportación (nos sitúa como primer proveedor de Francia), del aceite de oliva virgen de calidad y presentación gourmet, el cual debe ser el nicho de mercado al que debemos aspirar.

El aove ecológico tendencia por excelencia en Francia

Por último, a nivel de tendencias, existen oportunidades latentes en el sector ecológico en Francia, cuyo auge se espera que continúe en el futuro, del mismo modo que la producción de aceites de oliva aromáticos y la promoción de las Denominaciones de Origen españolas pueden conferir a las empresas nacionales una imagen de producto artesanal, tradicional y de saber hacer con la que poder aprovechar mejor las tendencias actuales de consumo en el mercado francés.

2. Definición del sector

El aceite de oliva es un producto de gran tradición en los países del Mediterráneo desde tiempos de la antigüedad y sus cualidades y beneficios son universalmente conocidos. Ahora bien, la cultura del aceite se vive de forma diferente en Francia y en España. Tanto es así, que dedicaremos el presente estudio a analizar la idiosincrasia del mercado francés con el objetivo de ayudar a las empresas españolas a aumentar y/o consolidar su presencia en dicho mercado.

El mercado de los aceites en Francia tiene, tradicionalmente, una tipología muy variada: girasol, colza, maíz, oliva, sésamo, nuez, piñones, pistacho, avellana, pepitas de uva, etc. En el caso que nos ocupa, según los datos de la Asociación Francesa Interprofesional del Olivo (AFIDOL), la facturación del subsector del aceite de oliva es superior al 50% de la facturación del resto de aceites vegetales, lo que pone en la palestra la importancia de este producto en Francia, sobre todo en términos de valor y no tanto en términos de volumen.

Ahora, sin olvidar que en Francia se comercializa el aceite de oliva virgen extra, entre otras variedades, la partida arancelaria objeto del presente estudio será la 1509, cuya descripción es “Aceite de oliva y sus fracciones, incluso refinado, pero sin modificar químicamente”, según el Sistema Armonizado, tal y como aparece en la sección Trade Helpdesk de la Comisión Europea.

Recientemente, se ha añadido la partida 15091020 al Sistema Armonizado, cuya descripción es “Aceite de oliva virgen extra (excepto aceite de lampante)”, pero los datos asociados se empezaron a recopilar el 1 de enero de 2017, lo que nos lleva a reafirmar la decisión de emplear una partida arancelaria más reducida (1509) para poder extraer conclusiones claras sobre el rumbo y el ritmo del mercado francés del aceite de oliva, y en último término, realizar recomendaciones a las empresas españolas.

A la hora de delimitar la clasificación de las actividades económicas y los productos asociados, Francia dispone de la Nomenclatura de Actividades Francesas (NAF) de 2008, tal y como informa el Instituto Nacional de Estadística y Estudios Económicos (INSEE). Así, el aceite de oliva en Francia se clasificaría a través de las siguientes partidas:

*0126Z: Cultivo de plantas oleaginosas.

*1041A: Fabricación de aceites y grasas brutas.

Sin embargo, según el razonamiento expuesto con anterioridad, utilizaremos la clasificación del Sistema Armonizado para delimitar el mercado objeto del presente estudio. Ahora, en el siguiente apartado analizaremos la oferta de aceite de oliva tanto a nivel mundial como a nivel nacional, incidiendo en las relaciones comerciales del país galo con el exterior.

3. Oferta–Análisis de competidores

3.1.Oferta mundial

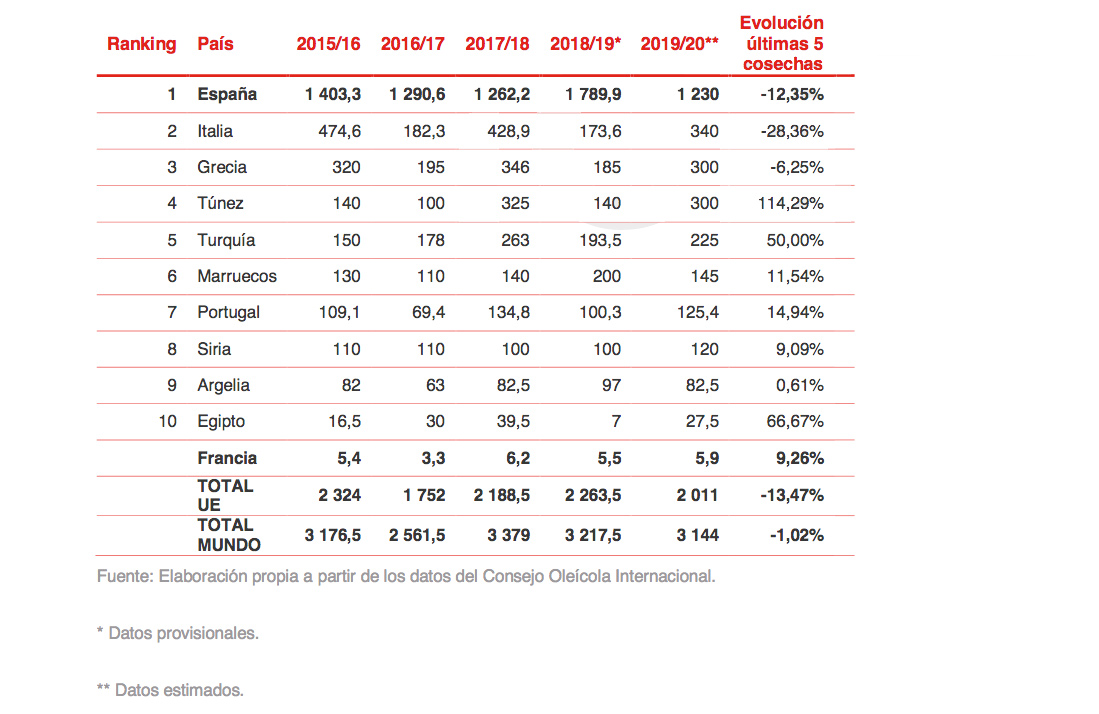

A continuación, mostramos en la tabla 1 el ranking de los 10 países del mundo que más aceite de oliva producen, incluyendo, además, los datos de Francia (queda fuera del ranking) así como la producción europea y mundial total para poder efectuar comparaciones:

TABLA 1. PRINCIPALES PRODUCTORES DE ACEITE DE OLIVA EN EL MUNDO Valor es en miles de toneladas. Período 2015-2020

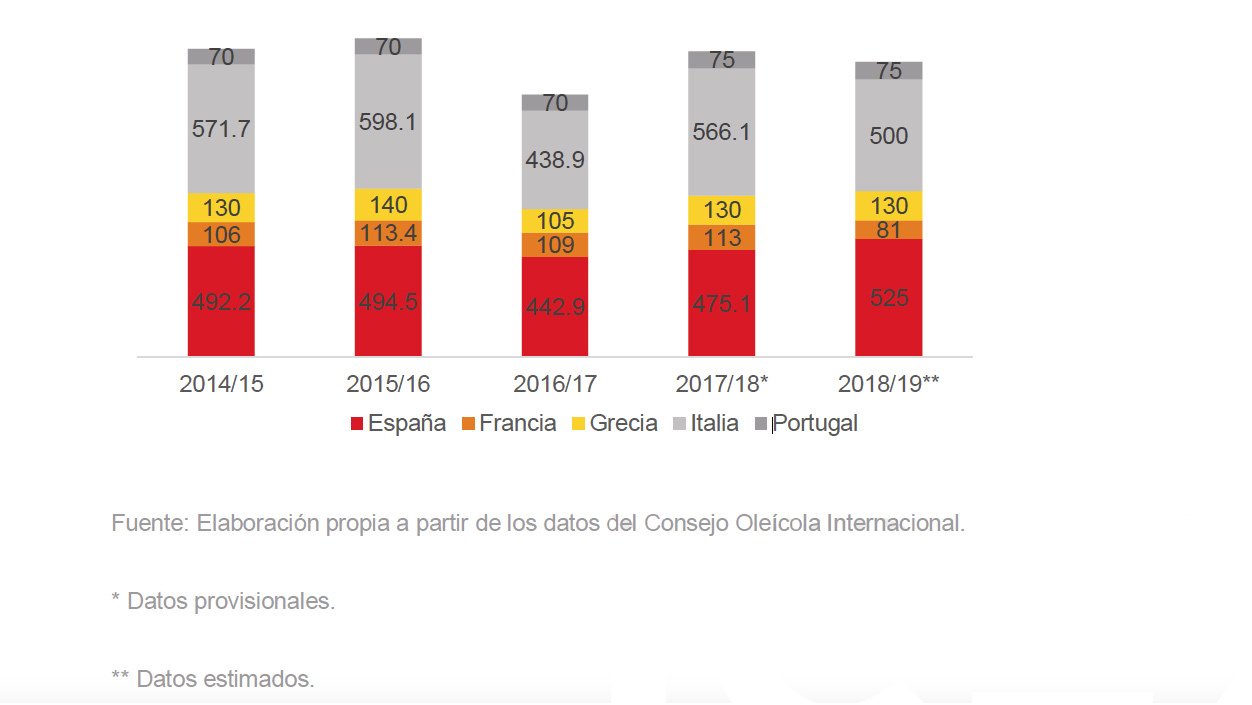

A la vista de los datos expuestos, en primer lugar, vemos que la Unión Europea es la principal zona productora de aceite de oliva en el mundo, y se estima que en el ejercicio 2019/2020 acaparará cerca de un 64% de la producción mundial. En segundo lugar, España es el principal productor de aceite de oliva del mundo, en términos de volumen, por delante de Italia, con una producción estimada para el ejercicio 2019/2020 que supondría más de un tercio de la producción mundial.

Por último, observamos que las tendencias en la producción europea y en la producción mundial son estables a lo largo del tiempo, con picos y valles poco pronunciados, a pesar de la mala cosecha del ejercicio 2016/2017, cuyos efectos se notaron en todo el mundo, al mismo tiempo que vemos como las previsiones para el año en curso son pesimistas debido a los vaivenes del cambio climático y su consecuente efecto en los olivos.

El blog Jus d’olive se hace eco de esto último en un artículo publicado en marzo del año en curso. Sin embargo, la estimación para el ejercicio 2019/2020 apunta a que países como Túnez, Turquía o Egipto aumentarán su producción con respecto a la cosecha pasada. A continuación, nos centraremos en analizar la oferta de aceite de oliva en Francia.

3.2.Oferta en Francia

Tal y como hemos visto en la sección anterior,en el contexto mundial, Francia no se puede considerar como un país importante en lo que se refiere a la producción de aceite de oliva. Según el Consejo Oleícola Internacional, la previsión para la campaña 2019/2020 apunta a que Francia producirá 5 900 toneladas de aceite de oliva, lo que supondría solamente el 0,29% de la producción europea y el 0,19% de la producción mundial. Para ilustrar el contexto de la producción francesa de aceite de oliva, a continuación, mostramos una serie de apuntes históricos:

En primer lugar, en la cultura gastronómica francesa se utiliza más la mantequilla o la margarina que en otros países del mediterráneo. En segundo lugar, además de las condiciones climáticas desfavorables ya mencionadas, en el siglo XIX confluyeron dos factores importantes en el declive de la oleicultura en Francia:

*La política colonial francesa lideró el establecimiento y desarrollo de la oleicultura en el Norte de África a partir de 1820, teniendo en cuenta que en dicha región había una mayor productividad por hectárea que en Francia. De hecho, Túnez sigue siendo uno de los proveedores destacados de Francia, tal y como se puede apreciar en los siguientes epígrafes sobre comercio exterior del presente informe.

* Cuando la filoxera devastó los viñedos en 1870, los agricultores tuvieron que plantar nuevos viñedos en aquellos terrenos que no fueron afectados, actividad que tuvo como daño colateral la pérdida de olivos “antiguos”. Durante las últimas dos décadas, en Francia ha vuelto a crecer el interés por la oleicultura, principalmente por motivos económicos y saludables.

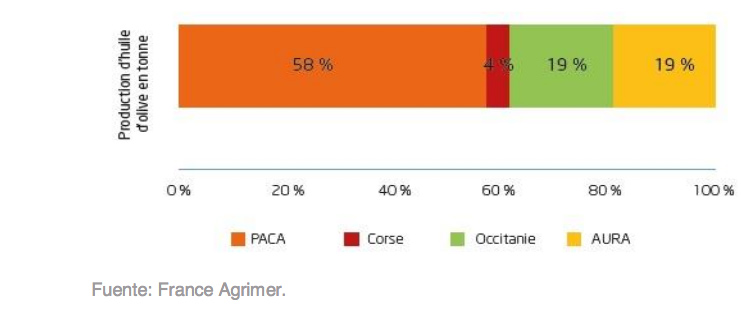

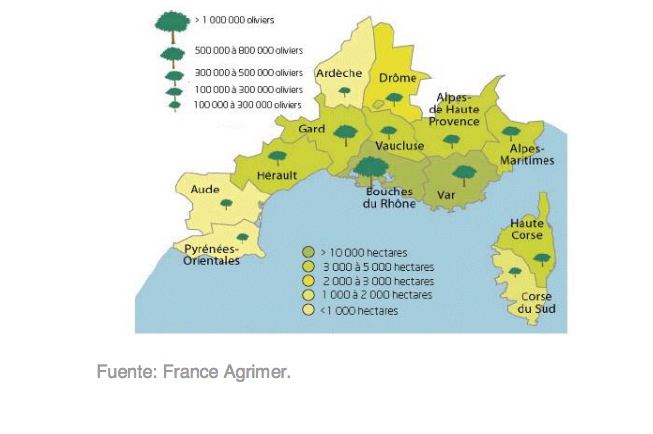

Se han plantado nuevos olivares con el apoyo económico del ejecutivo francés y el apoyo de la UE a través de diversas campañas de promoción, las cuales recomiendan el consumo del aceite de oliva por sus propiedades tanto gastronómicas como terapéuticas. Desde un punto de vista geográfico, según France Agrimer, la producción francesa de aceite de oliva se reparte, principalmente, entre 4 regiones: Provence-Alpes-Côte d’Azur, Auvergne-Rhône-Alpes, Occitanie y Corse.

En la misma línea, la siguiente imagenmuestrala distribución de las principales regiones productoras en Francia por departamento.

En particular, según la clasificación que establece AFIDOL, el mercado galo cuenta con 8 Denominaciones de Origen. A continuación, mostramos un listado con todas las Denominaciones de Origen de aceite de oliva francés haciendo referencia a su ubicación geográfica y el año en que obtuvieron tal reconocimiento:

*Aceite de oliva de Nyons(1994).

*Aceite de oliva del Valle de Baux de Provence(1997).

*Aceite de oliva de Aix-en-Provence(1999).

*Aceite de oliva de Haute-Provence(1999).

*Aceite de oliva de Nice(2001).

*Aceite de oliva de Nîmes(2004).

*Aceite de oliva de Corse(2004).

*Aceite de oliva de Provence(2007).

Ahora, centrándonos en los datos de producción del país galo, mostramos a continuación un gráfico con a evolución de la producción francesa de aceite de oliva a lo largo de las últimas dos décadas:

GRÁFICO 1. EVOLUCIÓN PRODUCCIÓN FRANCESA DE ACEITE DE OLIVA POR COSECHA

Valores en miles de toneladas. Período 1990-2019

En líneas generales, vemos una clara tendencia al alza desde principios de los años 90, si bien es cierto que la producción francesa ha experimentado altibajos en la última década debido, principalmente, a la volatilidad de las condiciones meteorológicas, tal y como hemos expuesto anteriormente. Además del cambio climático, las plagas de plantas invasoras o la mayor tendencia a producir olivares ecológicos (son menos eficientes que los olivares “estándar”), hacen que el cultivo de los campos de olivos en Francia sea una práctica con resultados muy variables.

Una vez descrita la situación de la producción francesa de aceite de oliva, en el siguiente epígrafe analizaremos las cifras de comercio exterior entre Francia y el resto del mundo, poniendo especial interés en España como socio comercial del país galo.

3.3. Comercio exterior

A continuación, exponemos un total de 5 tablas para sintetizar la realidad del comercio exterior en Francia, tanto a nivel de exportaciones e importaciones con el resto del mundo, en términos de valor y en términos de volumen, como a nivel de la balanza de pagos con respecto a la economía española:

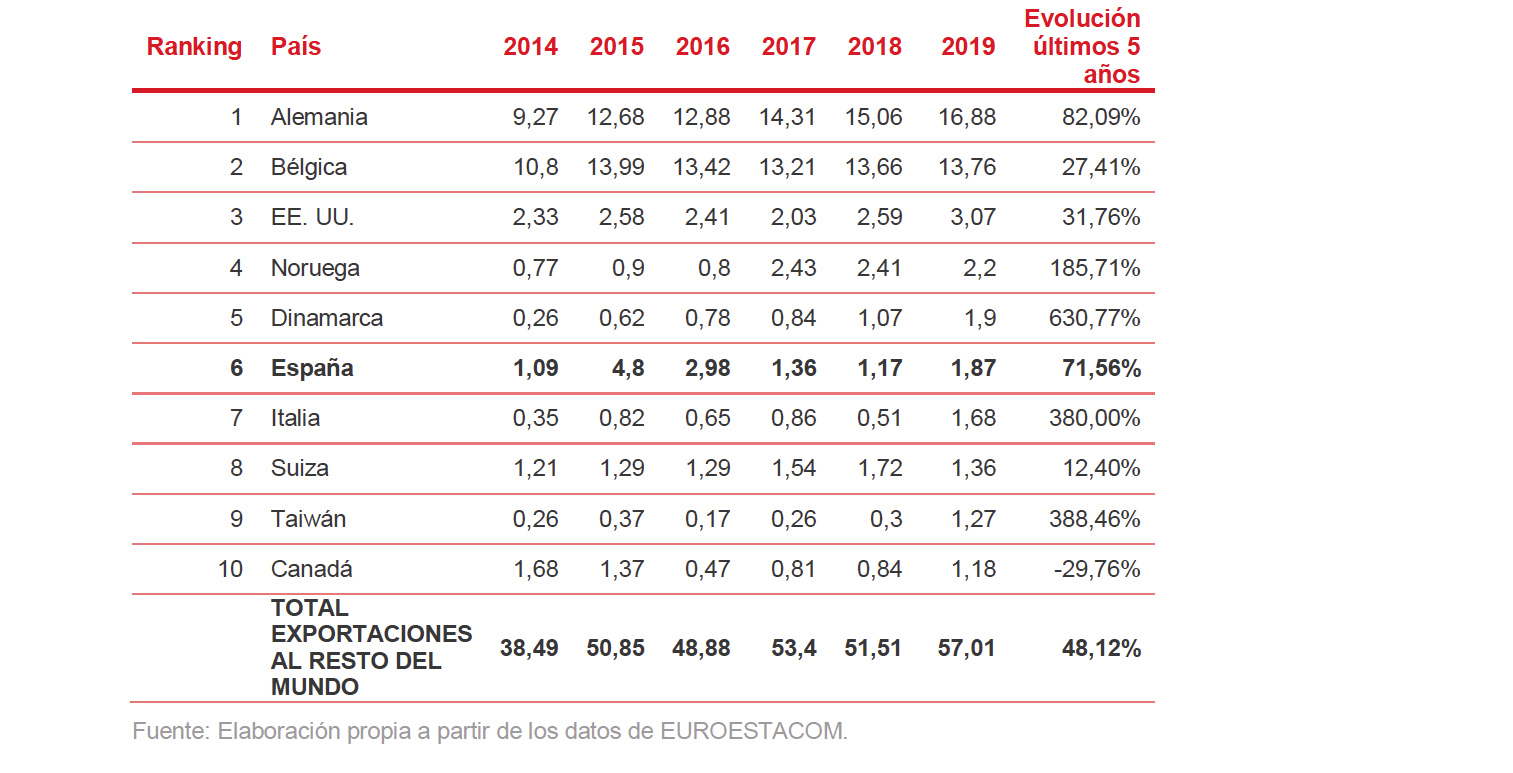

TABLA 2. EVOLUCIÓN EXPORTACIONES FRANCESAS DE ACEITE DE OLIVA AL RESTO DEL MUNDO EN TÉRMINOS DE VALOR. RANKING DE PAÍSES CÓDIGO TARIC: 1509 – ACEITE DE OLIVA. Valores en millones de euros. Período 2014-2019

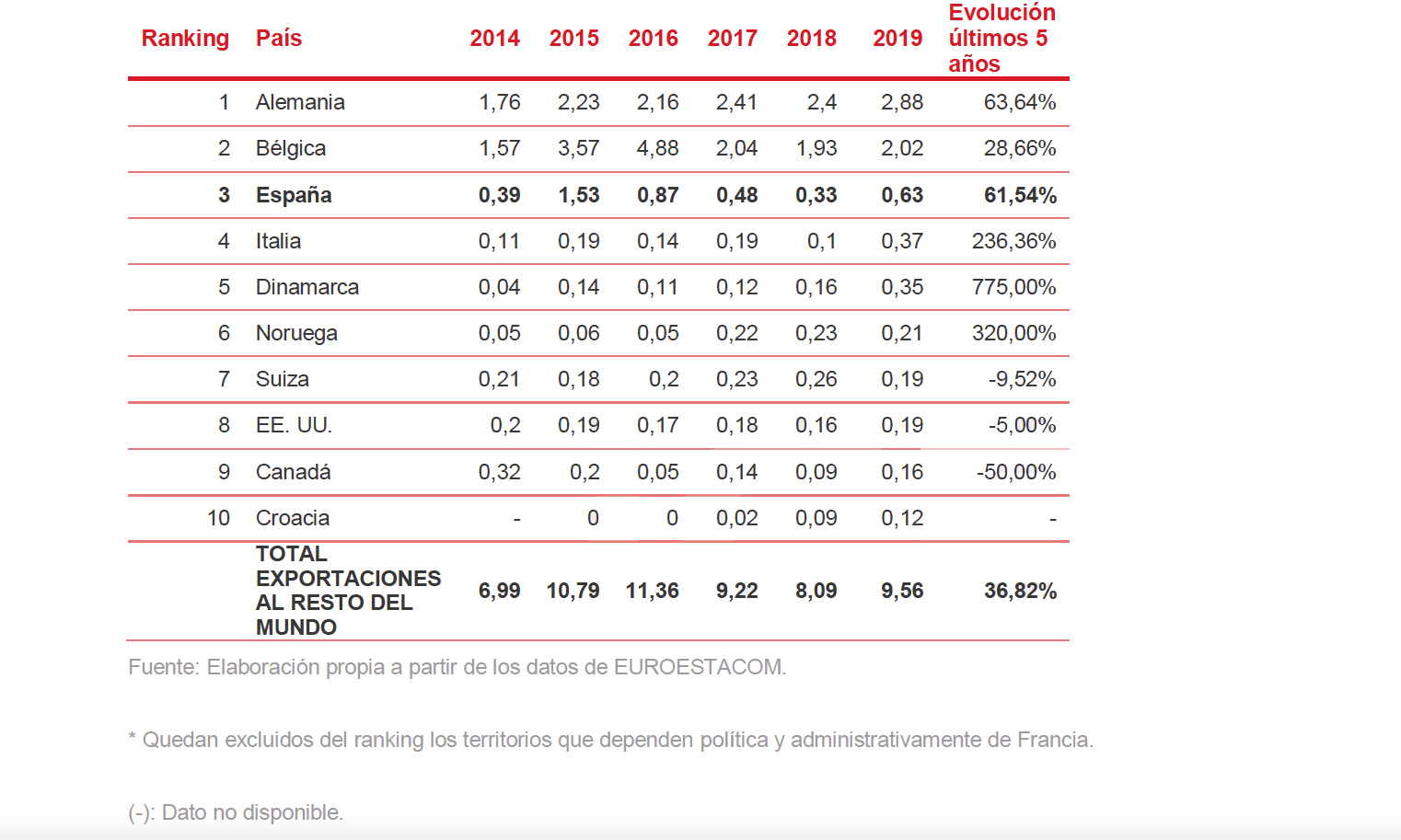

TABLA 3. EVOLUCIÓN EXPORTACIONES FRANCESAS DE ACEITE DE OLIVA AL RESTO DEL MUNDO EN TÉRMINOS DE VOLUMEN. RANKING DE PAÍSES CÓDIGO TARIC: 1509 – ACEITE DE OLIVA. Valores en miles de toneladas. Período 2014-2019

TABLA 4. EVOLUCIÓN BALANZA COMERCIAL FRANCIA-ESPAÑA CÓDIGO TARIC: 1509 – ACEITE DE OLIVA. Valores en millones de euros. Período 2014-2019

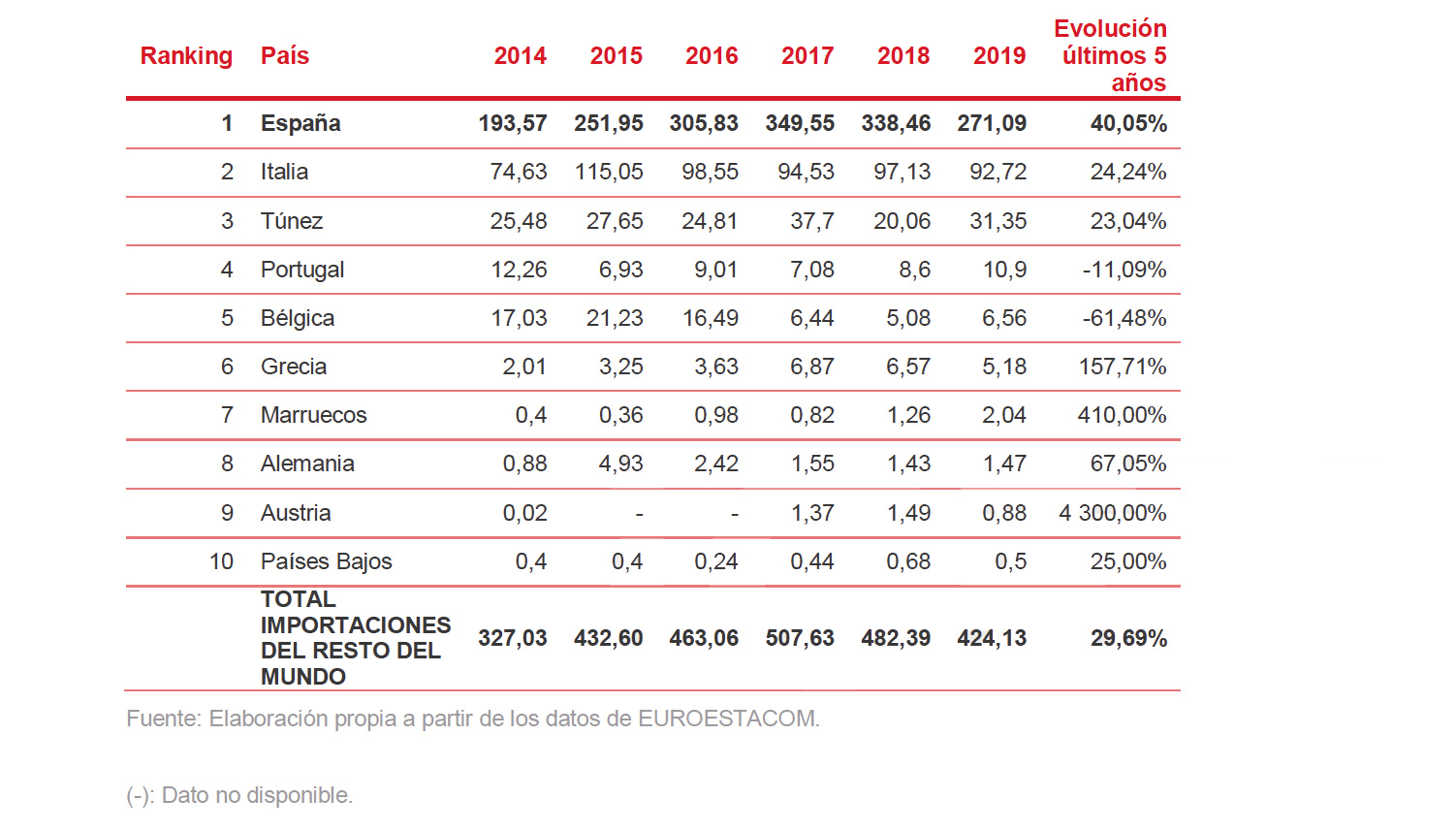

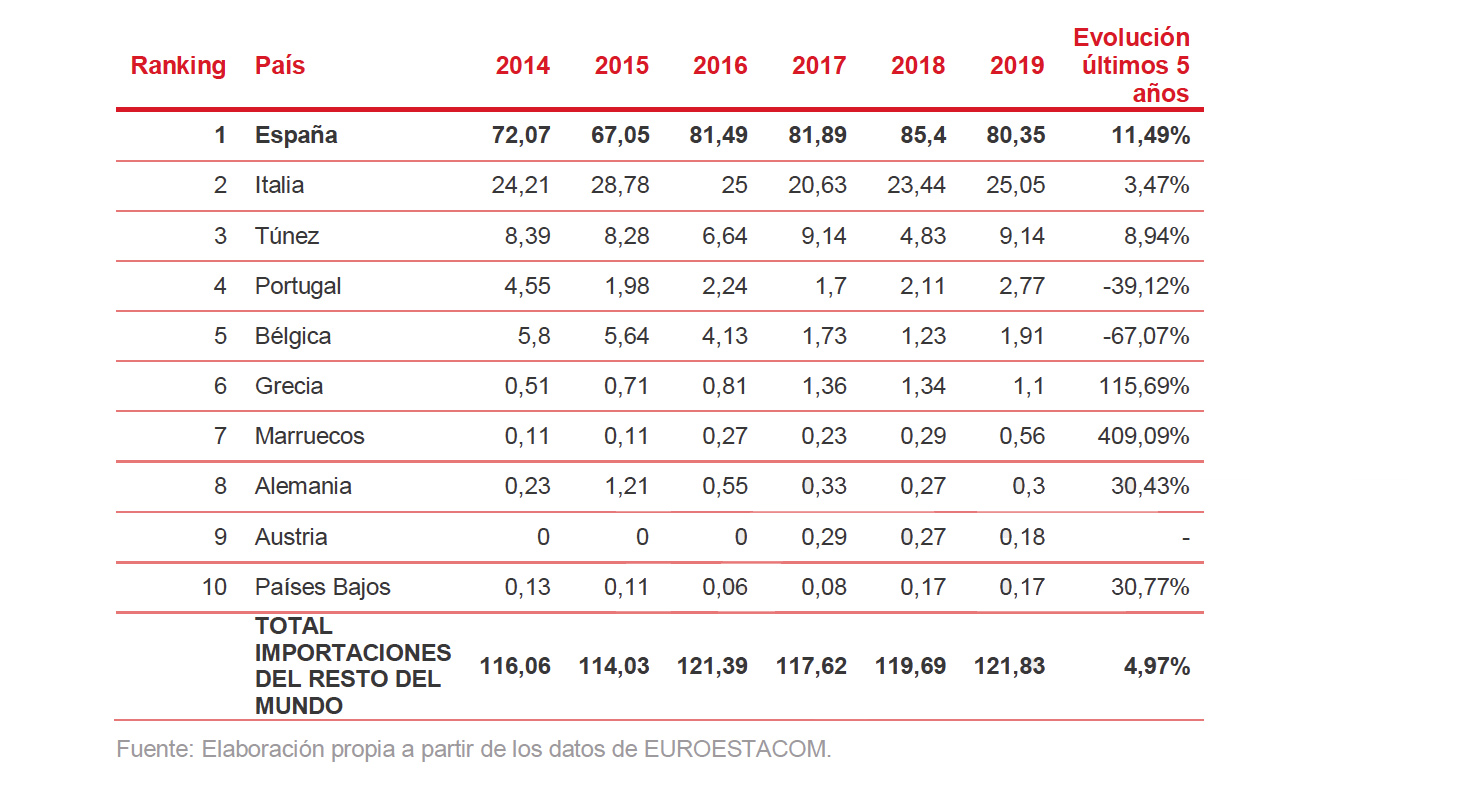

TABLA 5. EVOLUCIÓN IMPORTACIONES FRANCESAS DEL RESTO DEL MUNDO EN TÉRMINOS DE VALOR. RANKING DE PAÍSES CÓDIGO TARIC: 1509 – ACEITE DE OLIVA. Valores en millones de euros. Período 2014-2019

TABLA 6. EVOLUCIÓN IMPORTACIONES FRANCESAS DEL RESTO DEL MUNDO EN TÉRMINOS DE VOLUMEN. RANKING DE PAÍSES CÓDIGO TARIC: 1509 – ACEITE DE OLIVA. Valores en miles de toneladas. Período 2014-2019

A la vista de los datos de las tablas anteriores, podemos apreciar que España es el primer proveedor de aceite de oliva de Francia, tanto en términos de valor como en términos devolumen, con un nivel de exportaciones superior a los 250 millones de euros en 2019. Nuestro país prácticamente cuadruplica las cifras del segundo proveedor de Francia, Italia. Por el otro lado, Alemania es el principal cliente de Francia, tanto en términos de volumen como en términos de valor.

Los datos sobre la posición española con respecto a la francesa con relación en el comercio exterior de aceite de oliva se ven reforzados tanto por la evolución de la balanza comercial entre sendos países, como por el análisis de los principales países importadores de aceite de oliva francés, entre los cuales España no ocupa una posición destacada

Por último, en términos generales, Francia mantiene un nivel de importación de aceite de oliva estable en el tiempo, así como un nivel de exportación creciente. A continuación, en el siguiente apartado, analizaremos el nivel de demanda de aceite de oliva en Francia a través de estadísticas de consumo, tendencias de consumo, segmentación del público objetivo y evolución de sus hábitos y preferencias.

4. Demanda

4.1. Nivel de consumo

El mercado francés del aceite de oliva ha pasado, en los últimos 25 años, de consumir 25 000 toneladas de aceite de oliva a consumir cerca de 110 000 toneladas. El consumo medio del total de aceites vegetales es de 12,7 kg por habitante y año, de los cuales 1,7 kg se corresponden con aceite de oliva.

Por otro lado, el consumo de mantequilla asciende a 8 kilos por habitante y año, aunque es cierto que en los últimos dos años se ha reducido su consumo. Esta disminución se debe, por un lado, a cambios en los hábitos de la población francesa, especialmente entre los jóvenes, en la medida en que restan importancia al desayuno y, por otro lado, se debe a que la sociedad está cada vez más concienciada sobre los beneficios que el aceite de oliva reporta a nuestra salud en comparación con las grasas animales.

Con 5.000 toneladas de aceite de oliva producidos de media en Francia, esta cifra representa el 0,16% de la producción total mundial, y si tomamos en consideración las 100.000 toneladas consumidas de media actualmente en Francia, hablamos de un 3,5% del consumo mundial total. Las previsiones, como veremos en las siguientes tablas y cuadros, apuntan a que la tendencia en el consumo de aceite de oliva en Francia será estable en el tiempo, con pequeños altibajos.

A continuación, en las siguientes tablas observaremos una serie de datos sobre el consumo general de aceite de oliva y el consumo per cápita, tanto a nivel de ranking de países como a nivel mundial:

GRÁFICO 2. EVOLUCIÓN CONSUMO PRÍNCIPALES PAÍSES EUROPEOS Valores en miles de toneladas. Período 2014-2019

Vemos que España lidera el consumo europeo y mundial de aceite de oliva, ya sea en términos absolutos o a nivel per cápita, y sigue una tendencia alcista a lo largo de los últimos años. Sin embargo, en la tabla 6, hemos visto que el consumo de aceite de oliva en Francia ha caído un 23,58% en los últimos 5 años. A pesar de ello, Francia es el octavo consumidor mundial de aceite de oliva, y se espera que su consumo se estabilice a medio y largo plazo.

Por otro lado, en la misma tabla 6 podemos apreciar que el consumo total a nivel de la UE ha caído un 4,71% en los últimos años, mientras que el consumo mundial ha crecido un 1,18%, probablemente debido al fuerte crecimiento que están experimentando países como Turquía, Marruecos y Argelia.

4.2. Tendencias de consumo y segmentación de público objetivo

Según el informe anual de AFIDOL de 2018 (último informe publicado), las tendencias de consumo de aceite de oliva en Francia (basadas en los datos de supermercados e hipermercados) son las siguientes:

* Consumo de aceite de oliva no ecológico: 54. 341 toneladas.

* Consumo de aceite de oliva ecológico: 11.020 toneladas, con una tasa de crecimiento anual del 9%, representando asimismo una cuota de mercado del 16,9%.

En lo que respecta al peso total vendido en supermercados e hipermercados, en 2018 se vendieron 65.365 toneladas de aceite de oliva (-1,55% anual), con la siguiente distribución:

* Ventas en la gran distribución: 49.224 toneladas (-3,2% anual).

* Ventas en ofertas de promoción: 10.641 toneladas (+6% anual).

* Ventas en comercio electrónico: 3.663 toneladas (+14% anual).

Como vemos, las ventas de aceite de oliva en Francia están cayendo ligeramente por la pérdida de peso del sector de la gran distribución. La otra cara de la moneda la representa, sin embargo, el aumento de la demanda de aceite de oliva ecológico, así como el auge del comercio electrónico, en sintonía con lo que está ocurriendo actualmente en el resto de sectores productivos.

Por otro lado, en Francia se consume mucho más aceite vegetal que aceite de oliva en términos de volumen, pero como consecuencia del elevado precio del aceite de oliva por unidad, la facturación de este segundo tipo de producto supone más del 50% de la facturación total del mercado del aceite:

* Aceites vegetales: 918,4 millones de euros.

* Aceite de oliva: 478 millones de euros.

Ahora, si nos centramos en el público objetivo que demanda aceite de oliva en Francia, observamos que presenta los siguientes rasgos característicos (geográficos, demográficos y socioeconómicos):

* Consumidores de aceite de oliva (según las compras realizadas en la gran distribución):

* Más de 18,8 millones de hogares compran aceite de oliva, con una tasa de penetración del 65,3%, gracias en parte a la tendencia alcista en el consumo de aceite de oliva ecológico. De hecho, cada hogar francés, considerando solamente el público objetivo, compra de media 3,4 litros de aceite de oliva al año.

* Distribución geográfica del consumo:

a) El aceite de oliva es un producto especialmente vinculado a la zona sur del país, área con una climatología favorable a la presencia de olivares.

b) En las comunas rurales se concentra el mayor volumen de consumidores de aceite de oliva en Francia, con un total de 4.866.230 hogares, seguidas de las ciudades de más de 200.000 habitantes, las cuales concentran un 22,9% del total de hogares consumidores. En el otro extremo, se sitúan las ciudades con menos de 20.000 habitantes, las cuales solamente concentran el 17,4% del total de hogares consumidores de aceite de oliva.

* Perfil del consumidor:

a) En función de la edad, cabe destacar que los menores de 35 años representan solamente el 15% del mercado, con una tendencia a la baja.

b) Según el poder adquisitivo, la clase alta de la sociedad francesa (siglas en francés: CSP+) representa el 68% del total de los consumidores de aceite de oliva.

c) En función de la distribución de los hogares, aquellos que están formados por 1 y 2 personas representan el 67,5% del total de consumidores.

d) El 25% de los consumidores viven en comunas rurales (el 20% de la población francesa vive en la zona rural de país).

4.3. Percepción y preferencias de los consumidores franceses de aceite de oliva

Desde los años 90, en Francia, el aceite de oliva tiene la consideración de aceite para la condimentación de platos, y no tanto para cocinar, y tiene una innegable connotación de “producto saludable”, distinguiéndose así del resto de materias grasas. De hecho, aun en el caso de que los aspectos nutricionales del aceite puedan resultar ambiguos o desconocidos, los consumidores franceses lo perciben como un producto natural y sano.

Este carácter se ve reforzado, además, por el aspecto artesanal del producto. La presentación del producto o las nociones del fabricante/productor son elementos que refuerzan la idea de calidad del producto, desde el punto de vista de la percepción del consumidor, y actúan, por tanto, como factores decisorios de la compra.

En la misma línea, a los consumidores franceses les resulta difícil caracterizar el sabor del aceite, probablemente porque siempre lo han consumido en forma de mezcla junto con otros productos. Cuando el consumidor francés trata de describir el sabor del aceite, se refiere a él a partir de su color y su textura, como si de un vino se tratase. En este sentido, los consumidores franceses utilizan términos como “perfumado”, “afrutado”, “con carácter” y “suave”.

En el momento de la compra, los franceses no suelen prestar atención al origen del aceite (aunque muchos relacionan el aceite de oliva con países como Grecia, Creta e Italia), ni dedican mucho tiempo a la lectura de la etiqueta, sino que confían en la marca porque les garantiza la calidad de producto, siendo éste el criterio determinante para elegir entre una marca y otra.

A nivel de producto, en lo que concierne a los aceites de alta gama, los franceses demandan lo siguiente:

* La inclusión en el etiquetado o en la comunicación de palabras clave como “La Provence”, “Molino”, “Olivar”, “100%”, “Terroir”, etc.

* Un envase de cristal respetuoso con el producto, transparente (para poder ver el contenido del recipiente), que se pueda poner en la mesa, etc.

* La acentuación de las particularidades del producto con expresiones tales como “flor de…”, “esencia de…”, “pequeña producción”, “selección”, etc.

En la misma línea, los consumidores franceses valoran positivamente el hecho de recibir asesoramiento acerca de la utilización del producto, pero al mismo tiempo quieren conservar cierta autonomía para dejar sitio a la creatividad. Y, aunque es cierto que la población francesa dedica cada vez menos tiempo a cocinar y a comer, los franceses perciben el aceite de oliva como un producto a la par lujoso y útil para preparar platos creativos.

De hecho, los chefs en la restauración utilizan cada vez más el aceite de oliva, en detrimento de la mantequilla, y han sido los primeros prescriptores en difundir el carácter saludable del aceite de oliva.

En conclusión, los consumidores franceses de aceite de oliva están muy concienciados sobre el carácter gastronómico y saludable del producto, hasta el punto de que empiezan a priorizar su uso en el contexto culinario por encima de otras grasas animales, como por ejemplo la mantequilla. Además, durante el proceso de compra, los factores decisorios son la calidad, la cual engloba aspectos como las nociones del fabricante y la artesanía del producto; la marca, y el servicio de asesoramiento durante la venta.

Ahora, en el siguiente apartado analizaremos todo el espectro de precios del aceite de oliva en la distribución, ya sea a través de informes oficiales, o bien a través del trabajo de campo que hemos realizado en diferentes canales de distribución.

5. Precios

5.1. Mercado de la gran distribución

Según el informe anual de AFIDOL de 2018, el precio medio del aceite de oliva en la gran distribución (hipermercados y supermercados) asciende a 6,90 €/litro, frente a los 4,80 € que costaba el litro de aceite de oliva en 2012. Mientras, el precio del aceite de oliva ecológico ha pasado de 6,30 €/litro en 2012 a un precio medio más reciente de 7,90 €/litro.

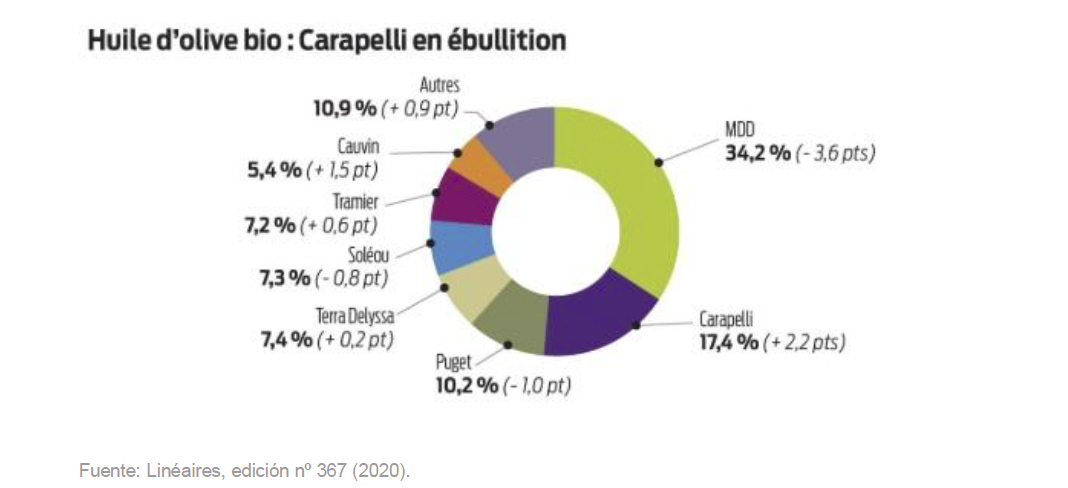

La diferencia entre el precio de un tipo de aceite de oliva y de otro no es muy grande, quizás porque, como apunta el medio Linéaires en la edición de su revista nº 367 (2020), muchos de los aceites de oliva ecológicos son importados de Túnez, país cuyos costes de producción son muy competitivos.

Sin embargo, en lo que respecta a los aceites de oliva franceses en particular, su precio medio en la gran distribución alcanza los 25 €/litro, hecho que los sitúa en una gama de productos muy alta.

Así, podemos entrever la estrategia de diferenciación en la que se basan las empresas productoras y distribuidoras del país galo.

En el siguiente epígrafe, expondremos la muestra de precios de aceite de oliva que hemos recogido en la gran distribución de la región parisina. La idea es ofrecer una aproximación del PVP del aceite de oliva y la idiosincrasia que lo rodea.

5.2. Muestra de precios recogidos localmente (storecheck)

Hemos realizado un storecheck en 7 establecimientos distintos de París, cuyos datos presentamos a continuación:

* Monoprix (supermercado). Dirección: 31 Rue du Départ, 75014 PARIS.

* Carrefour Auteuil (hipermercado). Dirección: 1 Avenue du Général Sarrail, 75016 PARIS.

* La Grande Épicerie (tienda gourmet). Dirección: 38 Rue de Sèvres, 75007 PARIS.

* Lafayette Gourmet (tienda gourmet). Dirección: 35 Boulevard Haussmann, 75009 PARIS.

* Franprix (supermercado). Dirección: 142 Rue de la Roquette, 75011 PARIS.

* Leader Price (supermercado). Dirección: 154 Boulevard de Charonne, 75011 PARIS.

* E.Leclerc (supermercado). Dirección: 191 Boulevard Macdonald, 75019 PARIS.

En la prospección que hemos realizado a través de los canales de distribución mencionados, hemos encontrado varias particularidades:

a) Origen:

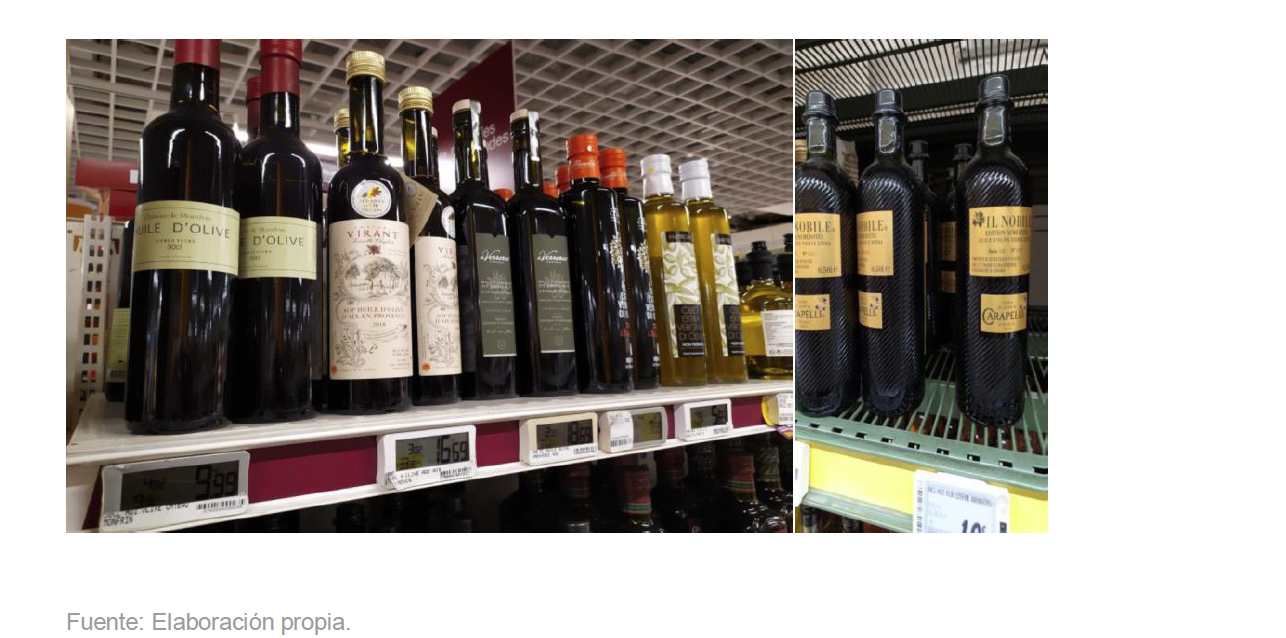

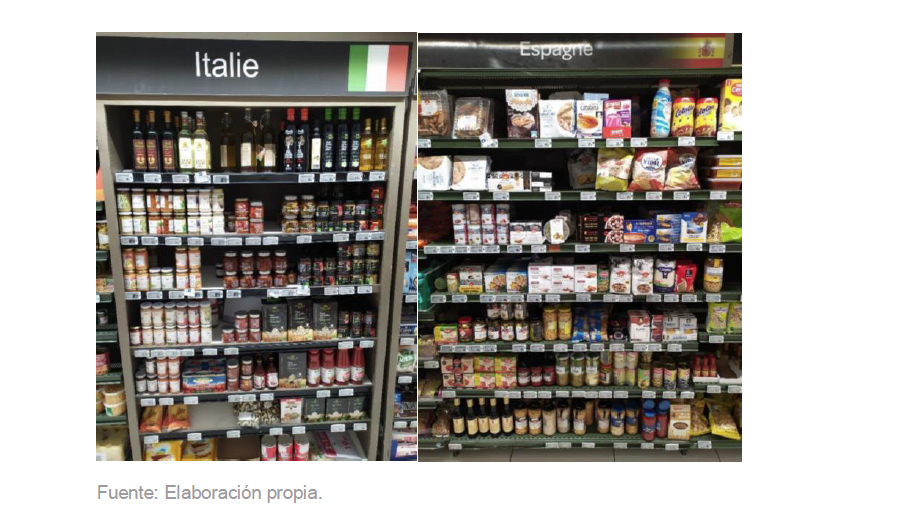

* La procedencia de los productos es, a menudo, inexacta. La mayoría de ellos solamente hace referencia a un “origen europeo”, en virtud de la autorización que reciben por parte de la UE, la cual les permite no especificar un país en concreto en el etiquetado de sus productos más allá del mencionado “origen europeo”. De hecho, en las tiendas de distribución solamente se especifica la procedencia en productos gourmet o delicatesen, productos que normalmente tienen un origen francés.

* Los productos franceses, italianos o tunecinos muestran su procedencia en el etiquetado de una manera más visual que los productos españoles, en los cuales resulta más difícil encontrar la bandera del país o cualquier otro detalle que revele al consumidor el país de origen del producto. A pesar de ello, hemos descubierto que los aceites de oliva de la marca Carrefour, Monoprix, Franprix y Leader Price son abastecidos por una empresa española, no solo productora sino también envasadora, si bien no se aprecia ningún dato relativo en la etiqueta frontal de los productos.

* Packaging aceite de oliva en la distribución francesa:

a) Como hemos mencionado con anterioridad, en la cultura francesa el aceite de oliva se sigue utilizando esencialmente para aderezar las comidas. De hecho, en algunos supermercados podemos encontrar aceites de oliva en la sección “salsas y aderezos”.

Además, el aceite de oliva tiene una imagen de producto de gran calidad, por lo que salta a la vista que el packaging de algunas marcas francesas e italianas, principalmente, está diseñado para reforzar su imagen de producto gourmet, llegando a asimilarse a las botellas de vino o de alcohol.

b) El envase más extendido en la distribución está hecho de vidrio, pero también hemos encontrado envases de todo tipo y formas, desde una edición coleccionista hasta un tetrabrik.

c) El tamaño de envase más común es el de 75 centilitros y el de 1 litro, seguido por el de 50 centilitros. En el otro extremo, hemos visto que las tiendas delicatesen disponen de tamaños aún menores.

* Marca España

a) Como venimos observando hasta ahora, son pocos los envases que incluyen algún tipo de referencia al origen español del producto en su etiqueta frontal.

Por otro lado, en algunos supermercados que cuentan con lineales específicos para productos típicos de otros países, no hemos encontrado el aceite de oliva en la sección española. La única excepción es el supermercado de Lafayette Gourmet, el cual sí dispone de un espacio exclusivo para productos españoles, pero curiosamente los aceites que comercializa son franceses excepto un aceited e oliva italiano importado por el distribuidor especializado Oliviers.

Los aceites estan organizados normalmente en una sección jun to a salsas, vinagres, aromatizados y aceites vegetales de otro origen como coco o cacahuete.

En la tienda delicatessen La Grande Epicerie París encontramos hasta 5 marcas de aove español. Es verdad que sin potenciar el origen España del producto.

La falta de protagonismo del aceite español en los lineales choca frontalmente con los datos de importación francesa de aceite de oliva, que sitúan a España como principal proveedor de aceite de oliva de Francia.

* Gourmet:

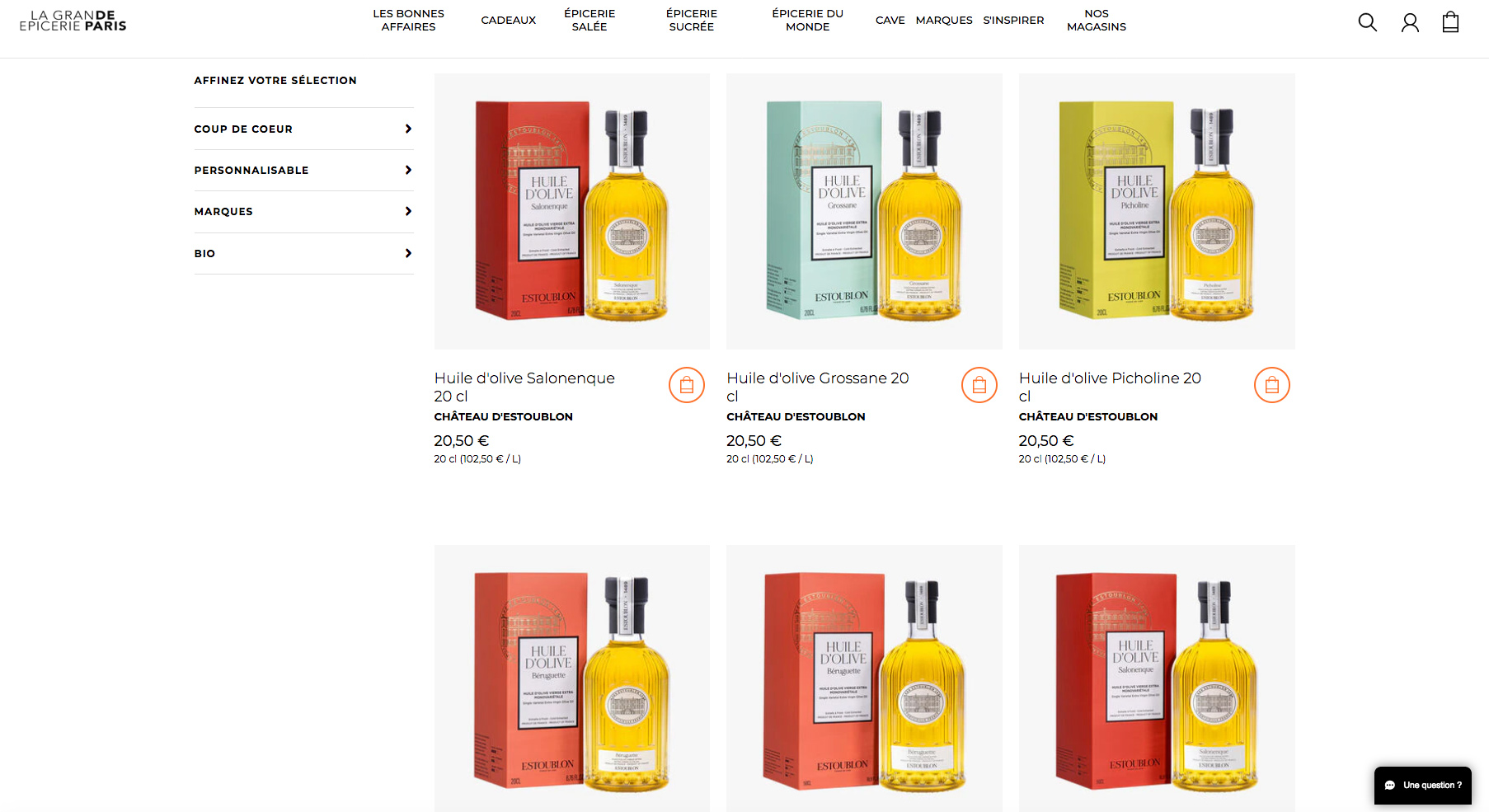

a) Para aquellas empresas interesadas en comercializar su producto en el nicho gourmet, cabe destacar que la mayoría de los productos vendidos en las tiendas correspondientes son de procedencia francesa, bien porque el consumidor, francés, a la hora de elegir un producto gourmet se decanta por un aceite con una Denominación de Origen Nacional, bien porque los turistas prefieren degustar antes el producto local que el producto importado. En las imágenes que aparecen más abajo, podemos observar la tendencia de los fabricantes de productos gourmet a producir envases elegantes y con referencias específicas a su lugar de origen.

* En la imagen inferior derecha, podemos ver una etiqueta que dice La Grande Épicerie de Paris. La idea es “vender” el terroir y el savoir faire francés a través de una gama de 5 aceites con Denominación de Origen francés.

* En el resto de imágenes, podemos apreciar cuán importante es referenciar el origen francés a través de palabras o expresiones que aporten empaque y sensación de calidad tales como: Chateau, à l’ancienne, oro, terroir, tradition, etc.

* A granel:

a) A pesar de ser un tipo de comercialización aún en vías de desarrollo, en el supermercado Franprix hemos encontrado un dispensador de aceite de oliva español y a granel, tal y como se puede apreciar en la siguiente imagen:

*Productos bio [ecológicos]:

a) Aunque la cultura de los productos ecológicos está muy arraigada en Francia, teniendo en consideración la proliferación de sus cadenas especializadas en comparación con el resto de los países europeos y los del entorno geográfico próximo, en los supermercados que hemos visitado hemos constatado que aún no se le da una importancia especial a este tipo de productos dentro de la sección bio correspondiente. En la imagen de abajo, podemos ver cómo los aceites de oliva ecológicos solamente ocupan los dos niveles inferiores del lineal, y no el lineal en su totalidad, dado que comparten el espacio con otro tipo de aceites como el de girasol o el de colza, así como otras categorías de productos ecológicos.

*Precios:

a) Supermercados: En la sección bio, hemos visto que los precios oscilan entre los 8 y los 11 €/litro. En el lineal del aceite “estándar”, los precios varían desde los 6 €/litro de aceite de oliva (marca blanca), hasta los 27 €/litro (por lo general, aceite de oliva con Denominación de Origen francés), situándose el precio del aceite de gama media en torno a los 10 €/litro.

b) Tiendas Gourmet: No hemos encontrado aceites de oliva en la sección bio de este tipo de tiendas. Por lo demás, los precios de los aceites de oliva no ecológicos son ostensiblemente más elevados que en otro tipo de tiendas, siendo la mayoría de los aceites de origen francés.

En las tiendas delicatesen, el precio del aceite de oliva oscila entre los 25 y los 70 €/litro.

6. Percepción del producto español

Pese a que casi 3 de cada 4 botellas de aceite de oliva que se consumen en Francia son de origen español, Italia ostenta la imagen de principal país productor, desde el punto de vista de la percepción de los consumidores franceses, siendo también muy conocidos los productos griegos y cretenses. En este sentido, el posicionamiento del aceite español en Francia puede deberse a que, por normal general, se vende a granel a las marcas que son referencia tradicional de los lineales de aceite.

En la misma línea ocurre, por ejemplo, que las marcas blancas de los supermercados están poco interesadas en comunicar o promocionar el origen español de su aceite de oliva. Lo hacen así porque consideran que realizar tal promoción no aportaría valor a su oferta, como sí lo haría, por el contrario, promover el aceite de oliva de Italia o Grecia. La falta de imagen de calidad de la oferta española en Francia y la ausencia de campanas de promoción de envergadura del aceite de oliva español actúan como incentivos, o desincentivos, para que los distribuidores franceses declinen reforzar la Marca España de sus productos.

En términos generales, y desde la óptica de los profesionales, España tiene una imagen más seria que otros países en lo que respecta al servicio al cliente y la relación calidad/precio. Sin embargo, el poder de negociación de los distribuidores franceses en relación a los proveedores españoles es mayor que con respecto a los proveedores de otros países del mediterráneo, lo que significa que las empresas españolas disponen de menos fuerza para acordar precios. Síntoma de ello es que el aceite de oliva español peca de falta de imagen y de notoriedad, lo cual se traduce en una falta de demanda en el mercado francés.

Ahora bien, tenemos que recordar que el aceite de oliva se percibe en Francia como un producto de gama alta. Síntoma de ello es el precio tan alto al que se vende en comparación con otros tipos de aceite, tal y como hemos visto hasta ahora. Entonces, y según lo expuesto en el presente apartado, sabemos que el consumidor estará dispuesto a pagar un precio más elevado por el aceite de oliva si ello le reporta un valor añadido superior, pero la realidad es que, hoy por hoy, la imagen de la oferta española no puede competir contra la de otros países del mediterráneo para satisfacer las expectativas del cliente francés, especialmente contra los productos italianos, los cuales pertenecen a una gama de productos más alta según la percepción de los consumidores.

Por último, cabe destacar la presencia significativa en los lineales de la marca de aceite de origen tunecino, Terra Delyssa. Tal y como informa el medio Agra Alimentation, el éxito de la marca reside en una estrategia de exportación centrada en aquellos mercados con un bajo nivel de producción de aceite de oliva, y de forma más específica, en el mercado francés están apostando por ampliar su gama incluyendo productos Premium y aromatizados, entre otros, y aumentando gradualmente su sección de productos ecológicos, en la línea de la tendencia de consumo que existe actualmente. Además, tal y como apunta el medio Linéaires en la edición de su revista nº 367 (2020), se prevé que la marca tunecina lance durante el año en curso el primer aceite de oliva con una ausencia total de residuos provenientes del uso de pesticidas. Como indica el medio Linéaires, esta categoría de producto puede servir como catalizador de una nueva tendencia en el mercado.

A continuación, analizaremos la estructura del sistema de distribución francés y daremos una serie de apuntes importantes que tienen que ver con la política de marketing mix adecuada a este contexto.

7. Canales de distribución

7.1. Estructura de la distribución

La gran distribución es el canal principal para la venta de aceite de oliva en Francia. Hoy en día, son siete los grandes grupos de distribución que dominan el mercado francés. A continuación, según los datos de los sitios web corporativos correspondientes y según la información del medio de comunicación LSA (2020), pasamos a detallar una serie de datos económicos relevantes para cada uno de ellos:

* Groupe Carrefour:

* Cifra de negocios total (2019): 80 735 millones de euros (-0,4%).

* Cifra de negocios en Francia (2019): 38 861 millones de euros (-2,6%).

* Cuota de mercado (2019): 19,9%.

* Tipos de establecimientos en Francia: más de 5.600 puntos de venta, que incluyen hipermercados, supermercados, comercios de proximidad, Cash & Carry, y comercio electrónico.

* Página web: http://www.carrefour.com/

* Groupe E.Leclerc:

* Cifra de negocios total, sin incluir carburante (2019): 40 120 millones de euros (+2,9%).

* Cifra de negocios en Francia, sin incluir carburante (2019): 38 850 millones de euros (+3%).

* Cuota de mercado (2019): 21,6%.

* Tipos de establecimientos en Francia: más de 4.000 puntos de venta, que incluyen hipermercados, supermercados, tiendas exprés, plataformas drive, agencias de viaje y agencias de alquiler de vehículos.

* Página web: http://www.mouvement-leclerc.com/

*Groupement les Mousquetaires-Intermarché:

* Cifra de negocios total (2019): 41 200 millones de euros (+2,2%).

* Cifra de negocios en Francia de Intermarché, sin incluir carburante (2019): 23 500 millones de euros (+1,9%).

* Cuota de mercado (2019): 15,0%.

* Tipos de establecimiento Intermarché y Netto en Francia (cubren la gama de productos agroalimentarios de la empresa, 2019): 2.157 en total.

* Página web: http://www.mousquetaires.com/

*Groupe Casino:

* Cifra de negocios total (2019): 34 645 millones de euros (+0,9%).

* Cifra de negocios en Francia (2019): 18 288 millones de euros (-2,5%).

* Cuota de mercado (2019): 10,8%.

* Tipos de establecimientos en Francia (2019): más de 7 600 puntos de venta, que incluyen hipermercados, supermercados, comercios de proximidad, plataformas drive y restauración.

* Página web: http://www.casino.fr/

* Auchan Retail:

* Cifra de negocios total (2019): 45 800 millones de euros (-0,7%).

* Cifra de negocios en Francia (2019): 17 360 millones de euros (-2,0%).

* Cuota de mercado (2019): 10,1%.

* Tipos de establecimientos en Francia (2019): más de 600 puntos de venta, que incluyen hipermercados, supermercados, comercios de ultra proximidad, y plataformas drive.

* Página web: http://www.auchan-retail.com/

* Groupe Système U:

* Cifra de negocios total, sin incluir carburante (2019): 20 530 millones de euros (+3,0%). Poca presencia en el extranjero.

* Cuota de mercado (2019): 10,8%

* Tipos de establecimientos en Francia (2019): 1 568 puntos de venta, que incluyen hipermercados, supermercados y comercios de proximidad.

* Página web: https://www.magasins-u.com/

* Groupe Louis Delhaize-Cora:

* Cifra de negocios total (2018): 4 618 millones de euros. La filial francesa del grupo franco-belga, Cora, solo tiene presencia en el territorio francés.

* Cuota de mercado (2019): 2,8%.

* Tipos de establecimiento en Francia (2019): 61 establecimientos minoristas y 63 plataformas drive.

* Página web: http://cora-france.fr/

La alternativa de distribución a los canales expuestos hasta ahora es el canal gourmet, pero tiene el gran inconveniente de que requiere una gran inversión en marketing, además de experimentar unos volúmenes de venta mucho menores.

Los circuitos del canal gourmet son varios: comercio alimentario especializado, tiendas delicatesen, internet, aeropuertos, estaciones, etc. En la categoría de tiendas gourmet, encontramos los category killers especializados en un determinado producto, como es el caso de Oliviers et CO para el aceite de oliva.

No obstante, en este circuito, la falta de imagen del aceite español y su escasa demanda penalizan tanto la comercialización de las marcas españolas como su presencia en los lineales.

Ahora bien, una de las formas para paliar esta falta de notoriedad es disponer de una página web, en francés, que sirva de escaparate a la oferta de la almazara, es decir, un espacio dedicado a contar una historia, demostrar la alta calidad de los aceites producidos, y personalizar el mensaje sin añadir aquellos datos genéricos (beneficios para la salud, en particular) que ya aparecen en todas las publicaciones y revistas especializadas. Hoy en día, todos los consumidores recurren a Internet de forma generalizada para informarse, lo que pone de manifiesto la importancia de disponer y mantener un sitio web. Así, si logramos tener presencia en Internet para comunicar nuestra imagen de marca, transmitiremos seguridad, credibilidad y atractivo, activos vitales para atraer y fidelizar clientes.

Asimismo, es preferible no incluir en las plataformas online cualquier referencia a la venta a granel o los envases de plástico.

A continuación, expondremos una serie de claves para las empresas españolas desde el punto de vista del marketing mix.

7.2. Política de marketing

* Producto/Packaging:

Los atributos del producto tienen que ser fácilmente identificables en el diseño del packaging, dado que la decisión de compra dura a menudo unos pocos segundos.

* Precio:

* A la hora de fijar la política de precios, no hay que olvidar que nos encontramos en circuitos de masas en los que la competencia es muy fuerte, por lo que hay que luchar constantemente por permanecer en el mercado. Además, si las ventajas competitivas que reporta el producto justifican un precio mayor, el consumidor las tiene que percibir con total claridad y valorar como tal.

* Promoción:

* Es una herramienta clave que sirve como catalizador de las ventas, pero su uso se tiene que limitar al corto plazo para no desvirtuar la política de precios de la empresa, la cual, en concordancia con los planes de marketing y estratégico, estará enmarcada en un horizonte temporal más largo.

* Merchandising:

* El posicionamiento del producto en el lineal puede tener un impacto decisivo en las compras. Por ello, resulta conveniente centrar esfuerzos en localizar un “buen” segmento de mercado, y en analizar el número de facings [número de productos idénticos en la misma estantería] y la localización de los productos en el lineal.

A continuación, en el siguiente apartado, analizaremos todas aquellas barreras, arancelarias y no arancelarias, que puedan suponer un obstáculo a la exportación de aceite de oliva por parte de las empresas españolas.

8. Acceso al mercado – Barreras

8.1. Barreras de acceso

Dado que Francia pertenece al Espacio Económico Europeo, las operaciones realizadas entre España y el país galo están exentas del pago de aranceles. Sin embargo, existe una serie de barreras sutiles que suponen, o pueden suponer, obstáculos comerciales para las empresas que quieran introducir sus productos en el mercado francés. A modo representativo, a continuación, destacaremos las barreras más importantes:

* Es difícil desplazar a otros proveedores ya establecidos en el mercado. Normalmente, son empresas habituales y conocidas por el cliente potencial, y sus relaciones pasan, a veces, del plano profesional al personal. Para conseguir desplazar con éxito a los proveedores existentes, es recomendable ofrecer condiciones mejores, de todo tipo, y contar con buenas referencias comerciales en el país de origen.

* El mercado requiere de un alto cumplimiento de las exigencias de calidad. En Francia, tanto los compradores profesionales como los consumidores son muy exigentes, lo que implica que el proveedor tiene que respetar estrictamente las condiciones de venta estipuladas, cumplir los plazos de entrega, la calidad pactada, etc.

* Los franceses son reticentes a aceptar aquellas condiciones de pago que sean más seguras para el vendedor. Los medios de pago más utilizados en Francia son el cheque, en transacciones nacionales; la transferencia bancaria, en operaciones internacionales; y, en menor medida, la letra de cambio.

* El francés es el idioma oficial para hacer negocios. La comunicación en francés aporta una ventaja estratégica considerable a las empresas a la hora de establecer relaciones comerciales en el país galo.

* El comprador medio reclama información y comunicación de calidad. Por ello, las empresas pueden elaborar folletos informativos sobre la empresa y sus productos en francés; contar con buenos argumentos de venta; conocer las últimas técnicas de fabricación, así como las normas europeas y mundiales, etc. Todo esto es de vital importancia en la medida en que los compradores franceses son buenos conocedores de la oferta nacional y de la oferta extranjera.

* La logística y el transporte juegan un papel clave en la cadena de explotación. Las empresas españolas pueden aprovechar la proximidad geográfica a Francia y su pertenencia al mismo espacio económico y monetario para adelantarse a otros competidores, europeos o de terceros países.

* Al tratarse de un mercado maduro, las oportunidades comerciales en Francia están presentes en los nichos.

Desde el punto de vista jurídico, por otro lado, cabe destacar que la producción de aceite de oliva en Francia se encuentra regulada por el Acuerdo Internacional sobre el Aceite de Oliva, las disposiciones comunitarias y las disposiciones francesas. El aceite de oliva es objeto de un acuerdo internacional que incluye el empleo obligatorio de una serie de denominaciones precisas. Este acuerdo fue aprobado en el seno de la UE en el año 2005. Así, las disposiciones comunitarias, además del acuerdo citado, prevén lo siguiente:

* El empleo obligatorio de denominaciones definidas.

* La fijación de las características requeridas.

* Los métodos de análisis correspondientes.

* Las menciones obligatorias en el etiquetado (país o zona de origen del aceite), así como aquellas indicaciones adicionales autorizadas.

Las disposiciones nacionales francesas, por su parte, comprenden principalmente las definiciones y regulaciones de los aceites de oliva con Denominaciones de Origen producidas en Francia y los controles que realizan las autoridades francesas para la aplicación de las distintas normativas comunitarias.

En la misma línea, la Dirección General francesa de la Competencia, del Consumo y de la Lucha contra el Fraude (DGCCRF) publicó a finales de 2018 los resultados de un estudio sobre la calidad del aceite de oliva producido, como parte de su plan de control anual en 2016. La propia organización afirma que este plan de control tiene como misión controlar la seguridad de los productos y favorecer la protección económica del consumidor. Los resultados fueron poco prometedores: El 48% de las muestras analizadas cumplieron algún tipo de infracción.

Asimismo, el estudio apunta a que la mayoría de las infracciones tienen que ver con el etiquetado del producto. De hecho, son habituales las referencias a las “informaciones de marketing inexactas” acerca del origen del aceite y la falta de la mención obligatoria del volumen neto y la categoría del aceite, y, de la misma forma, declaraciones del tipo “sin aditivos artificiales”, “afrutado negro”, “afrutado medio” y “afrutado a la antigua”, figuran entre las anomalías observadas.

En penúltimo lugar, las infracciones también contemplan los pliegos de condiciones generales DOP no respetadas, mencionando DOP no reales o sin especificar.

Por último, también se detectaron infracciones aisladas, como es el uso de indicaciones injustificadas tales como “aceite de oliva Optima” (mezcla de aceite de oliva y girasol) y “aceite de molino”; el abuso de alegaciones nutricionales o de salud tales como “sin colesterol” o “naturalmente rico en omega 3”; y, las indicaciones sobre las condiciones de almacenamiento, así como la fecha límite para el uso óptimo del producto desde la fecha de envasado, referencias que deben estar respaldadas por criterios claros y documentados por parte de los fabricantes.

En el siguiente epígrafe, sintetizaremos la realidad fiscal y administrativa de Francia en el seno de las operaciones de comercio exterior.

8.2. Impuestos y documentación

Por un lado, según la información pública de la Administración General Francesa, cuando sea de aplicación el IVA (siglas en francés: TVA) en las adquisiciones intracomunitarias francesas, en nuestro caso fruto de las actividades de comercio exterior entre España y Francia, el gravamen se situará en el 5,5% sobre el PVP de cada unidad de aceite de oliva entregada (generalmente, la unidad será una botella) en el área de metropolitana de Francia, mientras que el tipo se sitúa en el 2,10% en las islas de Córcega, Guadalupe, Martinica y Reunión, respectivamente.

Asimismo, en el mismo supuesto de que la exportación suponga una operación de adquisición intracomunitaria, es de obligado cumplimiento que el exportador disponga de un IVA intracomunitario y lo comunique fehacientemente en las facturas que expida a su cliente. De esta forma, el proveedor puede evitar la doble imposición internacional.

Por otro lado, a nivel de tasas e impuestos especiales, desde el 1 de enero de 2020 se ha dejado de aplicar en Francia la tasa sobre el aceite de oliva destinado a la alimentación humana (producido y/o importado). En 2019, la tasa era de 19,488 euros por cada cien kilogramos, o bien 17,546 euros por cada cien litros. Sin embargo, la ley nº 2019-1479 del 28 de diciembre de 2019 sobre las finanzas del 2020 ha derogado dicha tasa.

En último lugar, no existen impuestos aplicables a la importación más allá del IVA en las adquisiciones intracomunitarias.

En el siguiente apartado, revisaremos las tendencias del sector a nivel de producto, marca y hábitos de los consumidores.

9. Perspectivas del sector

El mercado francés es un mercado maduro en el que la oferta supera la demanda, con un alto nivel de exigencia tanto por parte de consumidores como de distribuidores en la medida en que demandan una calidad y una presentación de primer nivel.

La paralización de la economía mundial fruto de las medidas implementadas de confinamiento para combatir la pandemia del Covid-19, la deriva proteccionista de la política estadounidense y la ralentización del comercio exterior entre determinadas regiones como EE. UU., la UE y China plantea un escenario de incertidumbre que obliga a revisar a la baja las expectativas sobre el comercio internacional del aceite de oliva, y en particular, supone una amenaza para las relaciones comerciales entre España y Francia.

De forma adicional, el futuro vendrá marcado por el aumento de la variedad y la diferenciación. Es por ello que recomendamos a las empresas españolas seguir una estrategia que haga hincapié en las características diferenciadoras del aceite: procedencia, denominación de origen, tecnología de fabricación o empresa productora. El cliente objetivo demanda aceites que ofrezcan una mayor imagen de producto ecológico, saludable y de calidad.

De hecho, tal y como veremos en el siguiente apartado relativo a las oportunidades del mercado francés, la creciente demanda de productos ecológicos presenta una tendencia a largo plazo muy favorable para las empresas españolas.

En la misma línea, una iniciativa que se está desarrollando tanto en tiendas especializadas como en grandes superficies, destacando la cadena Auchan Retail, es la puesta en marcha de caves à huiles [literalmente, bodegas de aceites], imitando al vino. Esta iniciativa es coherente con la idea de apostar por la diferenciación, pero tiene la desventaja de que no aporta claridad al consumidor en su proceso de decisión de compra ni facilita la elección de un criterio determinante para decantarse por un aceite u otro.

Otra tendencia interesante que hemos identificado es la introducción de la “edición limitada”, tal y como hace la portuguesa Gallo desde hace varios años. Los aceites con aroma a ajo, cebolla, albahaca, limón o setas funcionan cada vez mejor. Hace unos años, por ejemplo, l’Olivier lanzó 6 aceites prémium con diferentes ingredientes añadidos tales como: ajo rosa de Lautrec, tomate y pimiento de Espelette, hierbas de Provence, limón de Menton, trufa de Périgord y albahaca de Drôme.

Por último, desde el punto de vista de la innovación, existen oportunidades en el área del packaging de los productos. Existen iniciativas muy interesantes como la de Jardin Bio, que propone una bolsa flexible de 2 litros; la de la marca vasca Ederki, una caja de cartón opaco con un dosificador; y la Tourangelle, bidones con forma cilíndrica. Los formatos pequeños de cristal también están ganando presencia en el mercado.

10. Oportunidades

10.1. Productos ecológicos

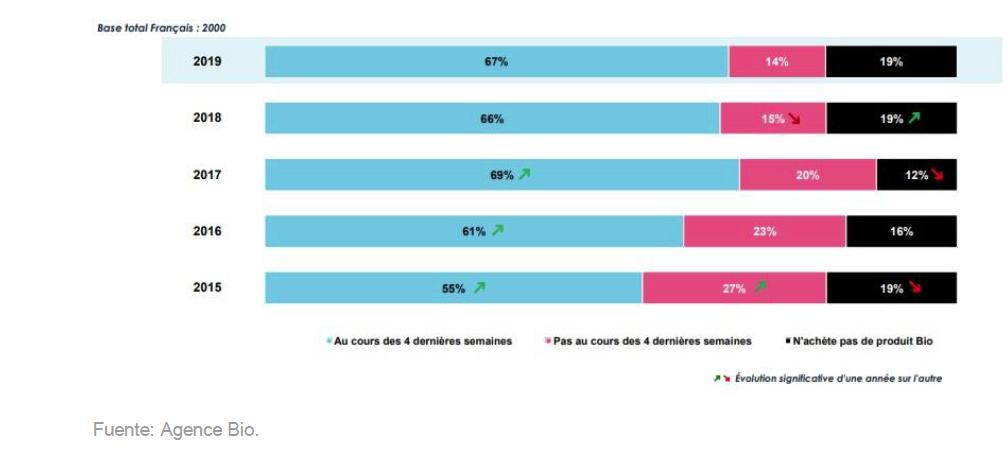

Según el Barómetro anual 2020 sobre el consumo y la percepción de los productos ecológicos en Francia, publicado por Agence Bio, el 71% de los franceses consumieron productos ecológicos al menos una vez al mes durante el año 2019. Este porcentaje aumenta en hombres (72%); estratos socio profesionales elevados (83%); jóvenes con edades comprendidas entre los 25 y los 34 años (78%); y, población residente en la región de Île-de-France (77%).

Como vemos en la imagen anterior, de la muestra recogida de compradores franceses de productos ecológicos, la parte que compró dichos productos en el último mes aumentó desde 2015 hasta situarse en un 67% en 2019. Sin embargo, la parte que había comprado productos ecológicos hacía más de un mes se ha reducido, y existe además un tercer segmento de compradores (19%) que no compra productos ecológicos y cuya proporción se mantiene estable en el tiempo.

Por otro lado, tal y como aparece en el medio Linéaires en la edición de su revista nº 367 (2020), en la siguiente imagen se puede apreciar la distribución del mercado de aceite de oliva ecológico en Francia a través de las cuotas de mercado de sus principales actores:

Por último, para que las empresas españolas puedan aprovechar las oportunidades que el sector ecológico presenta en Francia, nuestra recomendación pasa por fomentar la producción de aceites de oliva aromáticos y promocionar las Denominaciones de Origen español de tal manera que el consumidor francés las pueda asociar con la idea de producto artesanal derivado del saber hacer.

Antes de concluir el presente apartado sobre oportunidades en el mercado francés, cabe destacar una mención sobre el comercio electrónico del aceite de oliva: la venta por internet, bien sea de forma directa, desde la web de la almazara o a través de una plataforma tipo Amazon, entre otras, es una opción interesante para esta categoría de productos.

En la misma línea, durante el año en curso, la Oficina Económica y Comercial de España en París publicará un estudio de mercado sobre el comercio electrónico de productos agroalimentarios en Francia. El documento podrá consultarse próximamente en el sitio web de la organización: https://www.icex.es/icex/es/index.html

11. Información práctica

*FERIAS:

* SIAL (Salón Internacional de Alimentación) – www.sial.fr

De carácter bienal, es la segunda feria de alimentación y bebidas más importante del mundo. En su última edición, en 2018, se registraron más de 7 000 expositores de 119 países diferentes, de los cuales 479 eran españoles, y un 73% de los visitantes vinieron de fuera de Francia.

Próxima edición: Del 18 al 22 octubre de 2020 (París, Francia)

Lugar de celebración: Parque de exposiciones Paris-Nord Villepinte (Parc des Expositions de Paris-Nord Villepinte).

* Gourmet Selection – www.salon-gourmet-selection.com

De carácter bienal (los años impares), constituye otra oportunidad de encuentro y promoción para todos aquellos productos destinados al circuito gourmet. Esta feria está organizada por la misma entidad que en el caso de SIAL, COMEXPOSIUM, reúne a cerca de 300 expositores, y atrae a un público profesional de mayoristas especializados y tiendas delicatesen.

Próxima edición: Del 13 al 14 de septiembre de 2020 (París, Francia).

Lugar de celebración: Parque de Exposiciones de Paris (Paris Porte de Versailles).

* ORGANIZACIONES OLEÍCOLAS DE INTERÉS:

* Consejo Oleícola Internacional (COI)

C/Príncipe de Vergara,154, 28002 MADRID (ESPAÑA)

Telf. +34 91 590 36 38 / Fax: +34 91 563 12 63

Email: iooc@internationaloliveoil.org / Sitio web: https://www.internationaloliveoil.org/

* Groupement des Oleiculteurs de Haute Provence et du Luberon

39 Rue Grande, 04100 MANOSQUE (FRANCE)

Telf./Fax: +33 (0) 4 92 71 00 70

Sitio web: http://www.oleiculteurs.com/

* Association Française Interprofessionnelle de l’Olive (AFIDOL)

SIÈGE SOCIAL :

Maison des Agriculteurs, 22 Avenue Henri Pontier, 13626 AIX-EN-PROVENCE CEDEX 01 (FRANCE)

Telf. +33 (0) 4 42 23 01 92 / Fax: +33 (0) 4 42 23 82 56

Email: secretariat@franceolive.fr / Sitio web: https://ww.afidol.org/ / Blog: https://huiles-et-olives.fr/

ANTENNE LANGEDOC-ROUSSILLON :

517 Chemin du Mas d’Asport, 30800 SAINT-GILLES (FRANCE)

Telf. +33 (0) 4 66 08 19 34

Email: contact@franceolive.fr / Sitio web: https://ww.afidol.org/

SERVICE COMMUNICATION :

40 Place de la Libération, 26110 NYONS (FRANCE)

Telf. +33 (0) 4 75 26 90 90 / Fax: +33 (0) 4 75 26 90 94

Email: nyons@franceolive.fr / Sitio web: https://ww.afidol.org/

* Agence de Valorisation des Produits Agricoles (AVPA)

Espace Altura, 46 Rue Saint Antoine, 75004 PARIS (FRANCE)

Telf. +33 (0) 1 44 54 80 32 / Fax: +33 (0) 1 42 77 36 67

Email: contact@avpa.fr / Sitio web: https://www.avpa.fr/

* Oléiculture bio (ADOLIVE)

3105 Chapelle Saint Pancrace, 06440 L’ESCARENE (FRANCE)

Telf. +33 (0) 4 93 79 69 25 / Fax: +33 (0) 4 93 79 69 26

Email: adolivesarl@neuf.fr / Sitio web: http://www.adolive.com/

Fuente Icex

Marketing: el diseño de packaging y la comunicación de las marcas de aceite de oliva del mercado francés

Lafayette Gourmet (tienda gourmet)

H de Leos

Un estuche regalo de 2 botellas en «frutado verde» y «frutado maduro» para ofrecer o poner sobre la mesa a los amantes de los aceites aromáticos, multimedallistas y amados por los grandes chefs franceses. Desde su lanzamiento en diciembre de 2019, estos dos aceites de oliva H de Leos han recibido 29 premios o reconocimientos internacionales, incluidas 12 medallas de oro.

Comunican origen Francia con una AOP Provence (Apelación de Origen Protegida) y lo colocan como un aceite de oliva muy premiado. Sus premios son en la mayoria de los casos de concursos de poca transcendencia tanto en el panel de cata como en la puntuación para el ranking de la calidad de los aoves. Venden un pack de dos aceites. La denominación del producto es ilegal o por lo menos engañosa«Huile dólive vierge extra fruité vert» seguido de Aromatique & Ardente» que lo unen de forma que se lee seguido. Otros mensajes son «L´huile originelle» y «Selection H de Leos». El packaging lo posicionan con el ya más que utilizado código negro. Las etiquetas son bastante cutres y dejan que desear en un producto premium. La botella es una de las más baratas del mercado la primula o bell. Podriamos hablar de un premium de conveniencia. 28€ formato de 20 cl 10+10 cl (140€/litro)

Oliviers.CO (Mane. France)

Dulce y verde, este aceite de oliva virgen extra procede de la finca Clemente, situada en Puglia, en el corazón del Parque Nacional del Gargano, a orillas del mar Adriático. Se elabora a partir de las variedades de aceituna Ogliarola y Coratina, recolectadas exclusivamente en la finca. Lo seleccionamos por su dulzor y frutosidad equilibrada, un sabor único y dulce apto para todos los paladares.

Formato de lata de 500 ml litografiada de aceite convencional comercializada por un distribuidor especializado en aceite de oliva. Destaca «Extracción en frio y origen Italia». La gráfica es colorida y representa una escena campestre de la vista de la población en una ilustración con un ralmillete de oliva. 19,90€ 500 ml (39.8 € / L ).

Château D’Estoublon

Cosechado y triturado tempranamente según las especificaciones de calidad y respetando los criterios medioambientales del Château d’Estoublon.

Se presenta en un packaging en vidrio transparente vendiendo el color del aceite. Su estética es la de un licor o vino premium francés. Comunican origen de Francia y en concreto localismo. Su diseño está basado en la clásica etiqueta de vino Chateau francesa, color claro en el fondo, impresión en /2 colores y la ilustración del chateau. (80€/L )

La Grande Épicerie (tienda gourmet)

Es otra de las grandes tiendas delicatesen especializada en productos gourmet. Encontramos aceites de oliva virgen extra de Grecia, Francia, Italia, España y Tunez en una sección que es una amalgama sin mucho orden de vinagres, aromatizados, aceites de coco y cacahuete con aceites de oliva. Ganan presencia los aromatizados «preparados culianarios a base de « según la nomenclatura utilizada en Francia.

El diseño y el packaging en los aceites de oliva de origen francés.

El chauvinisme francés hace acto de presencia en todos sus productos destacando las bondades de sus aceites, vinagres y de aromatizados patrios. Generamente las marcas francesas optan por envases en vidrio transparente sobre todo las que se posicionan en un segmento más premium. Para ellos la utilización de una botella en vidrio transparente y mostrar el color del aceite es importante en sus presentaciones más gourmet. Utilizan un dioseño de etiqueta que te une a los vinos premium del sgmento Chateau. Etiqueta sobre papeles de diseño blancos o crudos , ilustraciones alegóricas, tipografías romanas o más tradicionales etc. Hay menos variedad en aceites de oliva BIO de origen francés. En la comunicación utilizan frases que rayan la ilegalidad según la normativa europea tanto en la definición de la categoría como en el método de extracción que no aparece en el 90% de las botellas.

Diseño de packaging en las gamas de aceites monovarietales franceses

La marca francesa con una gama más amplia de monovarietales de aceite es Château D’Estoublon. Es la marca francesa que cuida más en general, la imagen de marca en su packaging. Tanto de la botella (una botella de licor ), las etiquetas y precintas, así como diseño y terminación de estuches. Codifica con colores las distintas presentaciones de las variedades de aceituna de los aceites en el estuche, mientras que la botella permanece siempre igual. Tiene una amplia gama de referencias entre aceite de oliva, formatos y variedades de aromatizados. Su estilo es vintage y estaria situando a la marca en el segmento de los consumidores de licores de alta gama.

Aceites con etiqueta personalizable de marca blanca, la última novedad

Está es una de las últimas novedades que encontramos en la cadena francesa, se trata de una etiqueta de marca blanca de la cadena La Grande Epicerie Paris con un espacio para personalizar. El diseño es una auténtica calamidad y destacan que pertenece a una DOP y la comuna o provincia de donde procede el aceite. Utilizan una botella de Ecochich en vidrio verde antico con boca rosca de 500 ml.

La marca Château D’Estoublon también se suma a la moda y ofrece un formato para personalizar (entendemos que por la otra cara) en formato de 100 ml aunque el espacio para hacerlo no es muy grande. Aquí el concepto es el de un regalo personalizado de calidad.

El diseño de packaging de los Aceites de oliva italianos en La Grande Epiceri París

Tenemos una amplia variedad de aove en el on-line de la tienda. Vidrio y lata dominan la presentación de envases aunque se ve alguna presentación en cerámica o imitación a esta. Dominan en el vidrio las presentaciones en botellas dóricas, entendemos por que es un modelo muy usado en Italia y los problemas actuales del abastecimiento de modelos de botellas. Quitando un par de marcas como Le Amantine o Rosso en los que se nota el trabajo de diseño con etiquetas más cuidadas para diferenciar el producto con su packaging, el resto de marcas no posicionan su marca como un producto premium en cuanto al mismo. Destacan variedades propias de Italia como el frantoio, y el origen con las IGP o DOP.

Encontramos un caso especial en Nicolás Alziari un aceite francés que italianiza el nombre de su marca comercial, entendemos debido a que los franceses en su incultura sobre el aove consideran como aceites de calidad los italizanos o franceses asi como los tunecinos. La marca además raya el incumplimiento de toda la normativa europea del etiquetado mediante informaciones y leyendas orientadas a confundir al consumidor (mezcla hecha a base de las variedades mas raras de Europa sin especificar las mismas) La leyenda legal no figura de bajo de la denominación, etc. Se vende en un formato de lata cilíndrico como «aceite para verdaderos gourmets».

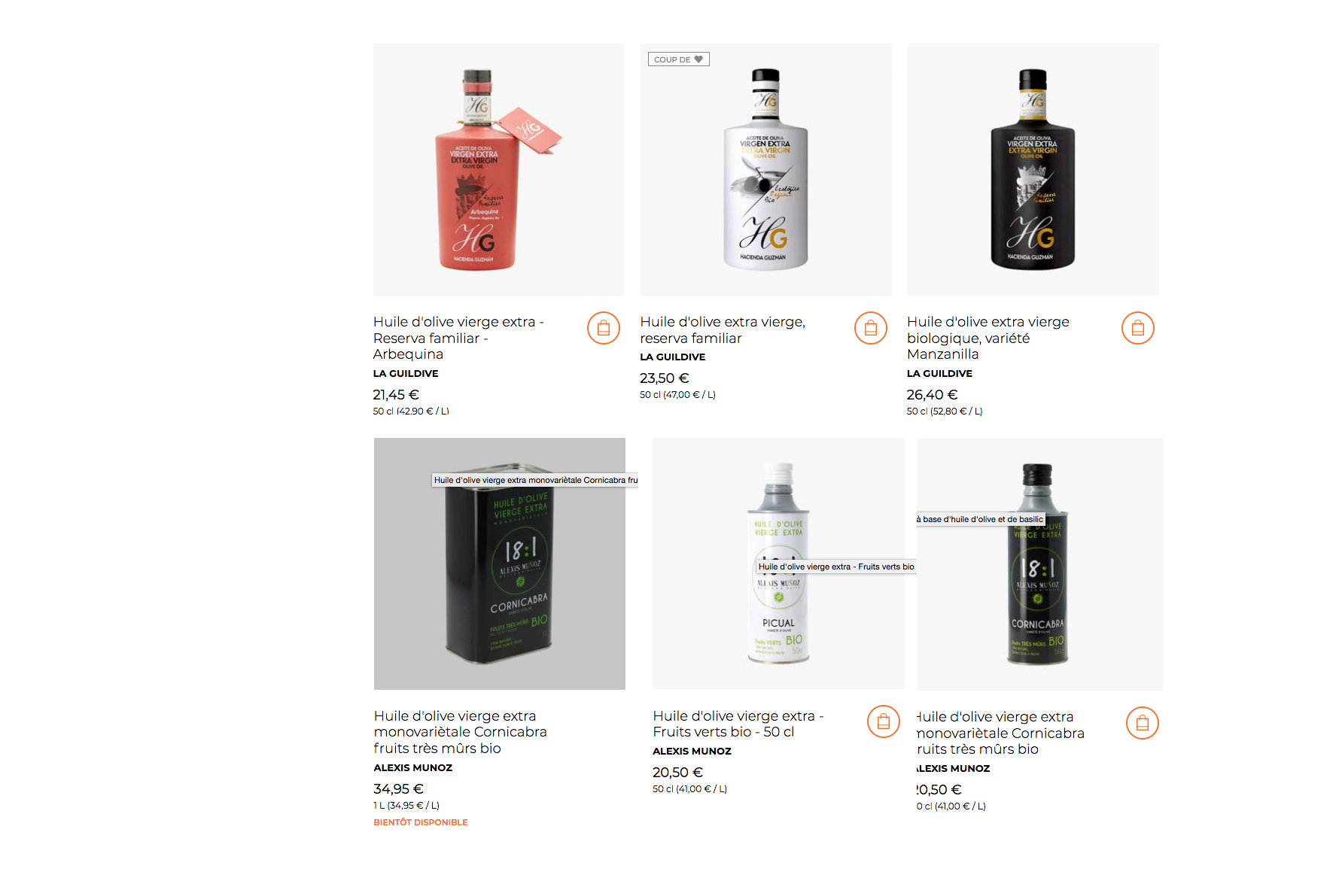

Los aceites de oliva virgen extra españoles presentación y diseño de packaging

Al contrario de lo que muestra el estudio vemos una amplia variedad de aoves españoles en el lineal. La mayoria con un buen nivel en cuanto a presentación y diseño de su imagen y su packaging. Con diseños que posicionan a la marca como aceites gourmet o premium. Vemos que por proximidad y variedad de los aceites que se producen en Cataluña (arbequinios más suaves al paladar) encontramos varias marcas catalanas. Los formatos más abundantes son en 50ml tanto en vidrio como en lata. Ninguno resalta el origen España en el frontal del producto. L’Estornell trabaja con botellas de licor de vidrio de fondo espeso de gran calidad con estuche de madera en su gamapresentación premium.

Sólo una de las marcas de aceite español trabaja como producto BIO y precisamente es una empresa francesa Alexis Muñoz que compra y envasa con su marca el aove en Córdoba. Lo indica en la etiqueta legal no asi en el frontal de la lata. Utiliza un Qr en la lata para aportar más información al consumidor de su producto

En el diseño de packaging español podemos encontrarnos con botellas decoradas con pintura y serigrafia y botellas de licor que dejan ver el color del aceite. Las latas de pequeño formato 500 ml están litografiadas y en general hay un buen nivel de diseño. Los etiquetados se agogen a la legislación vigente de forma escrupulosa.

Gamas de producto de aceites españoles

Vemos dos marcas la francesa Alexis Muñoz y la marca española Hacienda Guzman que si han incorporado una amplia variedad de monovarietales o sus gamas completas. Hacienda Guzman con sus botellas decoradas de aove premium en cada una de las categorías. La marca de distribución francesa quiere despegarse con una imagen moderna y trabajando el envase en formato de lata. La calidad de la imagen no es muy destacable aunque si estea bien presentado con latas litografiadas.

Diseño de packaging de aceites de oliva griegos

Quiza son los aceites que están ultimamente inviertiendo en su packaging de forma general. Como en el caso de los aceites españoles o italianos nos encontramos con operadores franceses vendiendo bajo su marca. En el lineal de La Grande Epicerie París junto con los italianos son los que presentan una mayoria de aceites bio. En sus presentaciones botellas de diseño pintadas y decoradas o etiqueta sobre vidrio dejando mostrar la luz. En la generalidad diseños que buscan ser limpios y minimalistas. Resaltan al igual que Italia la procedencia. El blanco abunda en los diseños.

El diseño de packaging de los aceites de Tunez

Con menos presencia en la Epicerie que en los lineales de gran distribución, las marcas que aparecen se presentan en formato de lata de 1L Ofrecen un buen diseño con una imagen aceptable. Hablan de tradicion mediante la gráfica de la imagen y comunican mensajes de cosecha propia y ofrecen grantía a través de sellos de BIO o AOP SITIA .

El packaging de los aceites de oliva en Carrefour Francia

Las marcas blancas de la cadena o de distribuidoras francesa suelen ser aoves españoles que se envasan para la cadena tanto en convencional como en BIO. Podemos ver el caso de la marca Tramier que es envasada por Borges que aparece en la personalización del envase en forma de relieve. Pero no destacan la procedencia del aove. Sólo el aceite de la marca DOP Sierrra de Sergura lo destaca en el frontal.

Encontramos marcas italianas clásicas como Monini o Carapelli, griegas y españolas hasta una marca del país vasco Ederki pero sobre todo son marcas de aceites franceses que venden el origen de las distintas comunas de Francia. Predomina el PET y la etiqueta con packaging más comerciales basados en la etiqueta del aove. Los aceites que se supone tienen mas calidad se presentan en vidrio oscuro, aunque los franceses optan por los pet y vidrios transparentes.

Los aceites de oliva Bio están mezcaldos con otros tipos de aceites y productos BIO. Ocupan los escalones inferiores del lineal. No teniendo la importancia que deberian tener, posiblemente este posicionamiento bajo en el lineal se deba a una rotación baja del producto.