El Mercado del Aceite de Oliva en Bélgica

1. Resumen EL Mercado del Aceite de Oliva en Bélgica

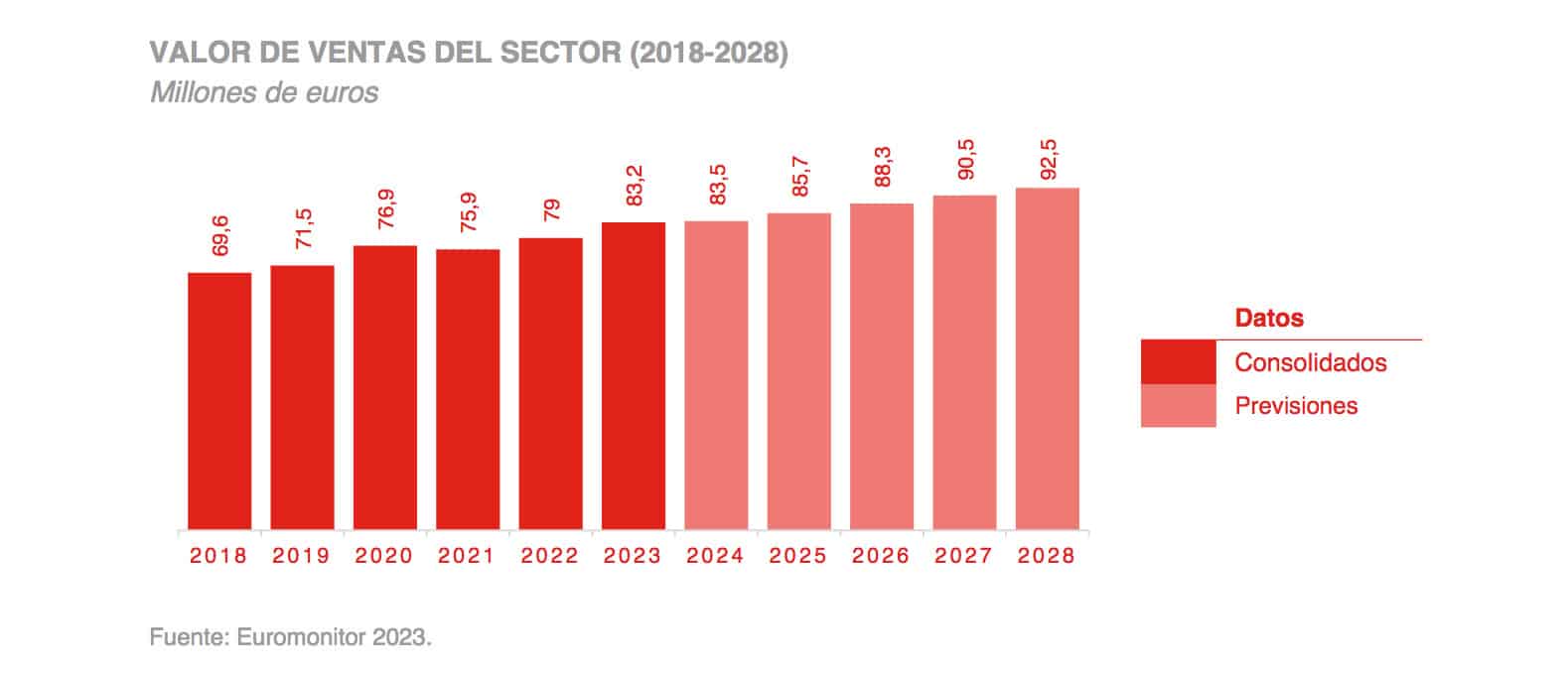

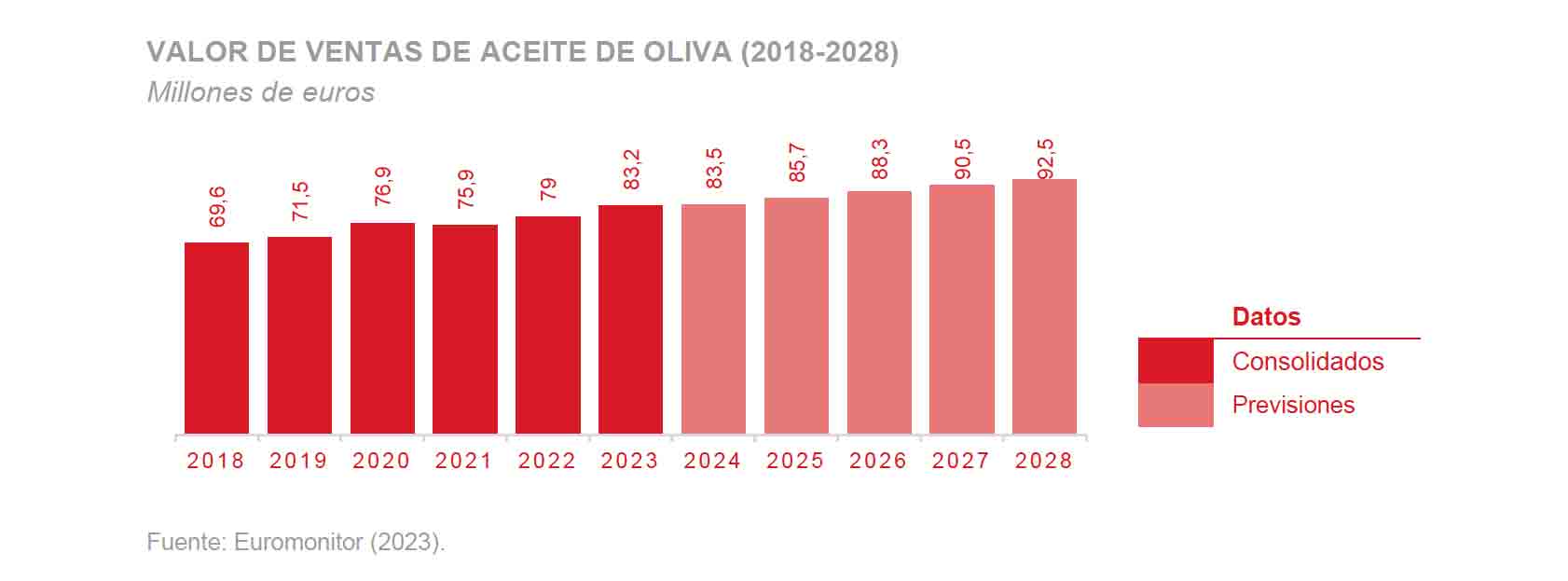

Este resumen proporciona una visión integral del mercado del aceite de oliva (Partida 1509) en Bélgica, destacando tendencias, desafíos y oportunidades clave para los actores del sector. Bélgica no es un país productor de aceite de oliva, así que la cobertura de la demanda interna se realiza a través de importaciones. Dentro de la categoría total de aceites y grasas, los aceites comestibles alcanzan un valor de 184 millones de euros. Y dentro de este grupo, el aceite de oliva es el más consumido en los últimos años, valorado en un total de 83,2 millones (fuente: Euromonitor, 2023).

Sobre la procedencia de las importaciones, el principal origen es España. No obstante, se ha de destacar que la importación del aceite español se produce a granel y se envasa aquí por distribuidores como Colruyt o Carrefour. Respecto de los cambios de consumo de la población belga, el consumo de aceite de oliva ha ganado presencia a lo largo de los años. Si bien la cultura gastronómica del país sigue estando enormemente influenciada por la tradición del consumo de mantequilla como base para la cocina, el consumo de aceite de oliva ha ganado adeptos. Esto puede explicarse debido a factores como las campañas de información y promoción europeas acerca de los beneficios de la salud del aceite de oliva o el incremento de población proveniente de países con una cultura culinaria afín a este.

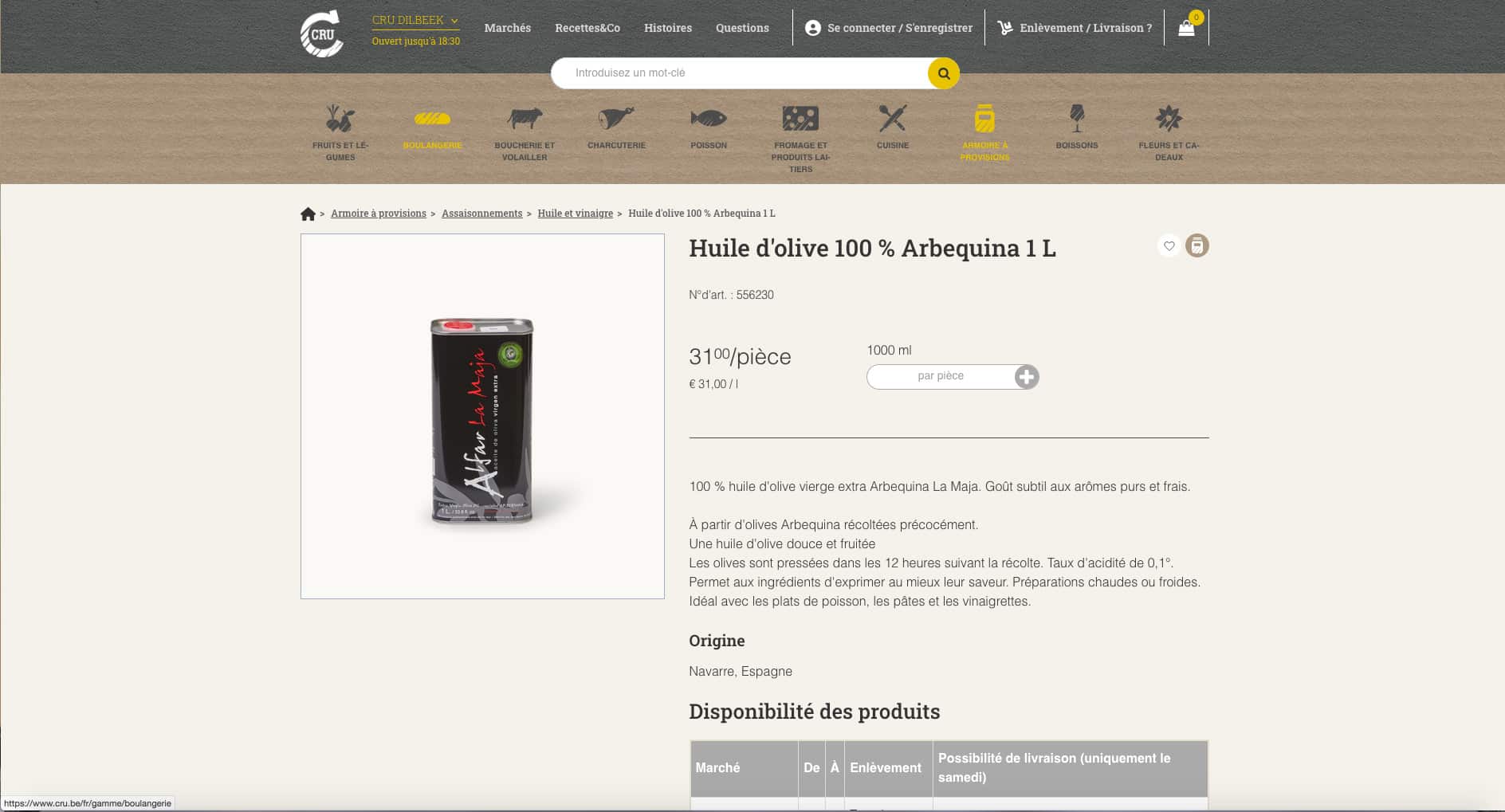

Se ha realizado un estudio local de los precios en varios supermercados y tiendas locales que muestran como el aceite de oliva español está muy presente en Bélgica, sin embargo, no es visible. Otros aceites como el griego y el italiano eclipsan al producto español como aceite gourmet. Esto se debe a lo comentado previamente sobre el uso del aceite de oliva español por las marcas de distribuidor, en las que no se refleja prominentemente el origen del aceite.

Se ha realizado un estudio local de los precios en varios supermercados y tiendas locales que muestran como el aceite de oliva español está muy presente en Bélgica, sin embargo, no es visible. Otros aceites como el griego y el italiano eclipsan al producto español como aceite gourmet. Esto se debe a lo comentado previamente sobre el uso del aceite de oliva español por las marcas de distribuidor, en las que no se refleja prominentemente el origen del aceite.

En contraste, con el aceite italiano o griego, el origen se muestra prominentemente como elevador del precio del producto, lo cual no ocurre con el producto español. Por consiguiente, los precios del aceite español son más bajos que otros, ya que el aceite premium o gourmet suele estar asociado con origen italiano (competidor mucho más consolidado en el mercado), y, por tanto, vendido a un precio más alto.

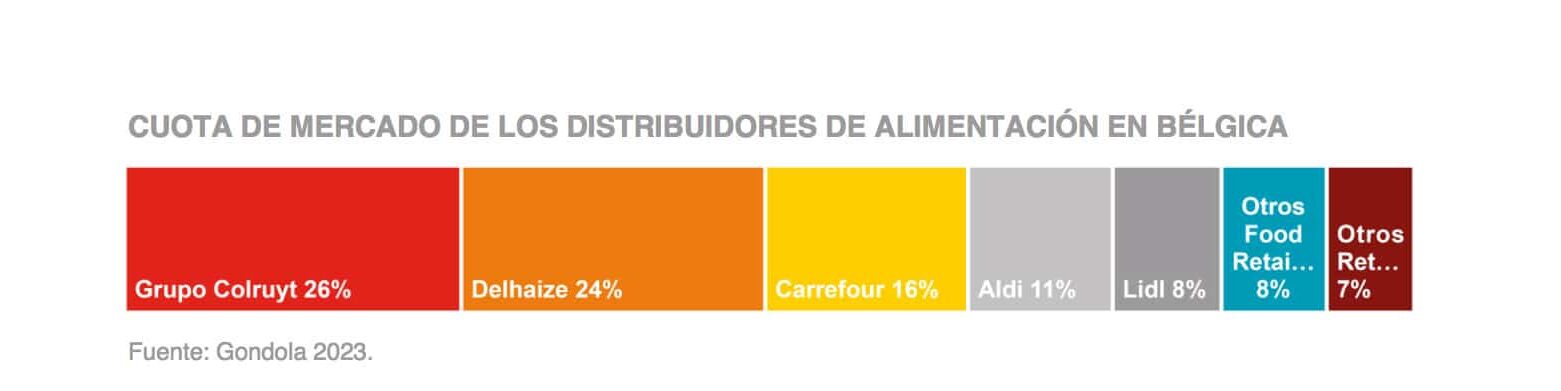

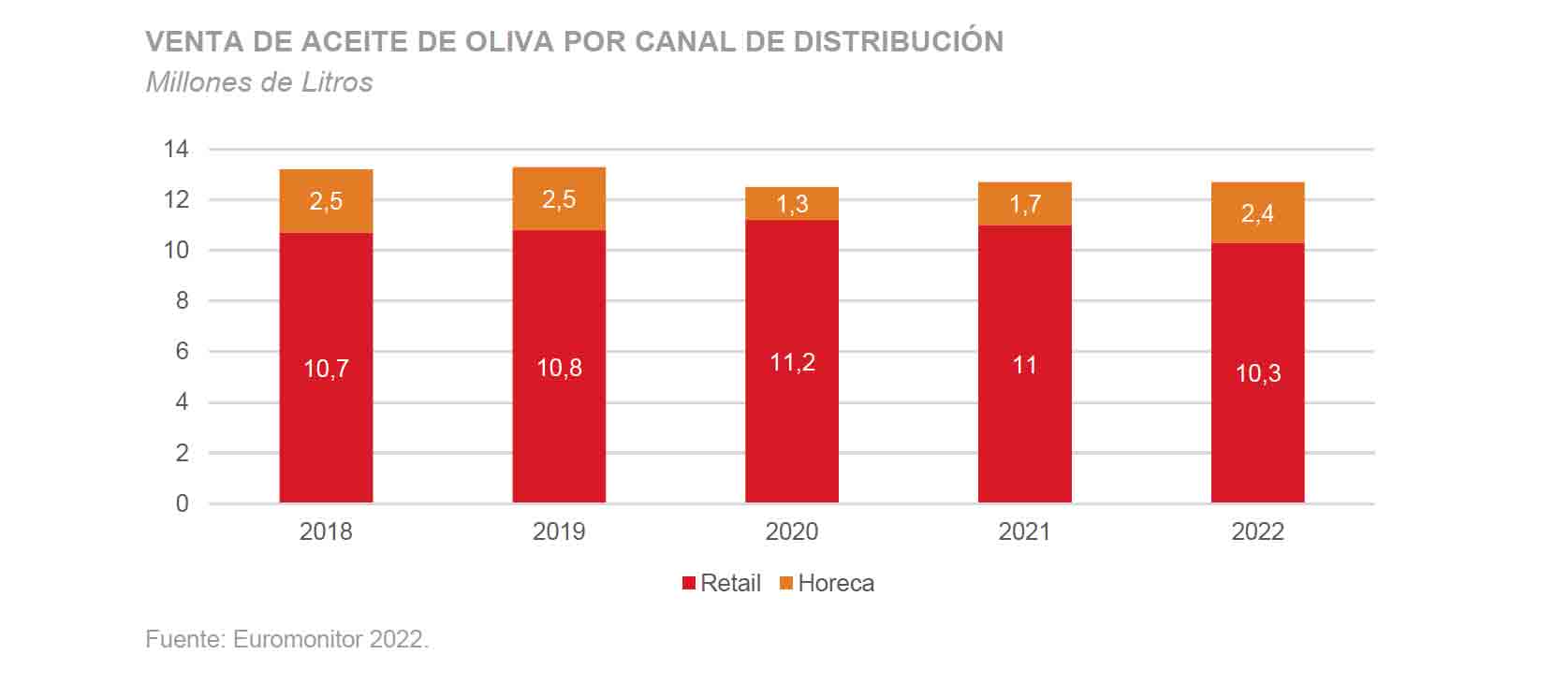

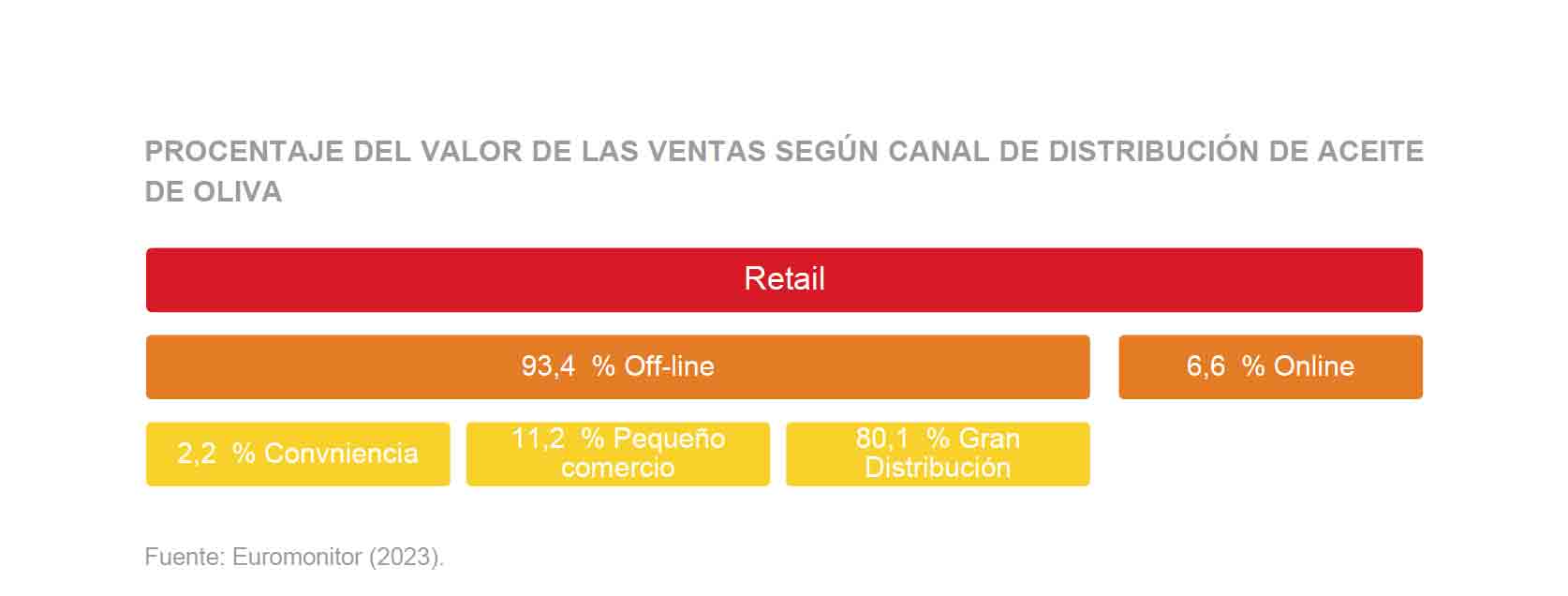

El canal de distribución principal de aceite de oliva en Bélgica es la gran distribución llevada a cabo principalmente por las grandes cadenas de supermercados—se estiman unas ventas en el canal de 66,64 millones de euros (Euromonitor, 2023)—como Colruyt, Delhaize, Carrefour, Aldio Lidl. Hay que tener en cuenta que también existen otros canales como el canal Horeca, las tiendas de productos gourmet y la venta en línea.

Las barreras de entrada al mercado a destacar son las siguientes: el mercado demanda unos estándares de calidad elevados y la existencia de tres idiomas oficiales que pueden suponer una dificultad en la comunicación (neerlandés, francés y alemán). Las perspectivas del sector son favorables gracias a la promoción de este producto como un aceite saludable. En términos de crecimiento, se espera una tendencia creciente, pero su expansión está sujeta a las capacidades de producción a largo plazo, que pueden verse afectadas por las inclemencias del cambio climático, que ya están mostrando su impacto en los países productores (como es el caso de España).

En cuanto a las oportunidades, es importante destacar una especialización en productos ecológicos, el desarrollo premium del aceite y la saborización como valor añadido. En definitiva, este estudio concluye que el mercado belga es un mercado consolidado, donde las empresas españolas tienen cierto margen de actuación. Sin embargo, desbancar a los productores italianos en el sector del producto de alta gama es una tarea complicada, ya que este está mucho más consolidado a ojos del consumidor. Aunque el aceite español es consumido más comúnmente, al ser distribuido bajo marcas blancas.

2. Definición del sector

2.1. Delimitación del sector

El presente estudio de mercado analiza la situación actual del aceite de oliva en Bélgica. España lidera el sector en términos de superficie y producción, así como en términos de comercio exterior sectorial, por lo que es una industria significante bajo un prisma comercial, social y económico. El propósito del presente estudio es analizar el aceite de oliva en tres de sus variedades destinadas al consumo humano, siguiendo los criterios establecidos por el Consejo Oleícola Internacional:

•Aceite de oliva virgen extra: Esta categoría incluye al aceite de mayor calidad, obtenido directamente de las aceitunas mediante un procedimiento mecánico y sin tratamiento químicos. Es fructífero y no tiene defectos organolépticos. Puede presentarse filtrado o “en rama”—sin filtrar—. Para tener dicha consideración, las normas oficiales exigen que su acidez libre, en términos de ácido oleico, sea de un máximo de un 0,8%

•Aceite de oliva virgen: La extracción de este aceite es idéntica a la descrita previamente, pero se contempla que este aceite pueda presentar ciertos defectos sensoriales, si bien han de ser mínimos. La acidez libre, en términos de ácido oleico, no ha de exceder el 2%

•Aceite de oliva: Esta consideración engloba al aceite resultado de la mezcla de aceite de oliva refinado y de aceites de oliva vírgenes aptos para el consumo. El refinado tiene por objetivo mejorar el sabor y reducir la acidez, por lo que esta consideración no tiene por qué implicar mala calidad. Su acidez libre, expresada en ácido oleico, no puede exceder el 1%. A la hora de medir la calidad de un aceite de oliva no se debe mirar exclusivamente cómo de ácido es, ya que hay otros factores que pueden afectarles,como sus características fisicoquímicas u organolépticas y sensoriales.

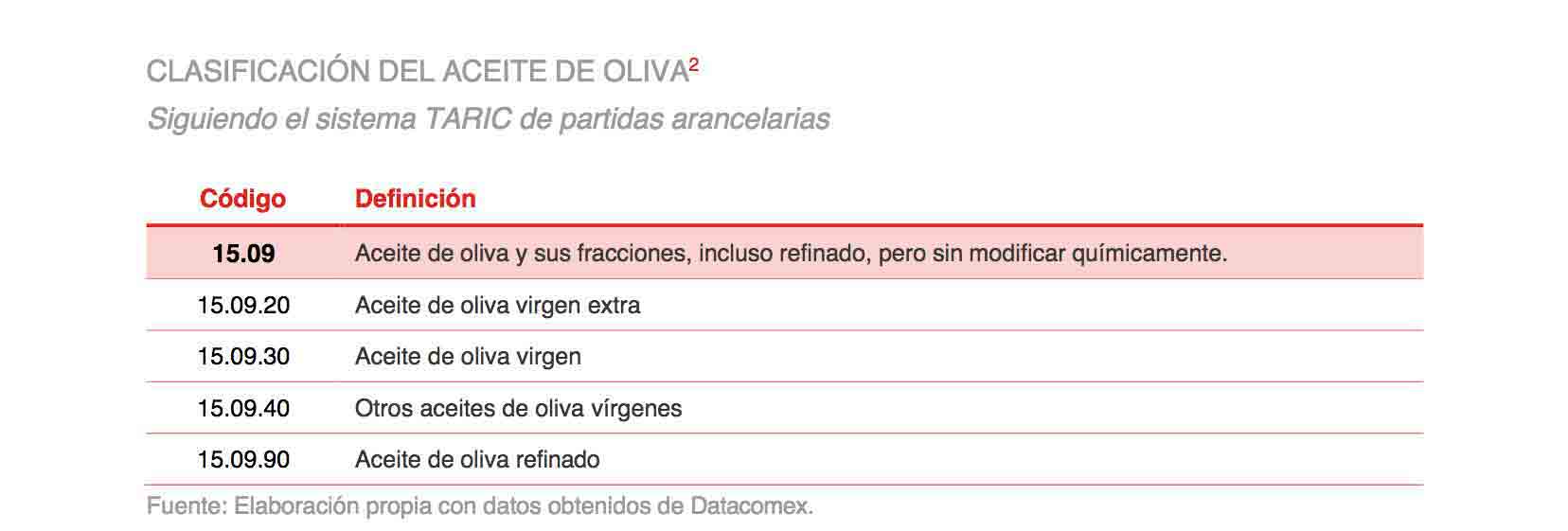

2.2.Clasificación arancelaria

La partida arancelaria objeto del presente estudio será la 1509. La clasificación arancelaria TARIC incluye las “Grasas y aceites animales o vegetales” en su capítulo 15. Las partidas que tendremos en cuenta en el presente estudio son las siguientes:

A lo largo del documento se hará referencia al Aceite de oliva virgen sin tratar como aceite de oliva virgen y al Aceite de oliva refinado como aceite de oliva. De esta manera, se establece como requisito fundamental que el aceite provenga únicamente de la oliva, prohibiendo la incorporación de cualquier otro tipo de aceite y exigiendo que no haya sufrido ninguna alteración química.

3.Oferta –Análisis de competidores

3.1. Introducción

En el sector, España está consolidada como el primer país productor mundial de aceite, y se espera que el crecimiento del sector siga en auge. Si bien es cierto que este producto está sujeto a ciertas condiciones que pueden afectar a su expansión,como es el caso de la sequía que afectó a la cosecha del 2022; se espera una expansión del sector debido, principalmente, a los cambios de consumo en favor de productos más saludables. No obstante, es necesario recalcar que —debido a la coyuntura actual por la sequía—los precios del aceite pueden verse afectados. Al ser España el principal socio comercial de Bélgica, conviene seguir de cerca la evolución de este escenario.

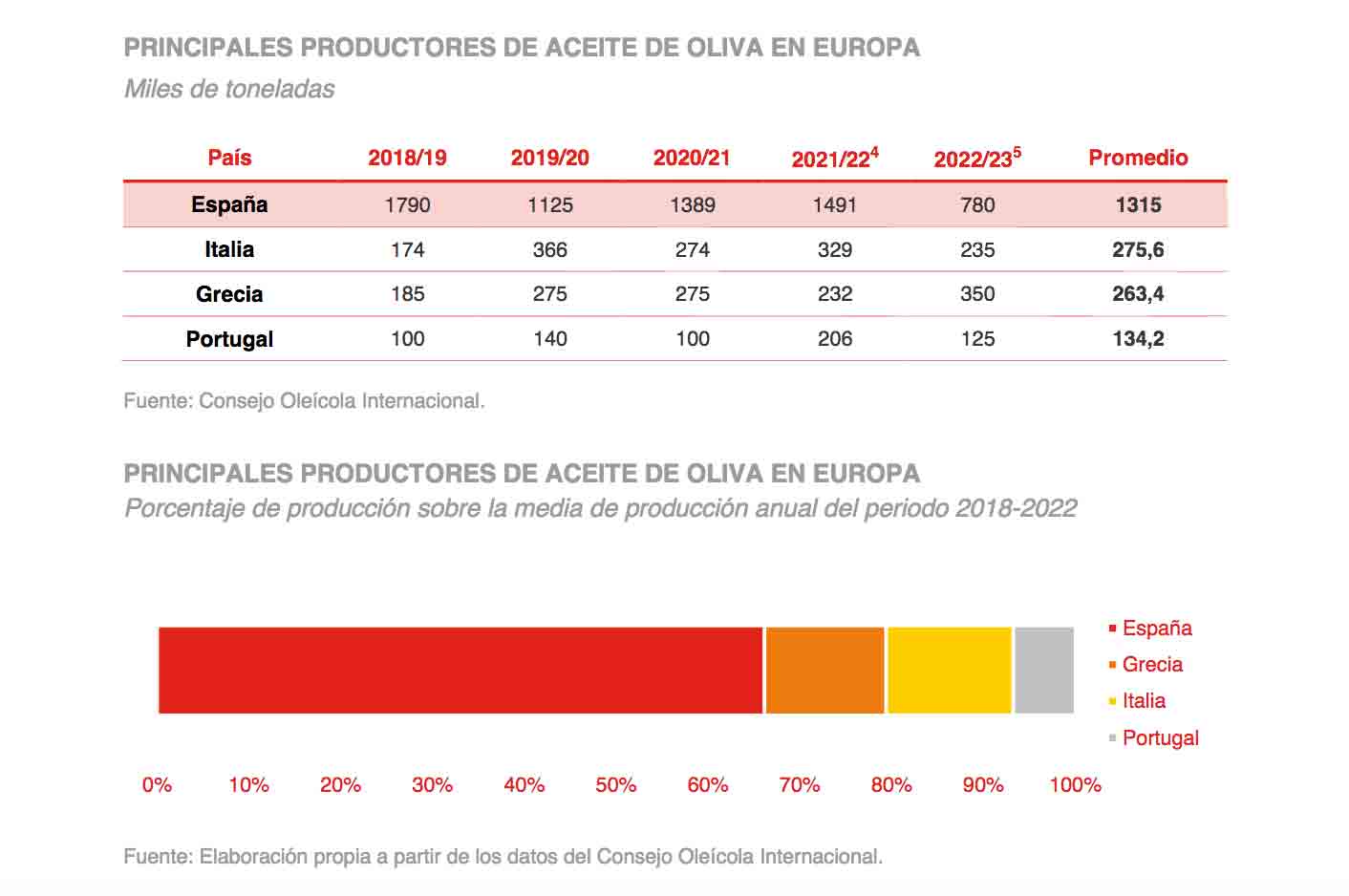

3.2.Producción

Según fuentes de la Comisión Europea3, la Unión Europea lidera la producción, consumo y exportación de aceite de oliva en todo el mundo. En efecto, la UE contribuye con aproximadamente el 67 % de la producción mundial de este aceite. Esta producción se lleva a cabo en alrededor de 4 millones de hectáreas, principalmente en países mediterráneos de la UE, donde se emplean diversas técnicas de cultivo, incluyendo plantaciones tradicionales, intensivas y super intensivas.

Los principales productores de aceite de oliva en Europa son España, Grecia e Italia. Cada uno de estos países desempeña un papel destacado en la producción de aceite de oliva en la región. España es el principal productor de aceite de oliva en Europa y en todo el mundo. La región de Andalucía, especialmente Jaén, es el área más importante para la producción de aceite de oliva en España. El país produce una amplia variedad de aceites de oliva, desde el aceite de oliva virgen extra de alta calidad hasta aceites de categorías inferiores.

Tras de España se consolidan Italia y Grecia como importantes actores en el sector. En Italia destacan las regiones de Apulia, Calabria, Sicilia y Toscana, conocidas por su producción de aceite de oliva de alta calidad, el cual es sumamente apreciado globalmente. En Grecia, por su parte,destacan las regiones de Peloponeso, Creta y Macedonia, áreas clave para la producción de aceite de oliva griego. El aceite de oliva virgen extra griego es conocido por su sabor y calidad.

En cuanto a Bélgica, es importante destacar que no es uno de los principales productores de aceite de oliva en Europa. Dado su clima, no es adecuado para el cultivo extensivo de olivos. Sin embargo, Bélgica es un país importador y consumidor de aceite de oliva. El aceite de oliva es ampliamente consumido en la dieta belga y se utiliza en la cocina local, pero la mayoría del aceite de oliva que se consume en Bélgica se importa de los principales productores de la región mediterránea. De esta manera, como puede apreciarse, España se erige como productor principal, contando con una amplia diferencia respecto al resto de países productores.

3.3.Cifras del sector

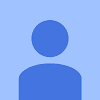

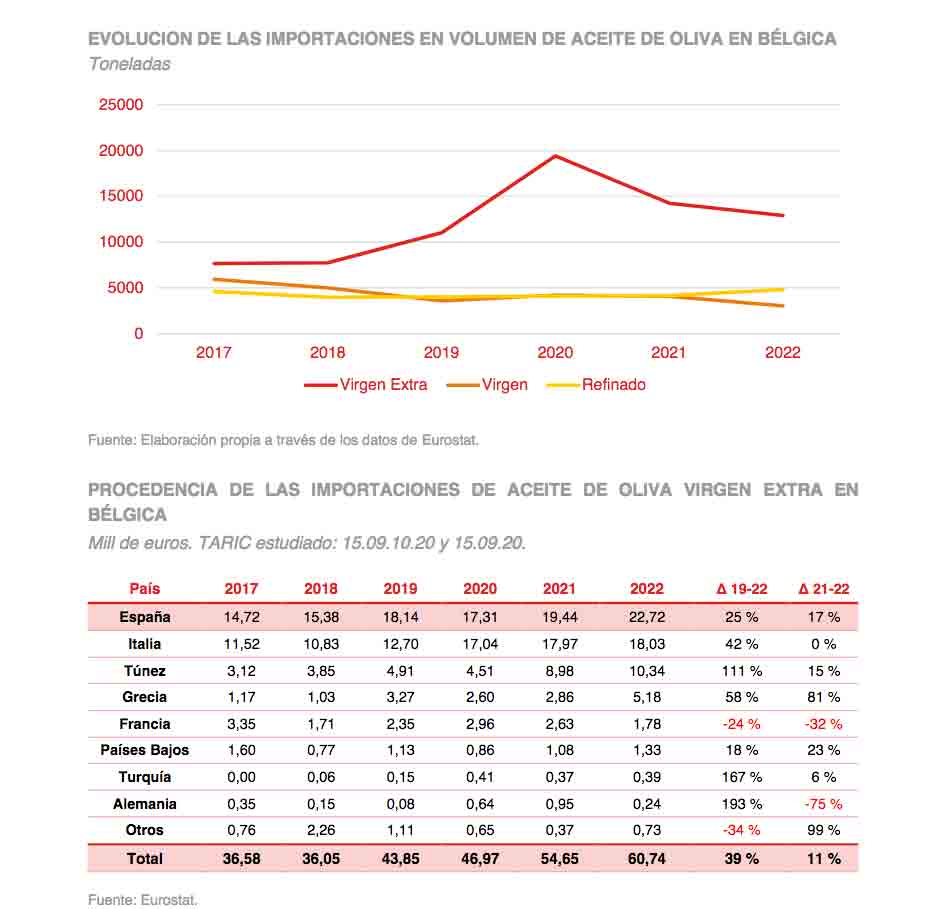

Si se observan los datos de las dos tablas sobre el volumen de las importaciones de aceite de oliva en Bélgica en términos monetarios y de cantidad se pueden observar unas variaciones bastante considerables. Se puede observar un pico de importación en el año 2020, pero esta tendencia se ha visto frenada por contracción de la producción oleícola mundial, debido a los factores climáticos que afectan a los principales productores (España es el principal afectado). No obstante, a pesar de la contracción de la cantidad de aceite de oliva importado en el año 2022 respecto del año 2021 —un 8% se redujeron las toneladas de aceite importadas—, el valor de las importaciones se incrementó en un 8%. Esto es debido a la subida y el encarecimiento de los precios del aceite que se ha dado globalmente. En relación conla evolución de las importaciones de aceite en Bélgica se observa una tendencia claramente marcada por la mayor importación de aceite de oliva virgen extra desde el inicio del periodo estudiado, en detrimento del aceite de oliva que no tiene tal denominación.

En relación con el aceite virgen extra destacan España e Italia como principales socios, si bien Túnez está ganado una mayor relevancia, incrementando su presencia en los últimos años —en este sentido, desde 2019 hasta el 2022 se ha duplicado el volumen de aceite virgen extra tunecino importado en Bélgica—. No obstante, hay una marcada preferencia por el producto europeo.

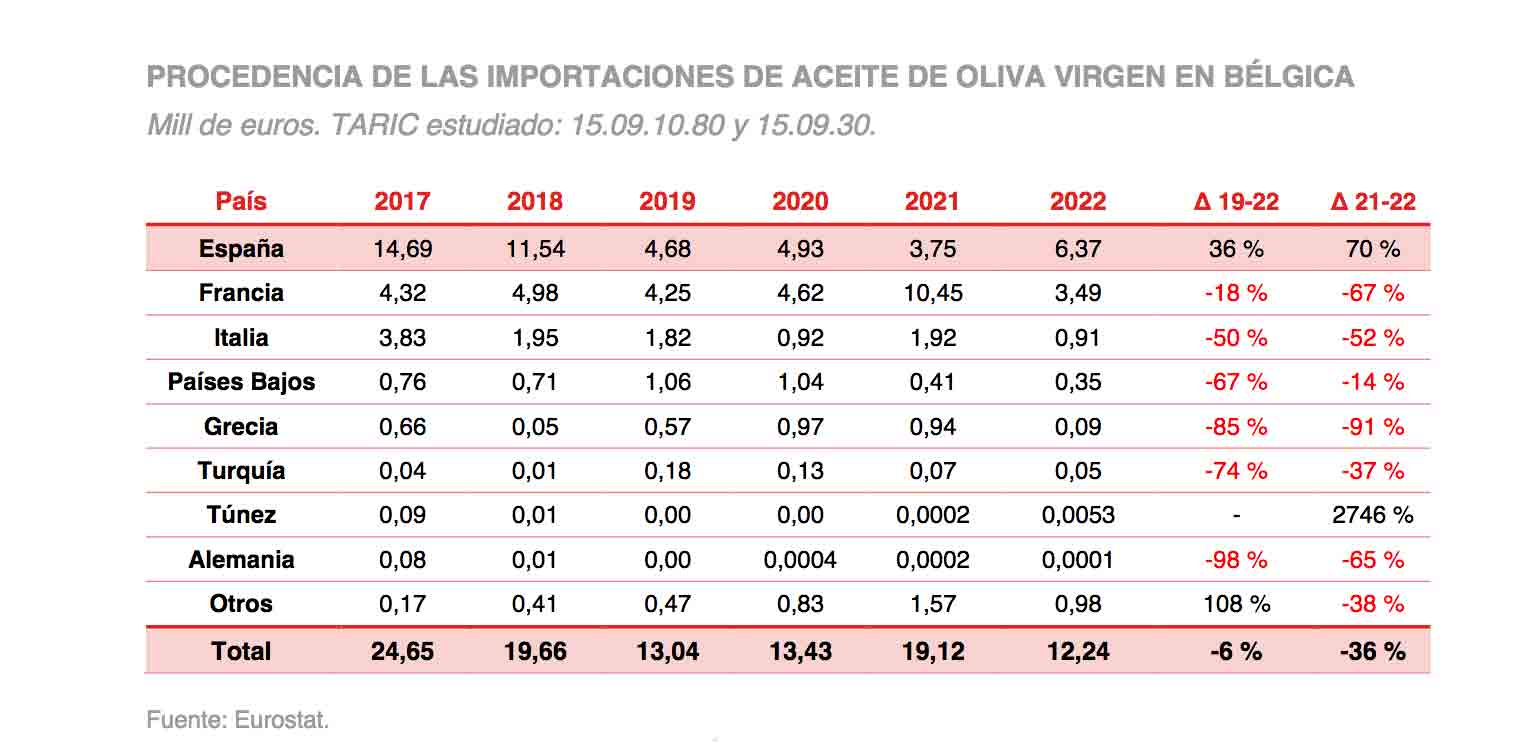

Las importaciones de aceite de oliva virgen se han contraído en favor del aceite virgen extra, por lo que el volumen de importación con todos los socios comercialesse ha contraído, a excepción de España.Finalmente, hay que destacar el notable incremento de las importaciones de aceite refinado con todos los socios comerciales.

4. Demanda

Para comprender la demanda del aceite en Bélgica resulta pertinente en primer lugar llevar acabo un análisis de ciertas características de la población para entender y comprender mejor el consumode aceite de oliva en el país. Por ello, primero se presenta un análisis de Bélgica desde una perspectiva demográfica y económica para concluir con un análisis específico sobre la demandadel aceite de oliva y sus diferentes variedades en el país.

4.1. Análisis demográfico y económico

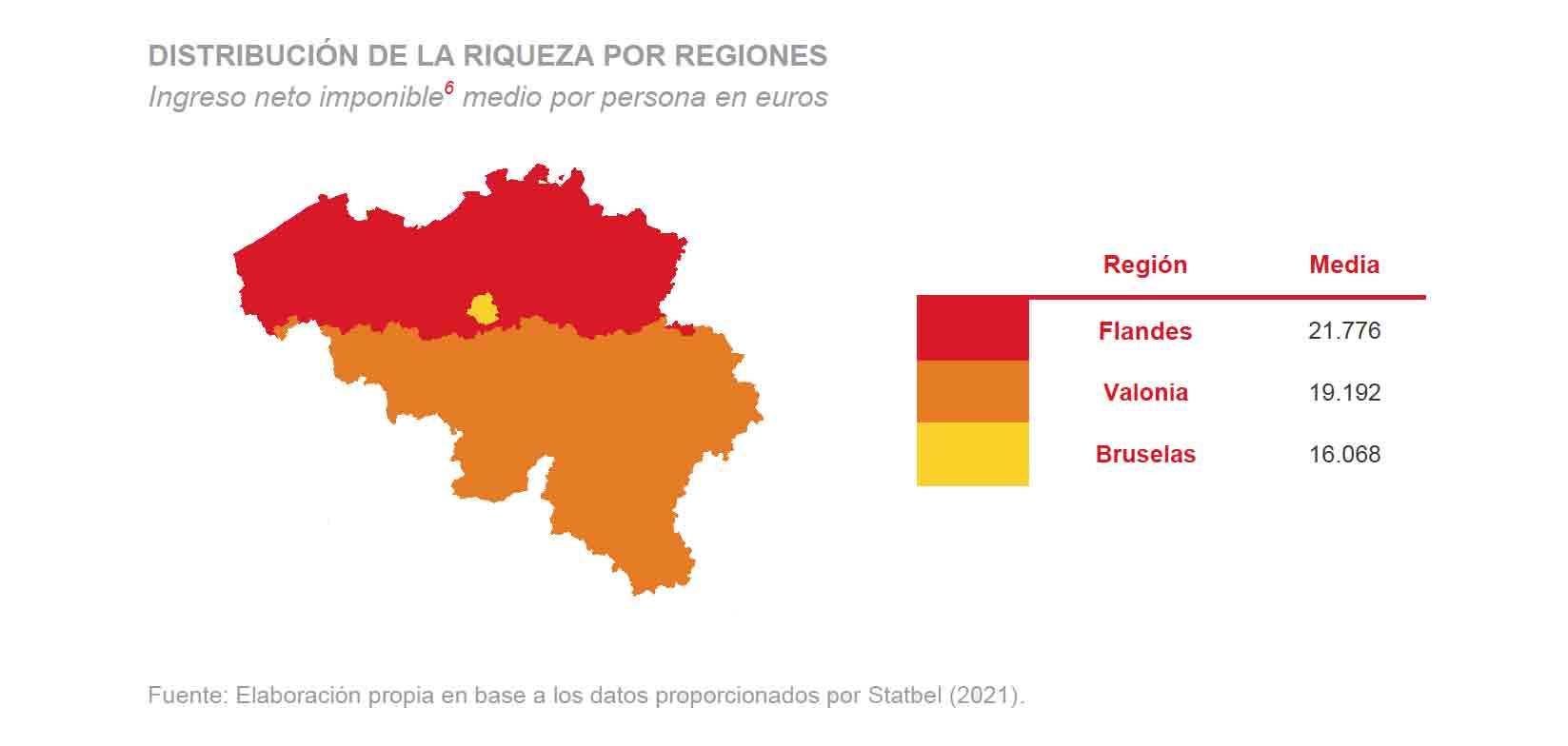

El reino de Bélgica es un estado federal que cuenta con una población de unos 11,7 millones de habitantes, repartidos en tres regiones: Flandes con 6,77 millones de habitantes, de habla flamenca; Valonia con 3,81 millones, de habla francesa y Bruselas capital con 1,24 millones como región bilingüe (Statbel, 2023).

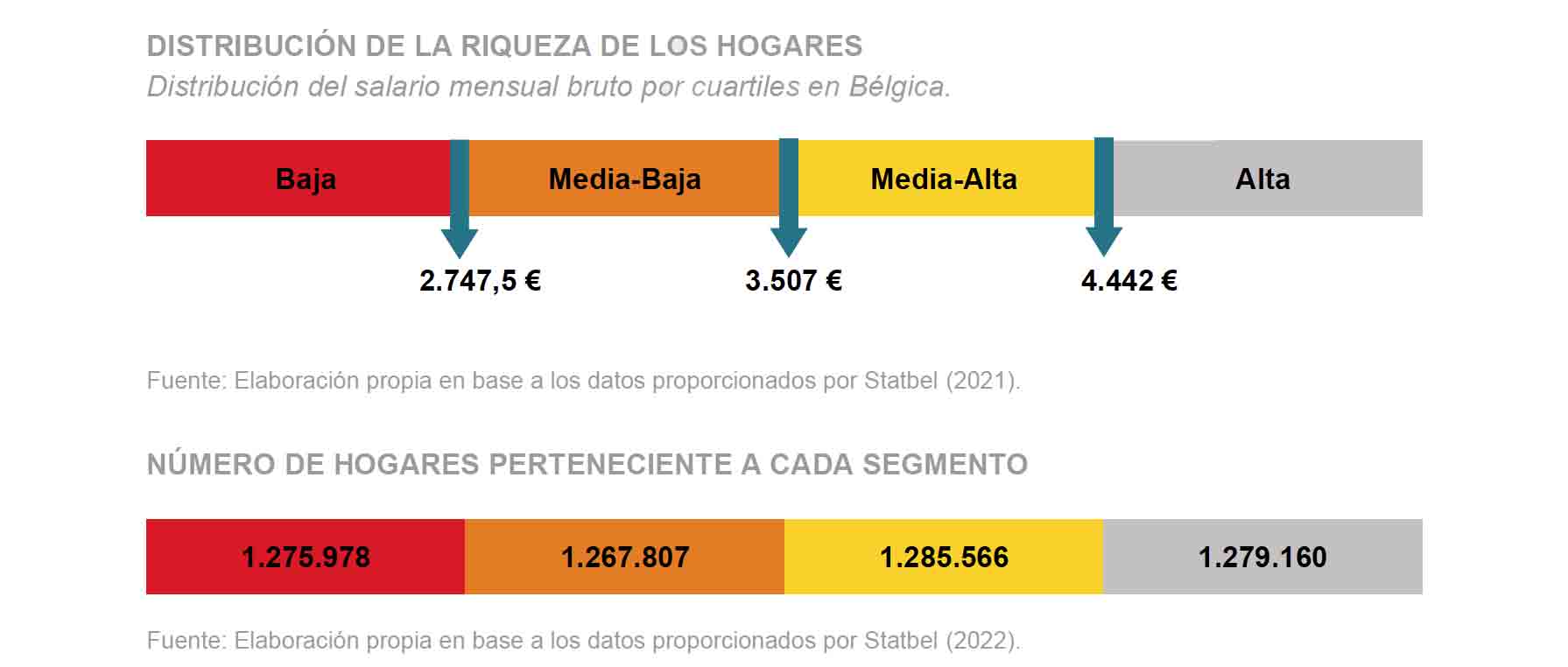

Si ponemos el foco en el análisis regional, la región con mayor poder adquisitivo en la actualidad esla región de Flandes, seguida de Valonia y la región de Bruselas, atendiendo a los últimos datos disponibles sobre los ingresos medios de la población.

Dentro de este análisis hay que añadir que la concentración de los consumidores se produce principalmente en Flandes, con grandes centros urbanos como Amberes, Gante o Brujas; así como la capital, Bruselas. Valonia, por su parte, es una región de paisaje más rural y con núcleos de población más dispersos que en el norte.

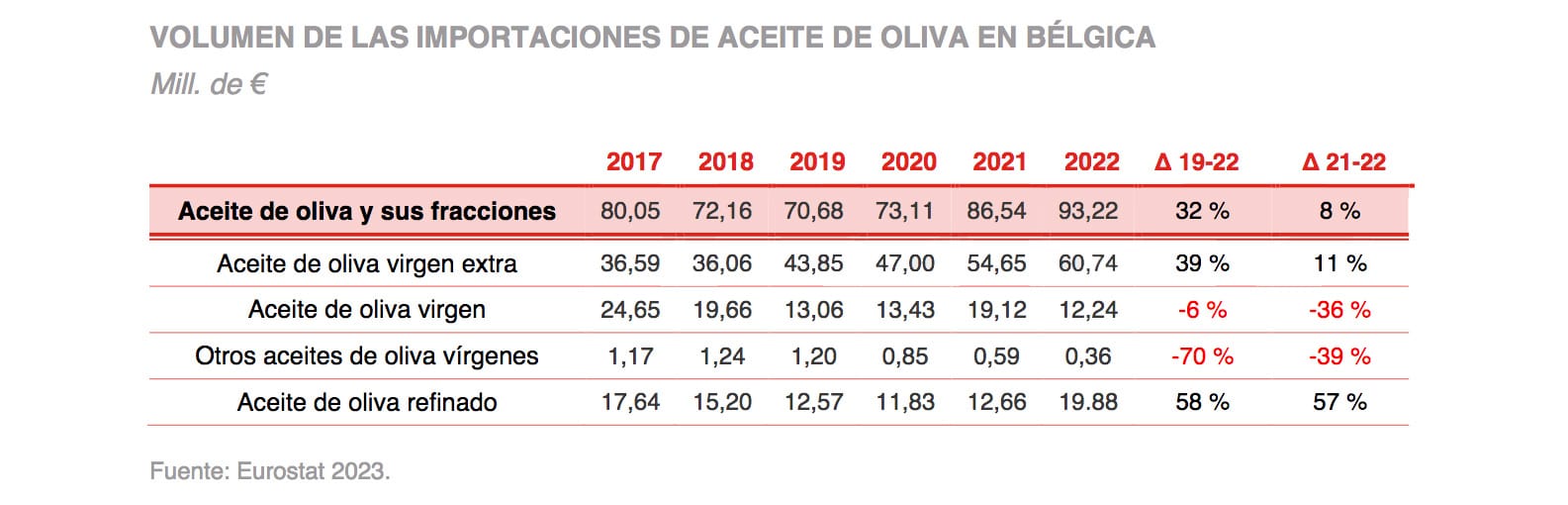

4.2. Demanda de aceites y grasas

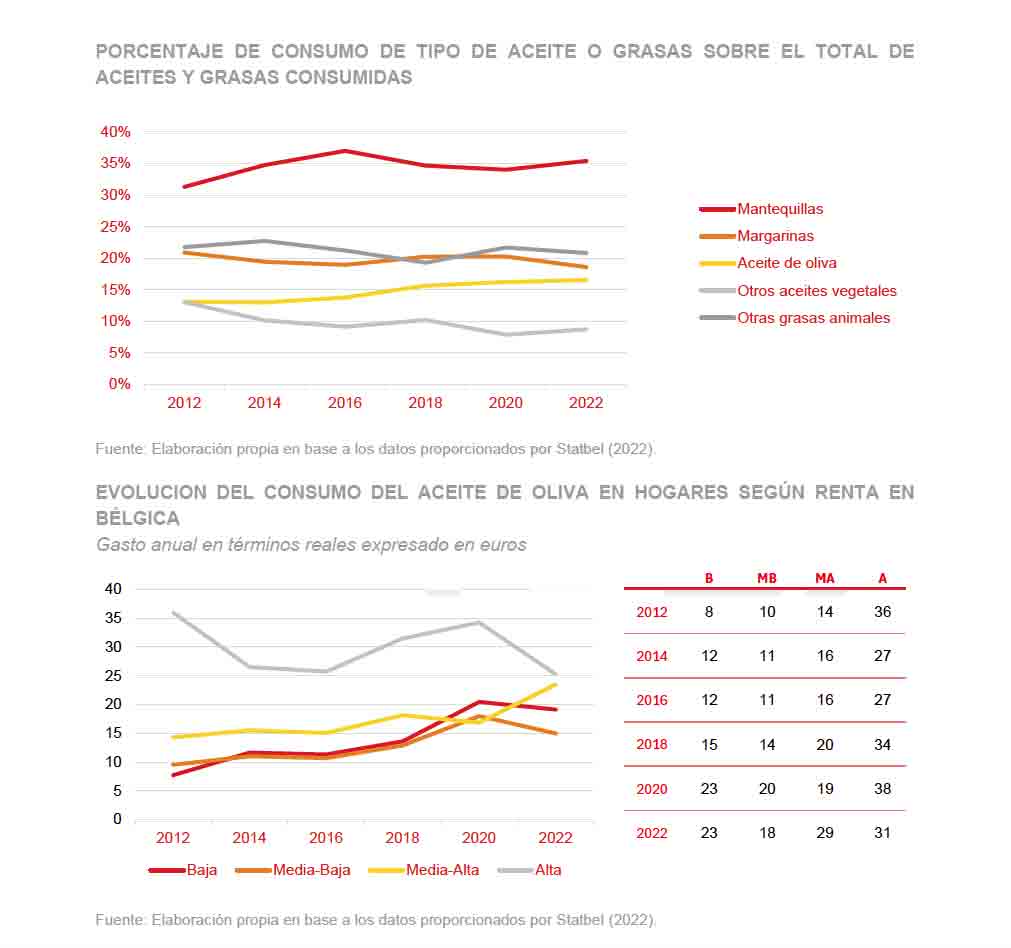

La demanda de aceites y grasas ha experimentado transformaciones significativas a lo largo de los años. Históricamente arraigado en el uso de mantequilla y grasas de origen animal, el paisaje culinario belga ha evolucionado con las campañas informativas de la Comisión Europea a partir de 1966, promoviendo el consumo de aceite de oliva. A pesar del crecimiento constante en su preferencia, la cantidad consumida aún se mantiene considerablemente inferior en comparación con otros países europeos.

La percepción del aceite de oliva es mayormente positiva en el país. Los consumidores aprecian distintivos como su sabor, su arraigo en la cultura mediterránea y la atención prestada a su envase y etiquetado.

De los datos expuestos se observa que el consumo de aceite de oliva ha experimentado un crecimiento continuo a lo largo de los años, consolidándose progresivamente como líder en el segmento de las grasas vegetales. No obstante, no parece que esté cambiando el consumo de grasas animales a causa del incremento del consumo de aceite de oliva.

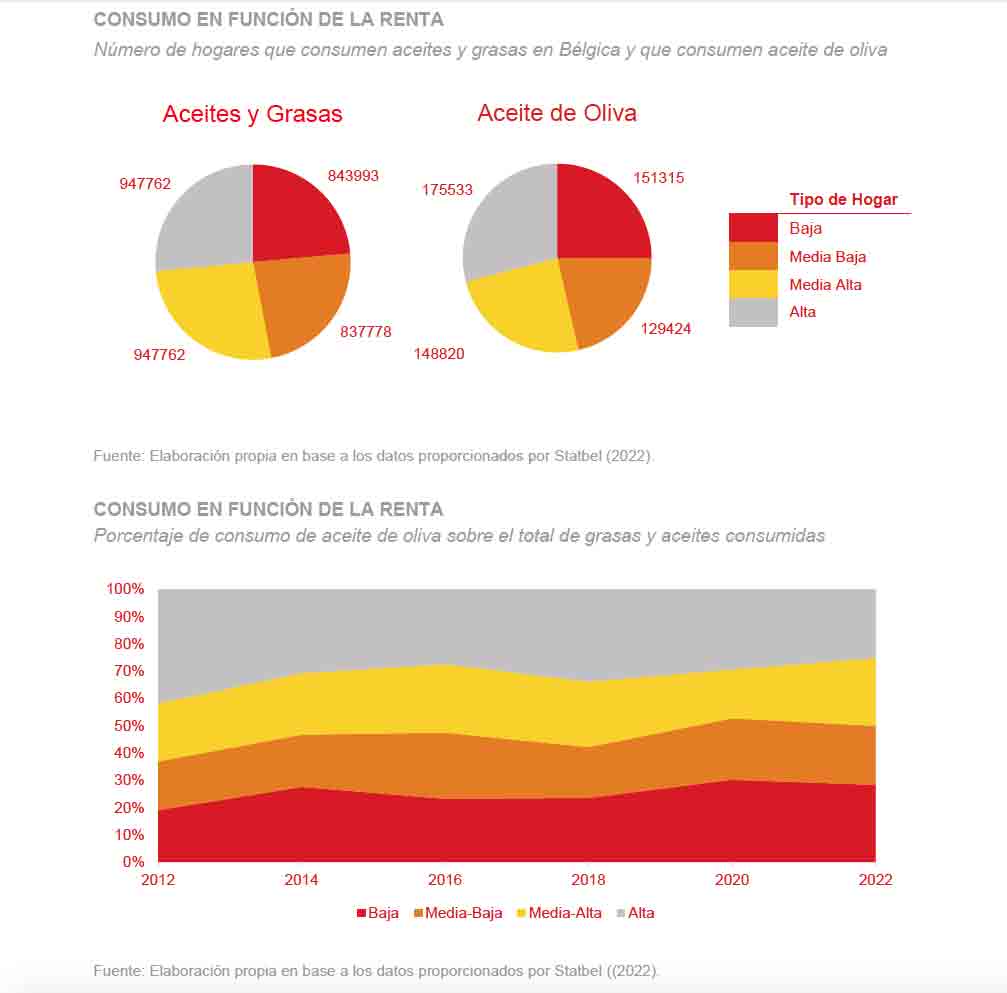

Si profundizamos en el consumo por renta, se puede concluir que el aceite de oliva en Bélgica ya no se considera un artículo gourmet. Sin embargo, también se ha de tener en cuenta la población inmigrante del país, ya que puede considerarse que el consumo del aceite de oliva crece también debido a este factor.

En términos absolutos, los hogares de rentas altas son los que más aceite consumen, pero en términos relativos, son los hogares de rentas medias-altas y de rentas bajas los que progresivamente están consumiendo más aceite de oliva sobre el total de grasas consumidas.

5. Precios

En términos generales, al ser Bélgica un país de la UE, los componentes del precio del aceite de oliva incluyen los costes de producción, el transporte, el margen que obtienen los intermediarios de la cadena de suministro y la aplicación del impuesto sobre el valor añadido (Un 6 % en el caso del aceite de oliva).

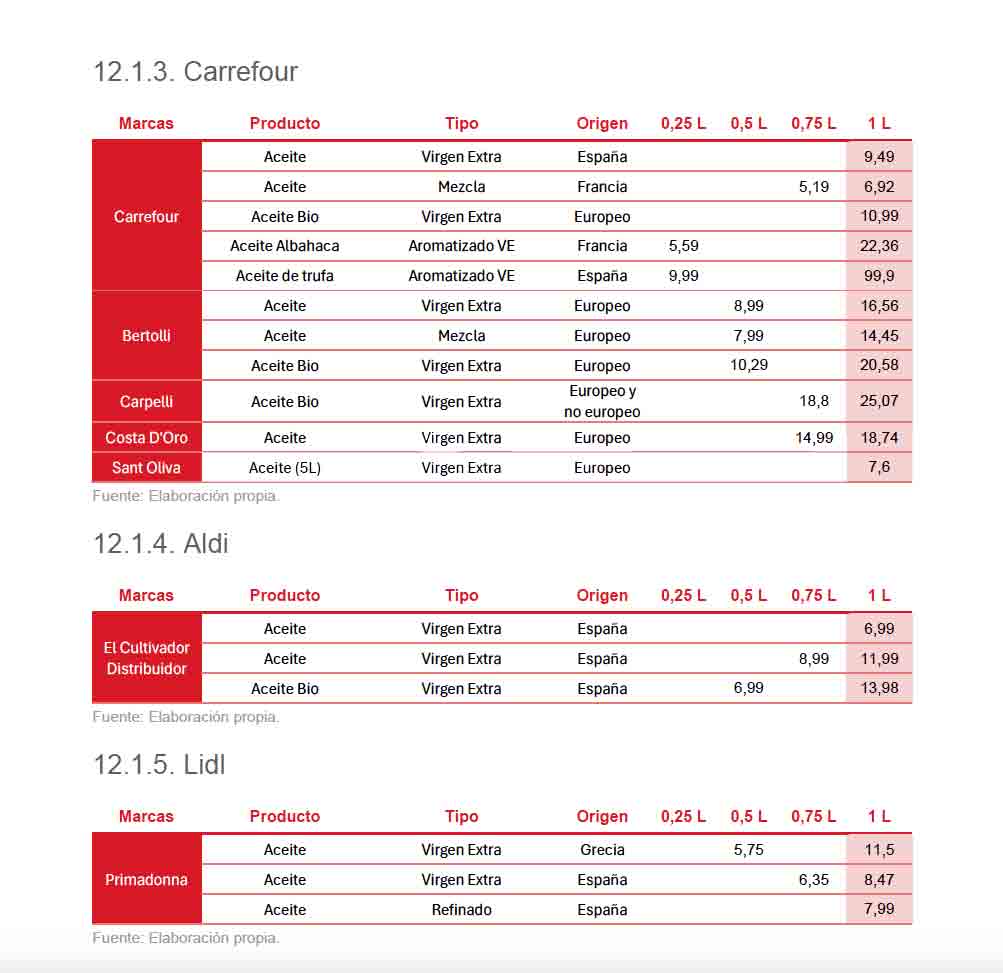

En base a esta prospección que se ha realizado a través de los canales de distribución mencionados, se observan ciertas particularidades que se comentarán posteriormente.

• Origen

La procedencia de los productos suele aparecer en el etiquetado en la mayoría de los casos. Sin embargo, en algunas ocasiones simplemente se hace referencia al “origen europeo”, dificultando de esta manera saber la procedencia del producto. Respecto a las marcas blancas no suelen especificar en su etiquetado frontal el origen del aceite de oliva, pero esta información se puede analizar en la parte trasera.

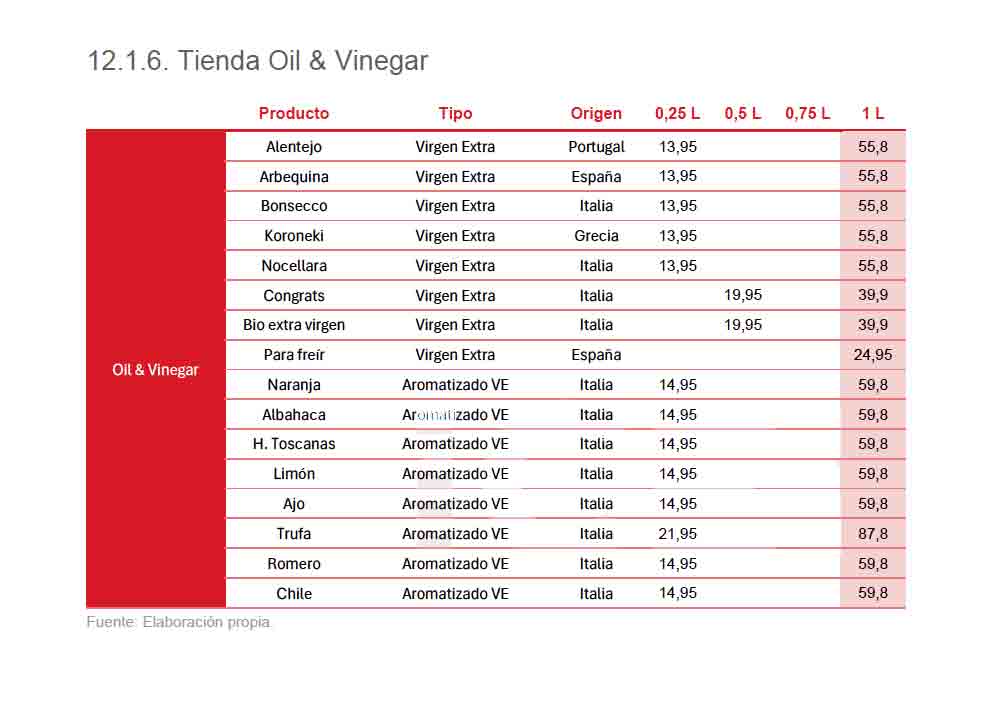

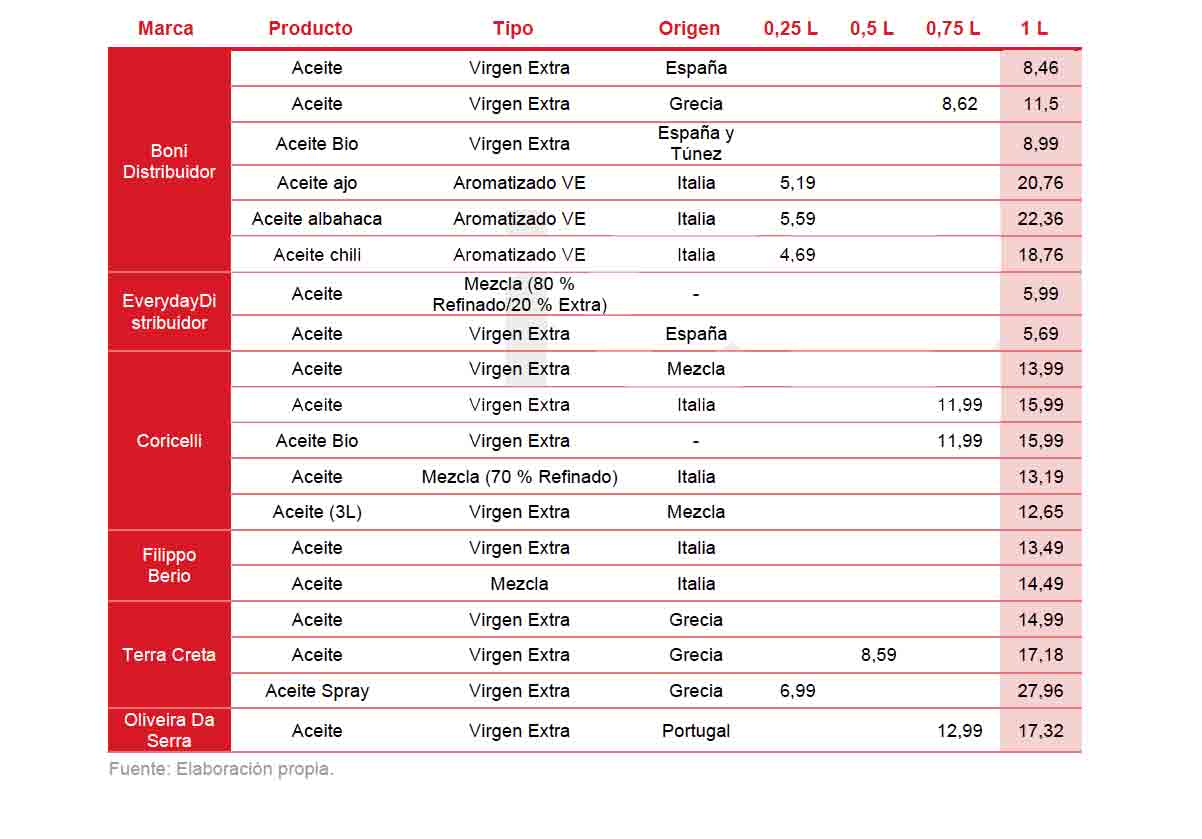

Si toman en cuenta los datos recogidos en los supermercados y en la tienda gourmet de aceite se puede observar que hay un claro predominio del producto italiano.

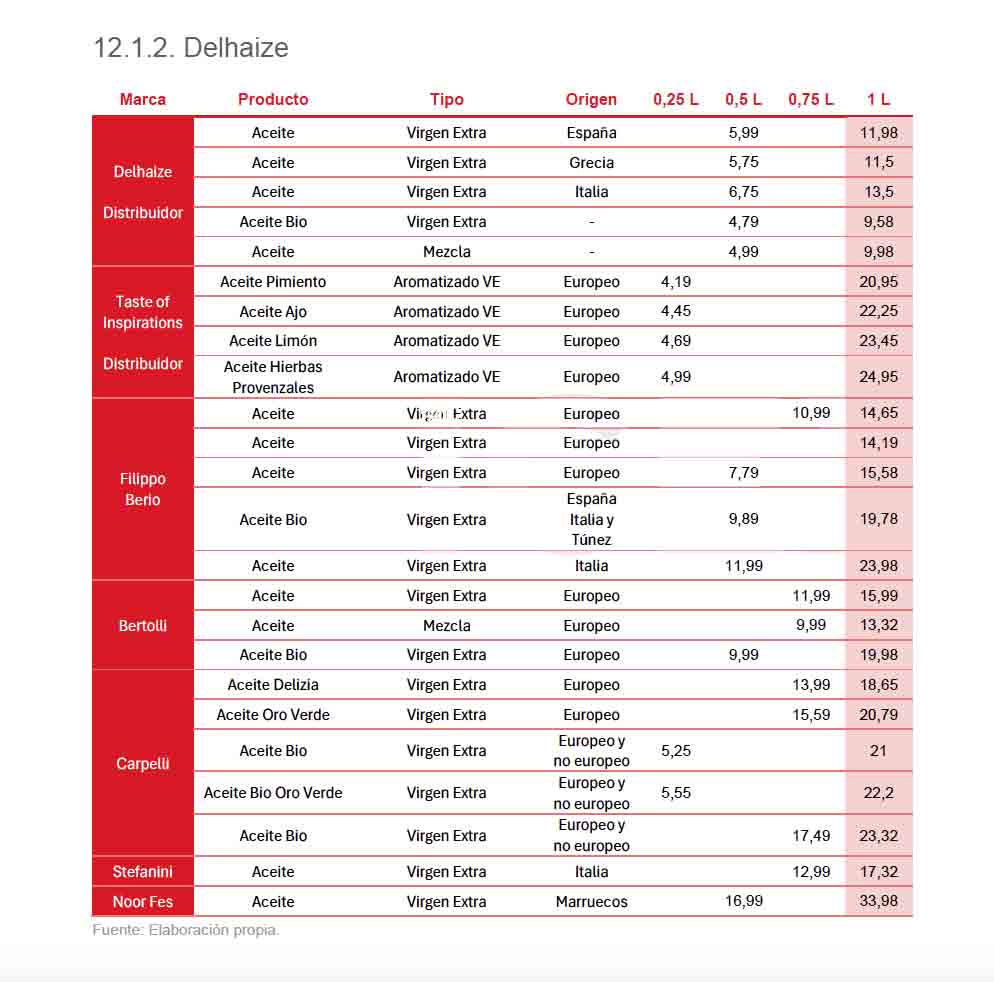

Seguido del producto italiano, el origen español es el siguiente más comercializado, pero en este caso es potenciado en la mayoría de sus casos por la marca blanca como es el caso de “Delhaize Spain”.

Finalmente, Grecia y Portugal también tienen algunas referencias en estos establecimientos.

• Envasado

El formato de vidrio es ampliamente utilizado para el envasado de aceite de oliva virgen y virgen extra. Este tipo de envase le otorga una imagen de alta calidad al producto, a menudo asociada con un producto gourmet.

También cabe destacar que las marcas italianas cuidan mucho su imagen premium, lo que contribuye a transmitir una sensación de calidad superior. Esto se refleja en el diseño del envase, la presentación del producto y la estrategia de marketing utilizada. Por otro lado, las marcas blancas tienden a tener un formato más sencillo y una presentación más básica, lo que puede percibirse como una opción más económica y accesible para los consumidores.

Sin embargo, el envasado es totalmente diferente cuando no se trata de un aceite de oliva virgen, como es el caso del aceite de girasol, maíz y de freír entre otros. En estos casos el envase es de plástico y el tamaño es de un litro o superior.

• Marca España

Respecto a la presencia de la marca España que se pueden encontrar en los supermercados, son pocos los envases que hacen referencia al origen español en su etiqueta frontal.

De hecho, solamente ha habido una referencia donde la promoción del origen español se destacaba en el etiquetado.

La ausencia de una presencia destacada de aceite de oliva español en los estantes contrasta notablemente con las estadísticas de importación de Bélgica, donde España se corona como el principal abastecedor de este producto en el país. Sin embargo, este escenario cobra sentido por los intermediarios y envasadores locales que actúan como marcas blancas. Algunas de estas marcas, como “Delhaize” y “Colruyt”, importan aceite de oliva como materia prima para luego envasarlo y comercializarlo bajo su propia marca.

• Gourmet

El aceite de oliva gourmet en Bélgica se ha vuelto cada vez más popular, ya que muchas personas aprecian la alta calidad y el sabor excepcional de este producto. Bélgica es conocida por su interés en la comida y la cocina de calidad, por lo que es un mercado potencialmente receptivo para el aceite de oliva gourmet.

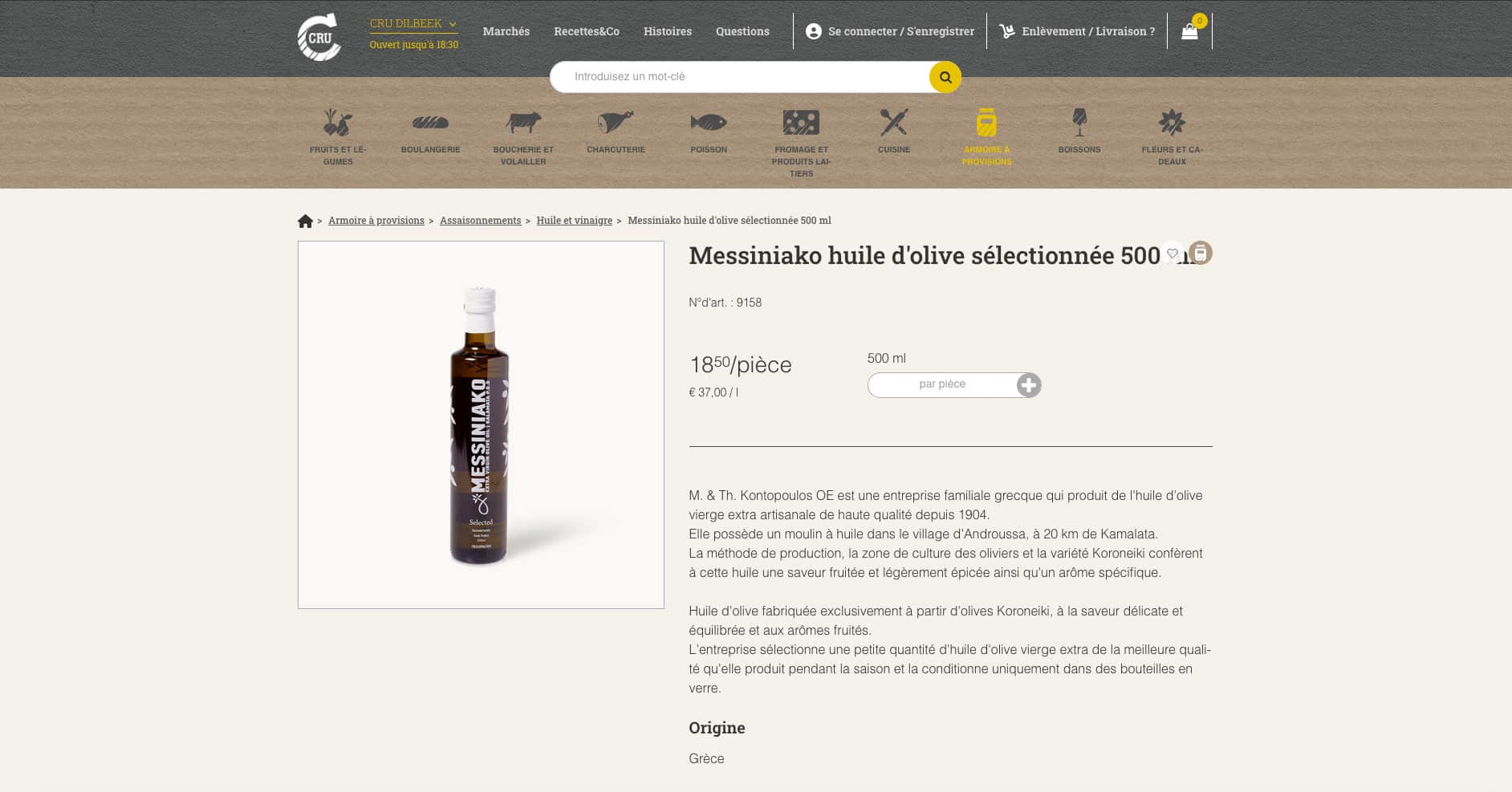

Se puede encontrar aceite de oliva gourmet en tiendas especializadas de alimentos, tiendas gourmet, mercados de agricultores y en línea. Algunas marcas y productores de aceite de oliva de renombre ofrecen opciones de alta calidad que pueden ser consideradas «gourmet». Estos aceites suelen estar hechos de aceitunas de variedades seleccionadas y prensados en frío para mantener su sabor y calidad.

El aceite de oliva gourmet es más caro que las variedades convencionales, por su proceso de extracción y su posicionamiento de producto gourmet.

• Aromatizados

Existe una tendencia en auge de aromatizar el aceite con ciertos elementos como limón, albahaca, especias o hierbas. Generalmente, suele destacarse de estos el origen italiano, aunque en algunos supermercados simplemente se hace referencia a que el aceite es de origen europeo y que la mezcla se realiza en Italia.

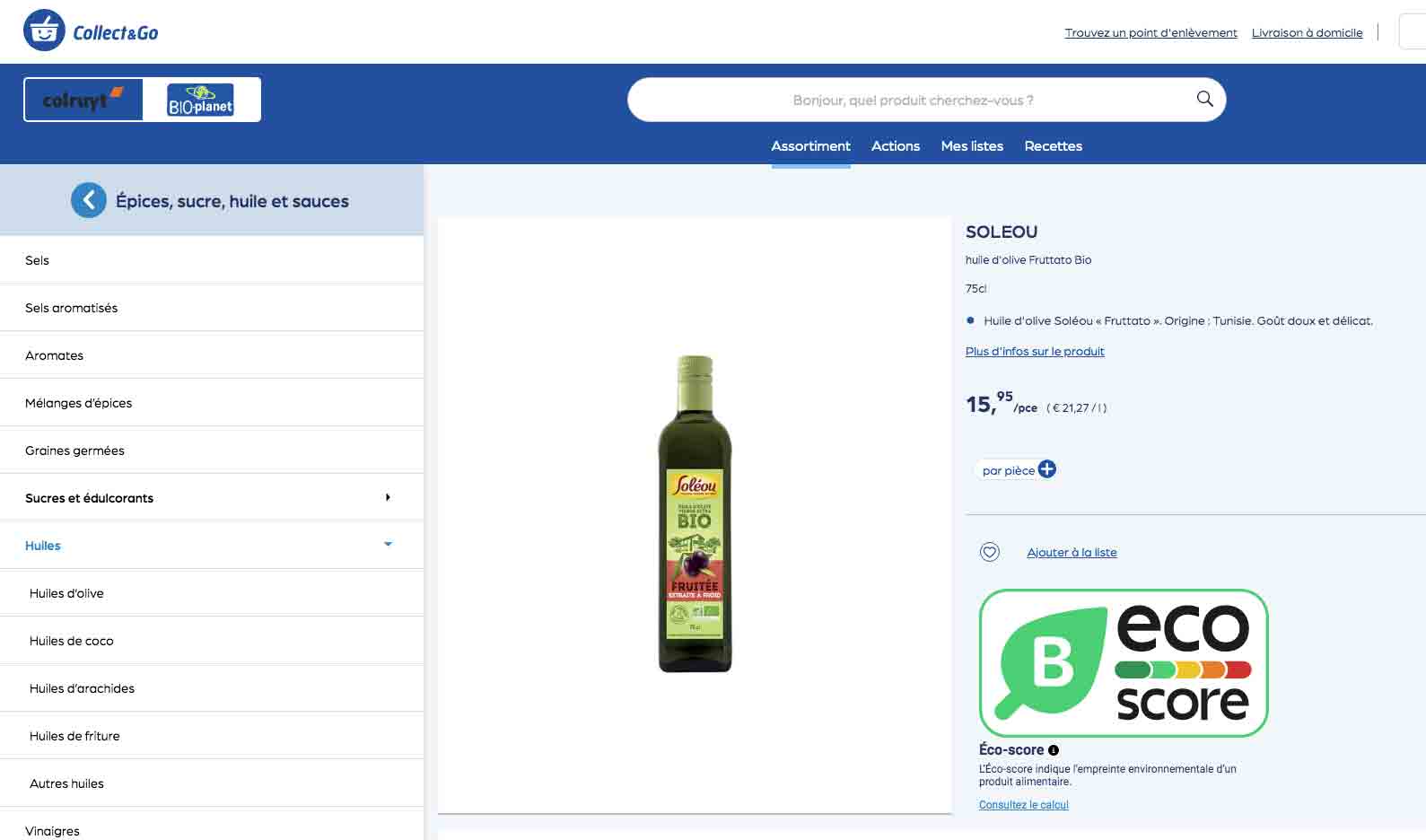

• Producto bio (ecológicos)

En la última década, los belgas aumentaron su gasto en productos ecológicos en un 113 %. Los agricultores ecológicos evitan el uso de pesticidas y otros productos químicos y fomentan prácticas naturales de cría de animales. Este aumento en el gasto en productos ecológicos se debe en parte a la creciente conciencia sobre la sostenibilidad y la preocupación por el medio ambiente.

Sin embargo, en los supermercados que se han visitado se puede apreciar que la presencia de aceite de oliva ecológico no es muy destacable.

El supermercado que tiene más peso en esta categoría es Carrefour, ya que tiene una gran apuesta por los productos Bio y cuenta con un envasado y etiquetado adaptado.

6. Percepción del producto español

El aceite de oliva de origen español se enfrenta a una circunstancia en la que el desconocimiento del producto y la saturación del mercado por marcas de países competidores llevan a que la imagen del producto español no sea tan reconocida por el consumidor belga. Por un lado, el aceite de oliva español ha tardado más en internacionalizarse como un aceite en el que el origen se considera valor añadido, a diferencia de otros competidores como Italia.

En este caso, la presencia prolongada de los aceites italianos en el mercado belga ha permitido que su oferta sea más extensa y variada en comparación con los aceites españoles. Los consumidores belgas tienen acceso a una amplia gama de opciones de aceite de oliva italiano, lo que dificulta la penetración y competencia de los productos españoles.

Por otro lado, una parte sustancial del aceite de oliva español se encuentra en productos de marcas blancas o de distribuidores, donde el nombre del fabricante no se destaca en la etiqueta delantera de la botella, lo que dificulta que los consumidores identifiquen el origen español del producto. Esto reduce la visibilidad y la percepción de los aceites de oliva españoles.

En conclusión, si bien España es el principal socio comercial de Bélgica en términos de volumen, esto no se traduce en que el producto español goce de una imagen reconocida para el consumidor belga, ya que las circunstancias descritas dificultan la difusión del aceite de oliva en el país.

7. Canales de distribución

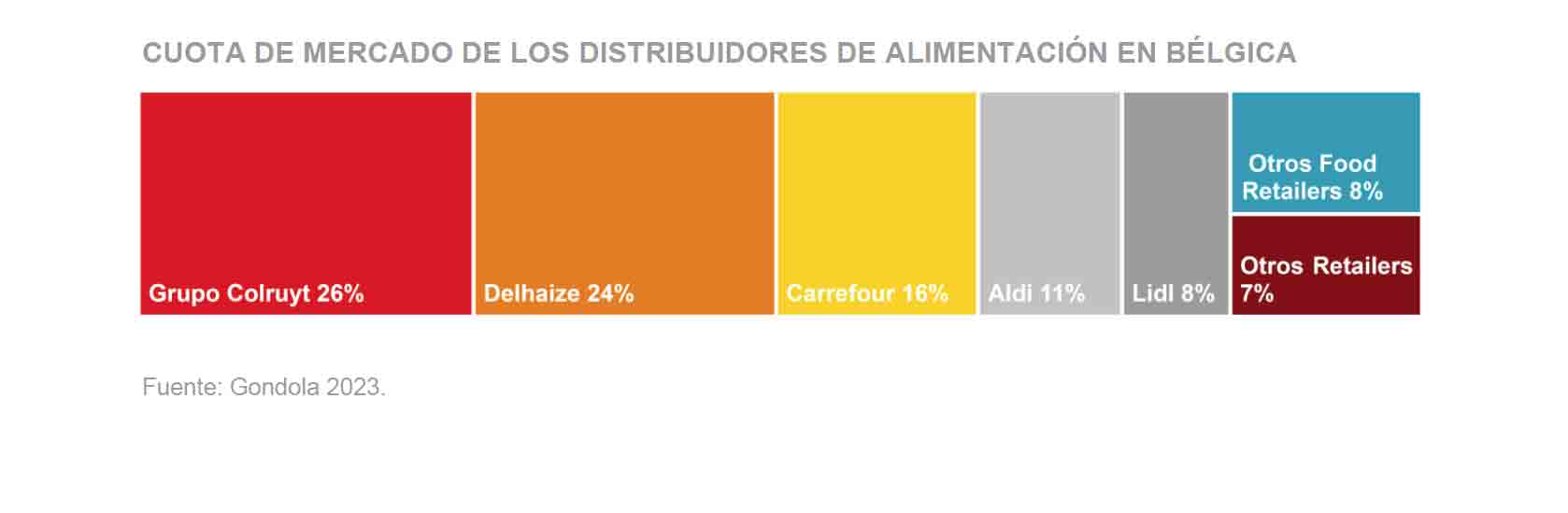

En Bélgica, el sector de distribución alimentaria presenta una notoria concentración debido al tamaño reducido del país, limitando la participación de nuevos actores. La madurez del sector confiere a los ya establecidos una fuerte capacidad negociadora, complicando la entrada de competidores.

En términos de estrategias de distribución para marcas de aceite español con capacidad de exportación limitada, la asociación con importadores o agentes independientes es común. Estos intermediarios, especializados en productos de cocina internacional o delicatessen, gestionan el producto y lo ofrecen a minoristas o canales especializados en importaciones internacionales y alimentos gourmet, recibiendo compensación mediante comisiones o salarios. En cambio, fabricantes con mayores volúmenes de producción suelen optar por la fórmula del distribuidor o el contacto directo con mayoristas belgas y centrales de compra, abasteciendo supermercados y establecimientos de hostelería.

El canal de distribución principal de aceite de oliva en Bélgica es la gran distribución, ya que es el que domina en comparación con el HORECA. Los supermercados e hipermercados son una fuente clave de adquisición de productos alimenticios para la mayoría de los consumidores belgas. Estas tiendas suelen ofrecer una amplia variedad de aceites de oliva, que van desde opciones asequibles hasta productos de alta calidad.

7.1. Canal minorista

El canal de distribución principal de aceite de oliva en Bélgica es la gran distribución, ya que es el que domina en comparación con el HORECA. Los supermercados e hipermercados son una fuente clave de adquisición de productos alimenticios para la mayoría de los consumidores belgas. Estas tiendas suelen ofrecer una amplia variedad de aceites de oliva, que van desde opciones asequibles hasta productos de alta calidad. No obstante, también existen pequeños comercios y tiendas especializadas, que presentan un foco mayor en el ámbito gourmet.

7.1.1. Gran distribución

En comparación con España y otros países europeos, la disposición de los supermercados en Bélgica presenta particularidades significativas. En este mercado, la presencia de hipermercados es prácticamente nula, mientras que los supermercados, distribuidos extensivamente en áreas urbanas, son abundantes y buscan estar lo más cercanos posible a los hogares de los consumidores. Estos establecimientos forman parte de cadenas de supermercados con presencia en todo el país, gozando de una gran popularidad entre la población.

A continuación, se presenta una breve descripción de los principales supermercados del país:

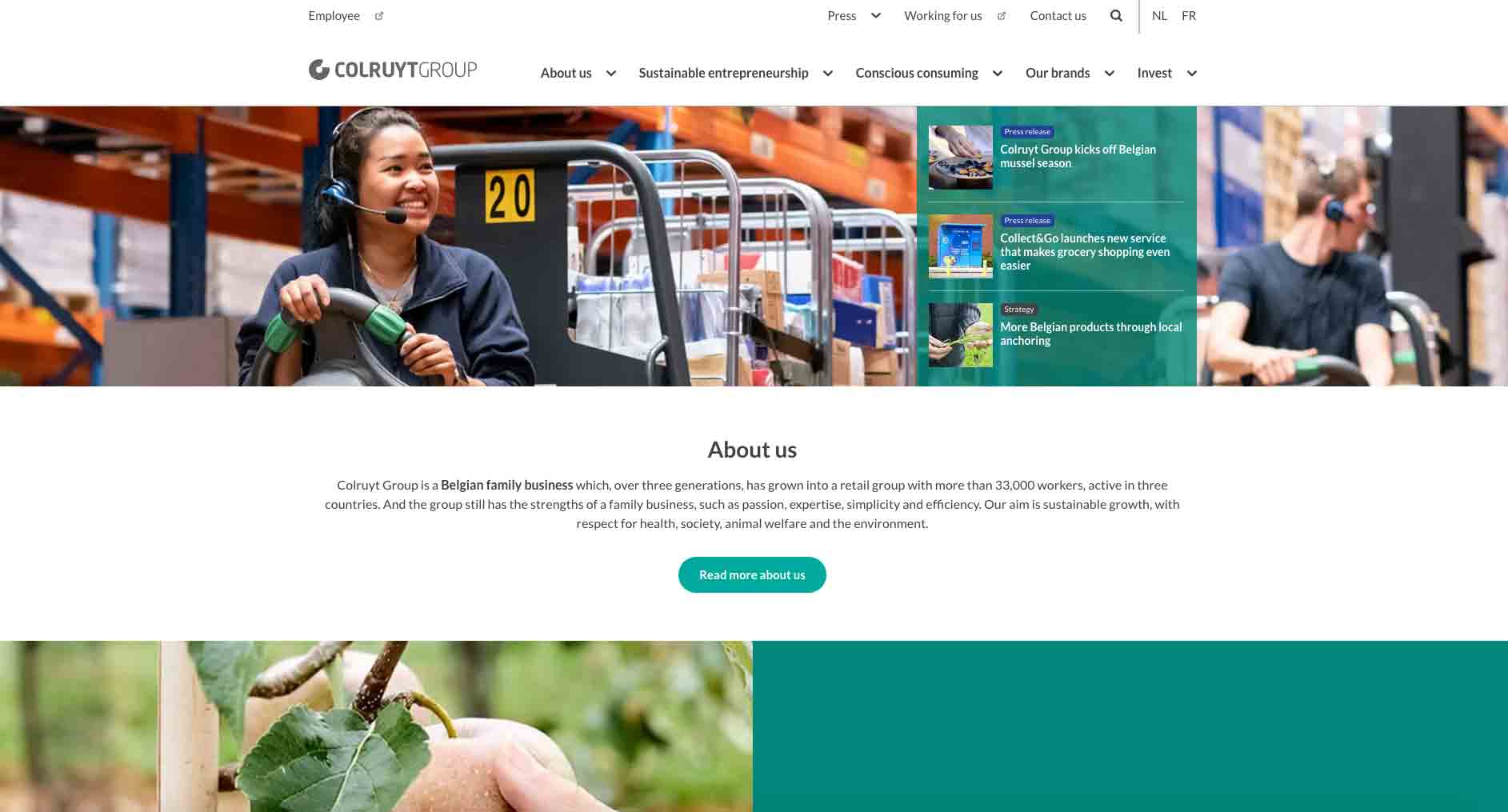

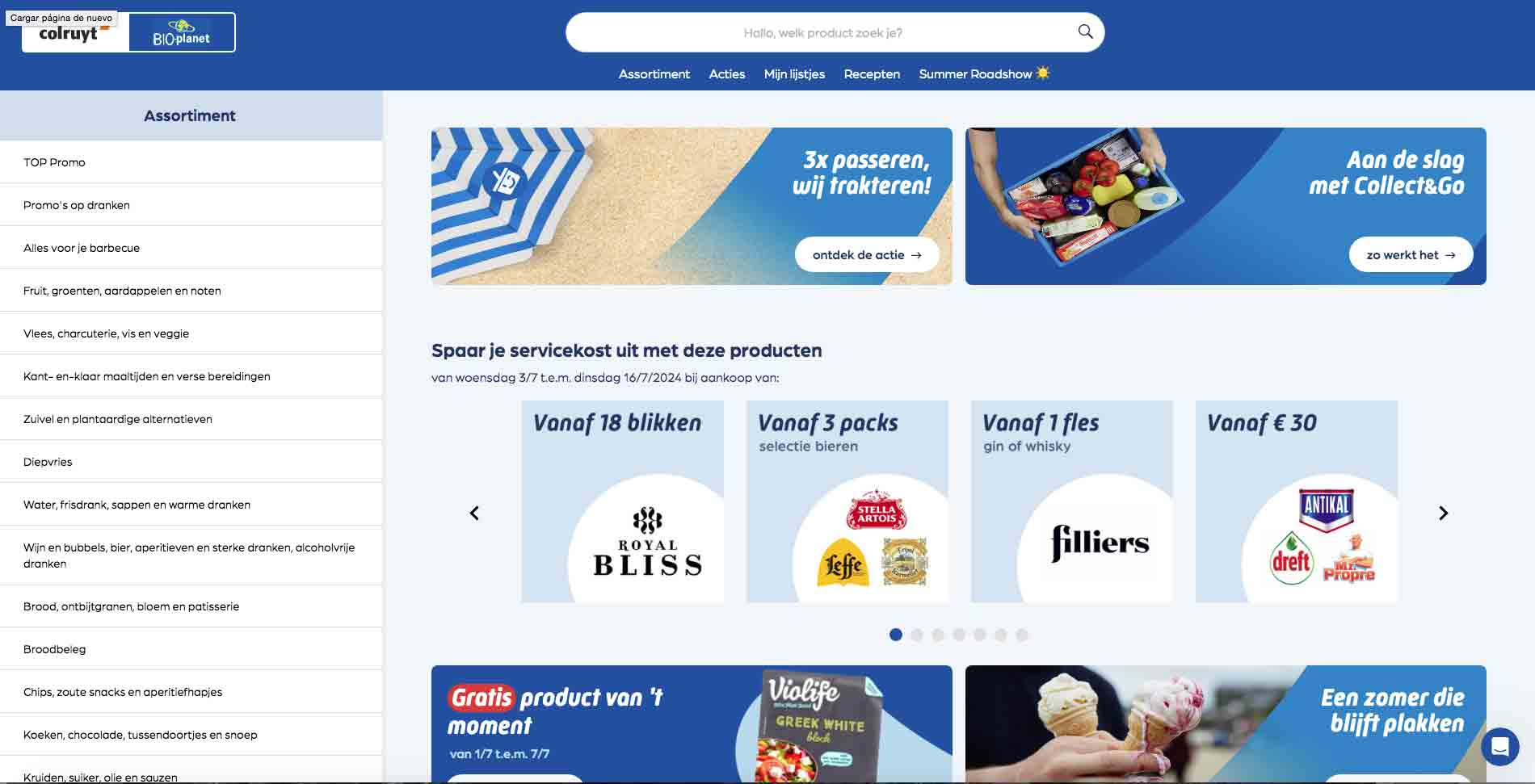

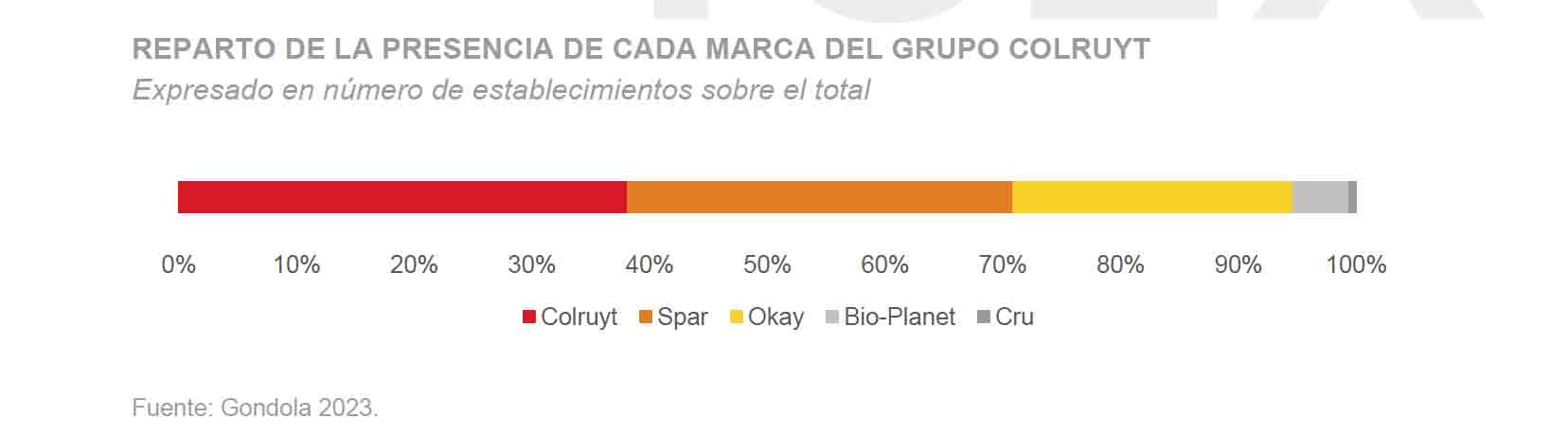

Grupo Colruyt

Es el grupo con mayor peso dentro de Bélgica, con una facturación total de 8.018,50 millones de euros en 2023. El grupo dispone de un total de 654 establecimientos en todo el país y con varias marcas que integran el grupo:

• Colruyt: Engloba la distribución de productos baratos, con tiendas con una superficie grande. Es la principal marca del grupo y su buque insignia. Cuenta con un total de 249 establecimientos.

• OKay: Refleja la marca de un supermercado de barrio, de un tamaño más pequeño. Supermercados de más proximidad. Tiene un total de 156 establecimientos.

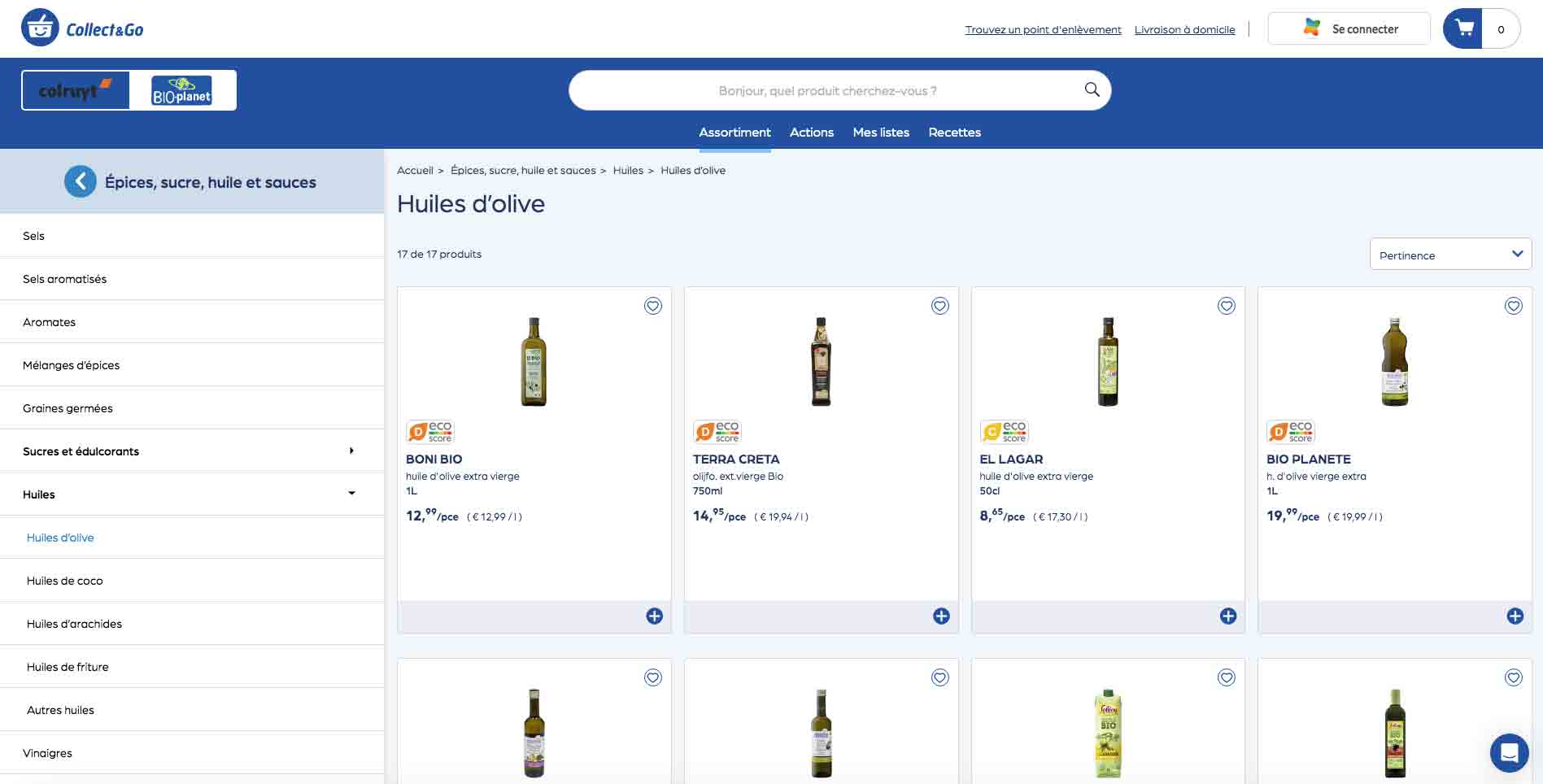

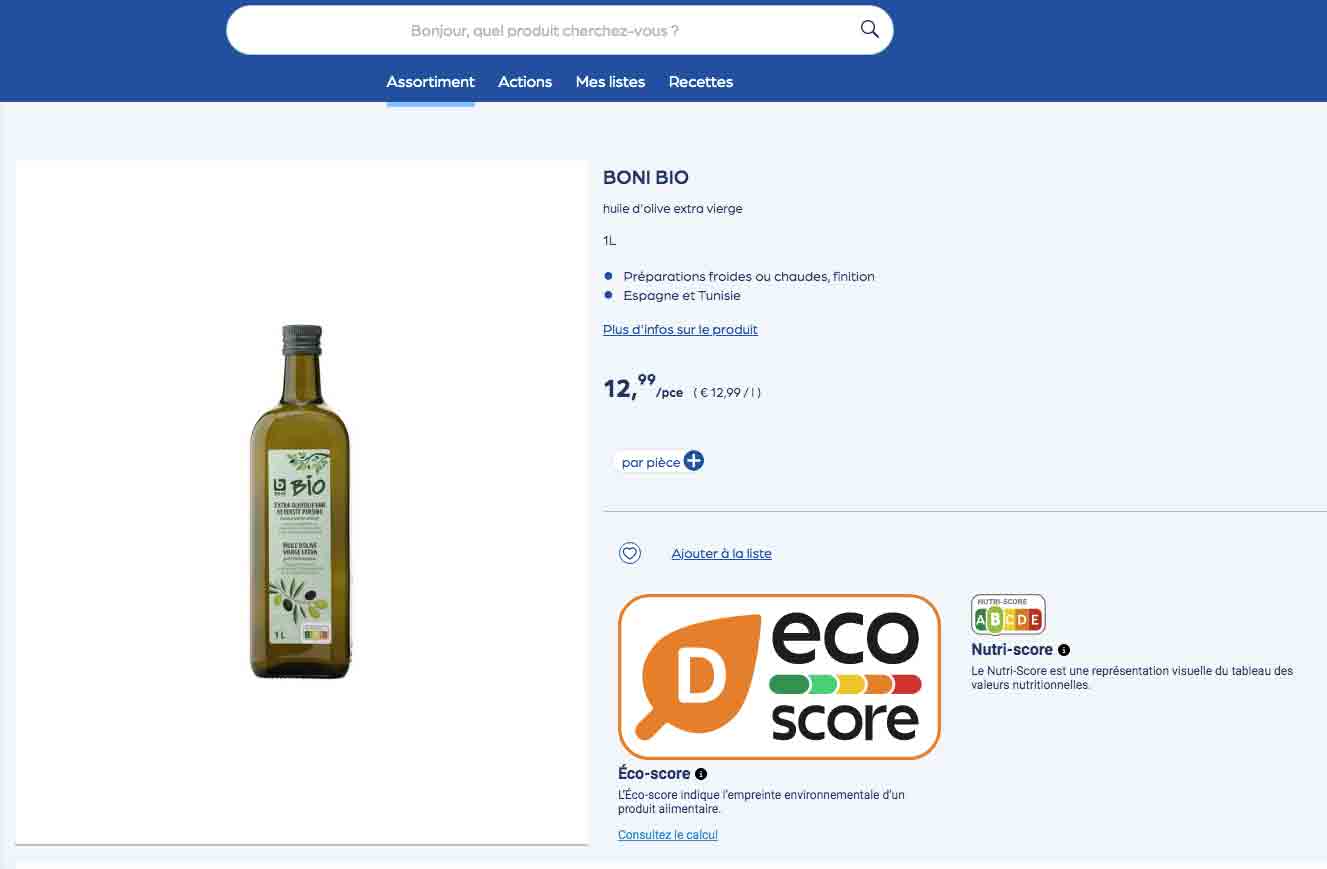

• Bio-Planet: Se especializa en la distribución de productos bio y eco-friendly. El cómputo de sus establecimientos es de un total de 31. En su plataforma on line aparecen aceites de oliva ecológicos y biodinámicos de distintos países productores. Puedes encontrar aceites BIO por 13€ Litro con mezclas de aceites procedentes de España y Tunez como el ejemplo que mostramos. Aparece algún aceite griego junto con marcas procedentes del norte de africa preferentemente Tunez, todas ellas mezcladas con aceite de colza, girasol, etc. Formatos en vidrio de 1L y 75 cl.

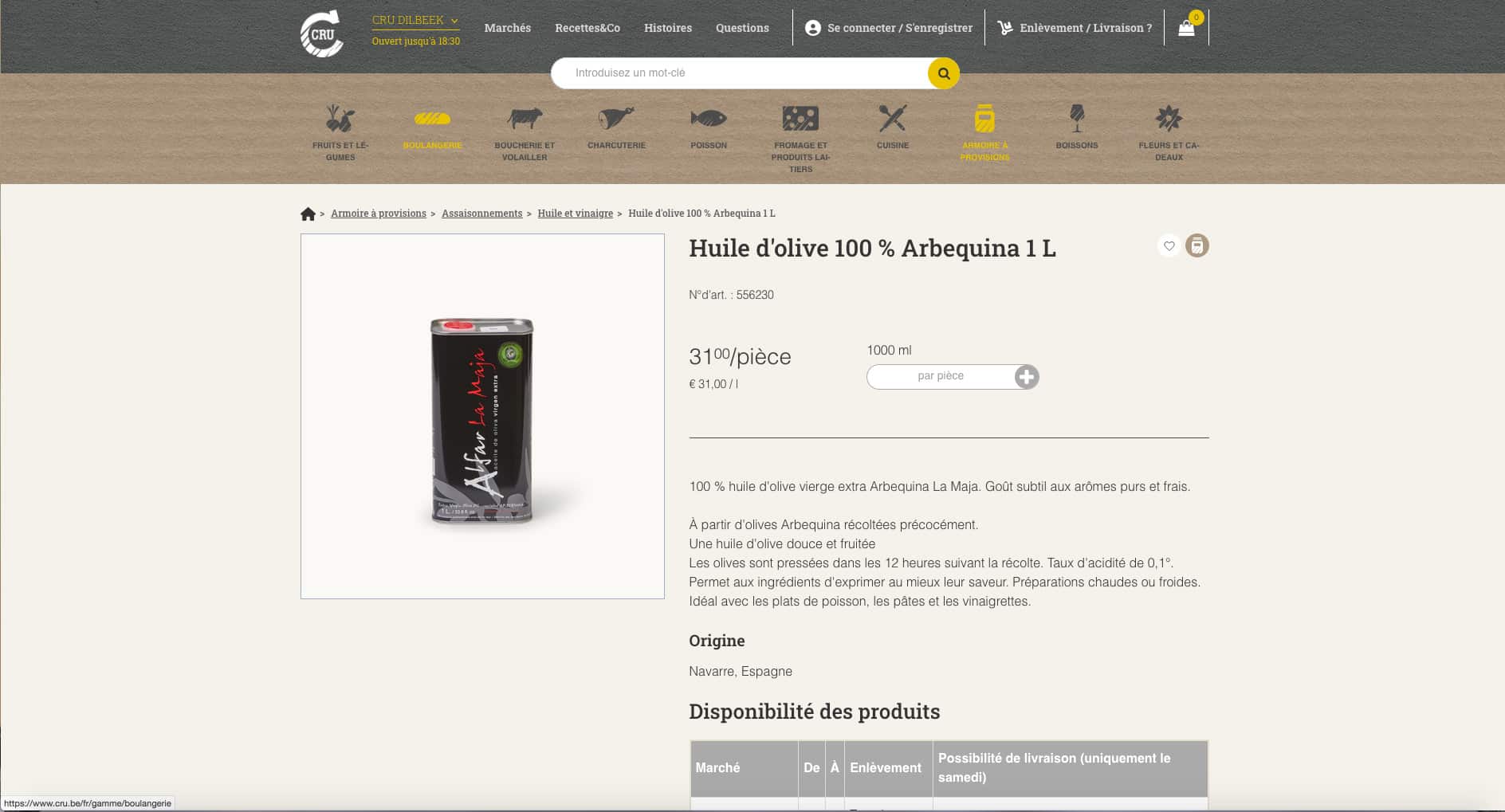

• Cru

Es una marca de supermercados multi experiencia. Se presenta como una marca de supermercados más artesanales y premium. Solo cuenta con un total de 4 supermercados de este tipo. Además, tiene como afiliada la marca Spar en Bélgica, que cuenta con otros 214 establecimientos.

En relación con el aceite de oliva, hay marcas de origen español, pero los productos que se promocionan como gourmet son de origen italiano o griego. Particularmente, se destaca el origen italiano de los productos en el caso de los aceites aromatizados, que van ganando presencia.

En la zona caliente de los lineales, se sitúan los productos italianos y se utiliza iconografía para destacar tal origen, no siendo el caso del español, que cae en el paraguas de la marca de la distribuidora (Boni y Everyday)

Grupo Ahold Delhaize

En términos de facturación es el segundo más relevante del país, con una facturación total de 7.298 millones de euros en 2023. Cuenta con 841 establecimientos repartidos en diferentes formatos, aunque solo 153 están integrados. Esto implica que, salvo estos, el resto tienen mayor libertad e independencia:

• Supermarkets: Este formato cuenta con la mayor extensión de superficie de tienda. Son 128 los tipos de establecimientos de este tipo.

• Ad Delhaize: Son supermercados afiliados que cuentan con una gran superficie. En total, el grupo posee 223 supermercados de este tipo

• Proxy: También supermercados de proximidad, con menor superficie. Cuenta con 249 establecimientos.

• Shop’n Go: El formato más reducido en superficie, de carácter exprés. Existen 167 establecimientos de este tipo.

Albert Heijn

También hay que destacar los supermercados Albert Heijn. Esta marca originalmente neerlandesa está presente en Bélgica desde 2011, cuenta con 74 establecimientos, 25 de los cuales están integrados y el resto afiliados al grupo. Cuentan locales de varios tamaños, pero generalmente grandes.

Respecto del aceite de oliva, hay una gran cantidad de productos que se promocionan como aceite de origen europeo de diversas marcas. No obstante, la marca del distribuidor hace referencia al origen español de manera más prominente. A pesar de ello, el mismo producto de origen italiano se cataloga como algo más caro. Asimismo, la marca de distribuidor de carácter más gourmet, “Taste of inspirations”, recalca que el origen del producto es europeo, pero que la aromatización se lleva a cabo en Italia.

Grupo Carrefour Belgium

En tercer lugar, se encuentra Carrefour, con una facturación total de 4.830 millones de euros en 2023. El grupo con un total de 794 establecimientos cuenta con varios formatos de locales para atender a diferentes necesidades de compras.

• Hypermarket: El formato de gran superficie del grupo. Solo cuenta con 40 establecimientos, pero en extensión de tienda, son el formato con mayor superficie de Bélgica.

• Market: En este formato se atiende a unas necesidades amplias del público, con una extensión de superficie intermedia. Cuenta con un total de 440 establecimientos, de los cuales 396 tienen el carácter de afiliados.

• Express: Tal y como su nombre indica es el carácter de más proximidad, de formato más reducido y limitado en la oferta de productos.

Sobre las referencias del producto, se hace referencia generalmente al origen europeo del aceite, aunque en la marca del distribuidor se destaca el origen español en una de las referencias. En la misma línea que el resto de las superficies, el producto italiano es promocionado bajo un amparo premium.

Otros supermercados

Otros de los grandes actores son ALDI y LIDL, que bajo la categoría de tiendas de descuento tienen una cuota de mercado del 11,2 % y 8,4 % respectivamente, cerrando el top 5 y el 85 % de la cuota de mercado de la gran distribución. Este canal de distribución es importante para las marcas que desean llegar a un público amplio en Bélgica, ya que la mayoría de las personas compran sus productos de uso cotidiano en supermercados. Además, los supermercados a menudo realizan promociones y ofertas especiales, lo que puede influir en la elección de los consumidores y en la demanda de aceite de oliva.

7.1.2. Tiendas especializadas

Las tiendas especializadas gourmet son la opción ideal de distribución para exportadores españoles cuyos productos no estén orientados al mercado masivo. En estos establecimientos, los aceites disponibles son de alta calidad, presentan diseños variados y tienen precios elevados. Los circuitos de este canal son diversos: tiendas gourmet, internet, aeropuertos, etc.

Las tiendas gourmet ofrecen una amplia gama de productos alimentarios gourmet y disponen de un extenso surtido de aceites de oliva dirigido a una audiencia selecta y bien informada que busca productos de alta calidad. Estas tiendas suelen ser independientes y los precios dependen en gran medida del tipo de clientela y la ubicación del establecimiento.

En las estanterías predominan los aceites de origen italiano. Los envases se caracterizan por su cuidado diseño, con botellas en formas variadas, como las de botijo, botellas de vidrio con tapones oscuros y etiquetas originales. Algunos fabricantes se destacan al ofrecer aceites con diversos sabores. Dentro de esta categoría, algunas marcas optan por ofrecer «packs» que contienen tres o cuatro botellas de distintos aceites en envases de 100 ml, permitiendo a los consumidores degustar diversos sabores.

7.2. Canal HORECA

La cocina española disfruta de una favorable acogida en el mercado belga, aunque su presencia sigue siendo relativamente limitada. En algunos restaurantes de origen español, se utilizan aceite de oliva en la preparación de sus platos, aunque estos establecimientos son una minoría.

El canal HORECA desempeña un papel crucial en la toma de decisiones de compra, centrándose en la relación entre la calidad y el precio de los productos. En las tiendas mayoristas que principalmente abastecen a la industria de la hostelería y las tiendas de conveniencia, se pueden encontrar precios más asequibles, así como una amplia gama de opciones en cuanto a tamaños (que van desde envases de 0,25 a 5 litros) y materiales de envasado, como cristal, lata y PET.

8. Acceso al mercado – Barreras

8.1. Barreras de acceso

Debido a la pertenencia de Bélgica al Espacio Económico Europeo, no se requiere el desembolso de aranceles en las transacciones efectuadas entre España y Bélgica. No obstante, se encuentran presentes ciertas barreras indirectas que representan, o pueden representar, desafíos en el ámbito comercial para las compañías que aspiren a introducir sus productos en el mercado.

• Es un desafío competir con otros proveedores ya consolidados en el mercado. Por lo general, estas empresas son bien conocidas y familiares para los posibles clientes, y en ocasiones, las relaciones con ellos van más allá de lo profesional, llegando al ámbito personal. Para lograr una exitosa incursión es aconsejable ofrecer condiciones más favorables en diversos aspectos y contar con sólidas referencias comerciales en el país de origen.

• El mercado demanda un estricto cumplimiento de los estándares de calidad. En Bélgica, tanto los compradores profesionales como los consumidores son exigentes, lo que significa que los proveedores deben adherirse rigurosamente a las condiciones de venta acordadas, respetar los plazos de entrega y mantener la calidad pactada, entre otros aspectos.

• En Bélgica coexisten tres idiomas oficiales: neerlandés, francés y alemán. El idioma para trabajar en Bélgica puede variar según la región y la ubicación en la que te encuentres en el país. En la región de Bruselas-Capital, que es bilingüe, tanto el neerlandés como el francés son ampliamente utilizados, y el inglés también es común en el ámbito empresarial y en organizaciones internacionales. El neerlandés es la lengua principal en la región de Flandes, el francés es la lengua principal en la región valona y por último el alemán es hablado en la pequeña comunidad germanófona en el este de Bélgica, alrededor de las ciudades de Eupen y St. Vith.

• Los compradores promedio esperan recibir información y comunicación de alta calidad. Por lo tanto, es esencial que las empresas elaboren material informativo sobre la empresa y sus productos, cuenten con argumentos de venta sólidos, estén al tanto de las últimas técnicas de fabricación y cumplan con las normas europeas y mundiales, entre otros aspectos.

• La logística y el transporte desempeñan un papel fundamental en la cadena de suministro. Las empresas españolas pueden aprovechar su proximidad geográfica a Bélgica y su pertenencia al mismo espacio económico y monetario para ganar ventaja sobre otros competidores, ya sean europeos o de países terceros.

8.2. Legislación

La Unión Europea ha implementado nuevas reglas para regular la calidad y etiquetado del aceite de oliva. Estas normas buscan simplificar el mercado de aceite de oliva en la UE y entraron en vigor en 2022. Las reglas se basan en regulaciones previas y tienen como objetivo mejorar la eficiencia, ya que la experiencia de la última década ha mostrado la necesidad de simplificar y aclarar ciertos aspectos del marco regulador.

La Unión Europea ha establecido nuevos reglamentos (Reglamento Delegado 2022/2104 y Reglamento de Ejecución 2022/2105) que se centran en la clasificación precisa y etiquetado veráz del aceite de oliva. La Comisión Europea enfatiza la necesidad de controles de cumplimiento y conformidad. Se destaca que la calidad del aceite de oliva, especialmente en términos de sus perfiles organolépticos y químicos, lo diferencia de otros aceites vegetales, lo que justifica la prevención del fraude en el sector.

Estos reglamentos también abordan el etiquetado, exigiendo etiquetas visibles, fáciles de leer y que contengan información sobre el contenido y las condiciones de almacenamiento del producto. Se prohíbe la información engañosa en las etiquetas, y se establecen normas específicas relacionadas con el origen del aceite de oliva, datos obligatorios y facultativos relacionados con el proceso de producción y las características del aceite. Las etiquetas deben informar al consumidor sobre el origen del producto, incluso si es una mezcla de aceitunas o aceites de diferentes regiones o países.

El objetivo es proporcionar a los consumidores información precisa para tomar decisiones informadas sobre la compra de aceite de oliva. Así mismo también hay que tener en cuenta la legislación belga del etiquetado en general sobre productos de alimentación:

• Real Decreto, de 17 de julio de 2014, por el que se establecen disposiciones para la declaración de determinadas sustancias o productos causantes de alergias o intolerancias en relación con los alimentos no envasados.

• Real Decreto, de 9 de febrero de 1990, sobre las marcas que identifican el lote al que pertenece un producto alimenticio.

• Real Decreto de 17 de abril de 1980 sobre publicidad de productos alimenticios.

8.3. Fiscalidad

Según la información pública de la Administración tributaria general en Bélgica, cuando sea de aplicación el IVA (Taxe sur la Valeur Ajoutée TVA) en las adquisiciones intracomunitarias belgas, en el caso de las actividades de comercio exterior entre España y Bélgica, el gravamen se situará en 6 % sobre el PVP de cada unidad de aceite de oliva entregada (generalmente, una botella).

Además, en el caso en que la exportación implique una operación de adquisición intracomunitaria, es necesario que el exportador posea un número de IVA intracomunitario y lo notifique de manera precisa en las facturas que envíe a su cliente. De este modo, el proveedor puede prevenir la doble imposición internacional.

9. Perspectivas del sector

En Bélgica, como en muchos otros lugares, la demanda de aceite de oliva ha experimentado un aumento debido a la creciente conciencia de los beneficios para la salud asociados con su consumo.

Los consumidores belgas, al igual que en otros países, están mostrando una preferencia por opciones más saludables y están dispuestos a pagar más por aceites de oliva de alta calidad.

La tendencia hacia la trazabilidad y la sostenibilidad en la cadena alimentaria también es relevante para el mercado belga. Los consumidores en Bélgica están cada vez más interesados en conocer el origen de sus alimentos y en apoyar a productores que adoptan prácticas agrícolas sostenibles y transparentes.

Debido a la escasez provocada por la sequía, existe la posibilidad de que nuevos actores penetren en el mercado belga. Asimismo, esta escasez puede reforzar el poder de negociación de las grandes empresas distribuidoras de alimentación —cruciales para la distribución del producto—. Finalmente, la principal preocupación no es otra que el cambio climático, causa de las alteraciones meteorológicas que está viviendo el sector en estos momentos.

10. Oportunidades

Respecto a las oportunidades que pueden encontrar las empresas españolas en el mercado belga cabe mencionar las tendencias del país.

Se espera que siga en auge el consumo del aceite de oliva, si bien se han de tener en cuenta una serie de elementos cruciales en el consumo:

• “Premiumización”

Se espera que en el sector se siga añadiendo valor con marcas de distribuidor como el caso de Taste of Inspirations de Delhaize o Boni del grupo Colruyt. También hay que prestar mucha atención a las oportunidades que están surgiendo con la saborización de los aceites, muy apreciados y cada vez ganando más terreno.

• Productos Bio y Sostenibilidad

La tendencia sigue creciendo en el mercado belga también —extensible también al envasado de los productos—. En consecuencia, el etiquetado Bio y productos sostenibles son grandes reclamos para los consumidores belgas. El consumidor belga es exigente y buscará productos naturales y de gran calidad, y estará dispuesto a gastar algo más en este ámbito antes que comprar un producto más artificial o de inferior gama. Pero ello no quiere decir que no sean sensibles al precio, ya que hay que tener en cuenta que el aceite de oliva no es un elemento tradicional en la gastronomía belga.

INTRA FOOD (Feria bienal) – https://www.intrafood.be/en/

Feria Benelux de ingredientes, aditivos funcionales y macro y micronutrientes esenciales para el desarrollo de una nutrición equilibrada y moderna. Se ha convertido en el punto de encuentro de la industria alimentaria de Bélgica y los Países Bajos. En 2024, Intrafood se expande al sector nutracéutico para aprovechar la creciente concienciación sobre los alimentos saludables y de alta calidad nutricional.

Lugar de celebración: Kortrijk Xpo (Offices – Parking 3A – President Kennedylaan 100,

Doorniksesteenweg 216, 8500 Kortrijk).

11.2. Organizaciones oleícolas de interés

CONSEJO OLEÍCOLA INTERNACIONAL (COI)

https://www.internationaloliveoil.org/

Dirección: C/Príncipe de Vergara,154, 28002 MADRID (ESPAÑA)

Telf. +34 91 590 36 38 / Fax: +34 91 563 12 63

Mail: iooc@internationaloliveoil.org

ASOCIACIÓN EUROPEA DEL COMERCIO DE CEREALES, SEMILLAS OLEAGINOSAS,

ARROZ, LEGUMBRES, ACEITE DE OLIVA, ACEITES Y GRASAS, PIENSOS Y SUMINISTROS

AGRÍCOLAS (COCERAL)

http://www.coceral.com/

Dirección: Rue Montoyer,23 (5thFloor) 1000 Bruxelles (Belgium)

Telf: +32 2 502 08 08

Mail: secretariat@coceral.com

ASOCIACIÓN BELGA DE LÍPIDOS Y PROTEINAS (LIPROBEL)

https://www.liprobel.be/index.php/en/

Dirección: Avenue de Tervueren 168, box 12, 1150 Brussel

Telf: +32 2 771 53 30

Mail: info@]liprobel.be

12. Anexos

12.1. Tablas de precios del storecheck

12.1.1. Colruyt

** Este estudio de mercado completo lo podéis encontrar disponible en la página web de ICEX