EL MERCADO DEL JAMÓN Y EL EMBUTIDO EN REPÚBLICA CHECA

El mercado del jamón y el embutido en República Checa. El presente estudio tiene como objetivo analizar el mercado del jamón y los embutidos en la República Checa, sus perspectivas de futuro y las oportunidades que ofrece el sector. El objeto del análisis es que sirva como orientación para las empresas españolas interesadas en exportar sus productos al mercado checo. El sector cárnico tiene gran importancia en la República Checa, al contar con la mayor parte de los ingresos de su industria agroalimentaria.

1. Oferta

El volumen de producción nacional del sector de los jamones y los productos embutidos ha experimentado un descenso en los años 2020 y 2021, de manera similar al registrado en el sector cárnico en la República Checa. No obstante, en 2021, el valor total de las ventas fue de 561,71millones de euros, lo que supone un incremento del 39,57 % en la facturación del sector en el último lustro.

La tendencia creciente de la facturación del sector, que contrasta con el descenso del valor de la producción, se explica por una mayor predisposición a la importación de jamones y productos embutidos ante la producción local. De hecho, el valor total de las importaciones del sector en 2021 fue de 186,009 millones de euros, lo que supone un aumento del 48,7 % con respecto al valor de hace cinco años.Entre los países suministradores, destaca España como principal exportador de jamones de la partida arancelaria 02.10.11.

Con respecto al comercio bilateral con España, en 2021, el valor total de las importaciones de jamones y embutidos desde España ascendió a un total de 10,399 millones de euros, lo que supone un aumento del 156% con respecto a la cifra de 2016. Por otro lado, el valor total de las exportaciones de jamones y embutidos a España ascendió a un total de 1,331 millones de euros en 2021, lo que supone un descenso del 4,17 % con respecto a la cifra de 2016.

En cuanto al ecosistema empresarial, el sector de los productos embutidos está muy fragmentado en la República Checa. Existe una gran cantidad de empresas con una muy similar cuota de mercado. El segmento de las marcas blancas ha ganado terreno en este sector durante 2021. El impacto económico de las medidas introducidas para limitar la propagación de la COVID-19 y la previsión de una mayor inflación han servido para minar la confianza y el poder adquisitivo de los consumidores.

1.2. Demanda

Los embutidos y productos cárnicos suponen la subcategoría más grande en términos de gasto de los hogares checos.Lademanda de estos productos experimentó un notable aumento gracias a las condiciones creadas por la COVID-19. El deseo de reducir al mínimo la exposición al virus en los supermercados provocó un incremento en la demanda de productos con mayor vida útil, que pudiesen ser almacenados durante mástiempo. A la hora de comprar productos cárnicos procesados, los consumidores checos evalúan los diferentes productos a partir decincofactores principales: la calidad percibida de los productos, el factor salud, el precio, el origen (preferentemente origen checo)y el bienestar animal.Estos factores son evaluados de manera distinta según el perfil del consumidor, en función de su edad, género y situación familiar.En particular, el número de hijos ha influido significativamente para quela demanda de los llamados paquetes familiareshayasufrido un aumento significativoen los últimos años.Además, los consumidores checos sienten una cada vez mayor preocupación por la ecología.Los clientes comenzaron a exigir una reducción en la proporción de plásticos en los envasesde los productos, y han comenzado a interesarsepor que la proporción de materiales reciclables en el embalaje sea lo más alta posible.

1.3. Precios

Los precios medios del jamón serrano en lonchas están en torno a 936,77 CZK/kg, lo que equivale a alrededor de 38 EUR/kg. En cuanto al jamón cocido o jamón tipo York, los precios medios están en torno a las 341,32 CZK/kg, que corresponde a 13,85 EUR/kg. Para el chorizo, los precios medios están en torno a las 498,43 CZK/kg, que equivale a 20,23 EUR/kg. En el caso del fuet, el precio medio es de 466 CZK/kg o 18,9EUR/kg; y para el salchichón, 565,88 CZK/kg, lo que equivale a alrededor de 23 EUR/kg. Los precios medios han sufrido un mayor incremento en el transcurso del año 2022, debido a los altos niveles de inflación provocados, entre otras causas, por la situación de la guerra Rusia-Ucrania y el aumento del precio energético.

1.4. Percepción del producto español

En los últimos años, la percepción de los productos españoles ha mejorado notablemente. La presencia en supermercados de productos de origen español tales como el jamón, el chorizo y el fuet se ha vuelto habitual en la República Checa. No obstante, la demanda de los productos españoles no está necesariamente relacionada con una mayor percepción de calidad de estos productos. Exceptuando a aquellos que conocen y que están dispuestos a pagar precios más altos por los embutidos y jamones españoles, la mayoría de los consumidores checos no están familiarizados con las diferencias en cuanto a la calidad de los productos.

1.5. Canales de distribución

La distribución minorista checa ha experimentado grandes cambios en los últimos diez años. El lugar principal de compra de los hogares checos son las grandes superficies: cadenas de supermercados, hipermercados, y tiendas de descuento. El comercio online representa una parte muy pequeña en el sector de los embutidos y los jamones en la República Checa. Esto se debe principalmente a la necesidad de transporte refrigerado de los productos. No obstante, existe una variedad de empresas que ofrecen servicios de compra online de jamones y embutidos españoles con envío a este país. Cabe destacar, además, el favorable crecimiento en los últimos años de las ventas a través de los supermercados online en la República Checa.

1.6. Perspectivas y oportunidades

La República Checa está viendo aumentar rápidamente su población debido a la llegada masiva de refugiados procedentes de Ucrania y a la inmigración de personal cualificado que se beneficia de la prácticamente nula tasa de desempleo. Esto hace prever un aumento de la demanda de alimentos, que no se puede compensar fácilmente mediante un aumento de la producción local.

Las importaciones de países del Este también parecen improbables en un escenario de conflicto, por lo que esto podría ser aprovechado como una oportunidad para incrementar las exportaciones de las empresas españolas a la República Checa. Además, una de las limitaciones para el desarrollo del canal de distribución online de los jamones y embutidos es el transporte refrigerado de los productos. Por el momento, no existen productores checos que tengan un sistema de envasado que permita el transporte seguro de los embutidos sin refrigeración, mientras que algunas empresas españolas sí que cuentan con dicho sistema. Esto podría suponer una oportunidad para vender en el mercado checo por un nuevo canal sin apenas competidores.

2. Definición del sector

El presente estudio analiza el mercado del jamón y los embutidos en la República Checa entre los años 2016 y 2021. El sector tiene una gran importancia tanto en la economía española como en la checa, al ocupar un lugar esencial en la dieta de ambos países.

2.1. Tipos de jamones y embutidos del mercado

En primer lugar, es necesario realizar una primera delimitación del sector a analizar. Para ello se detallan a continuación los principales tipos de jamones y embutidos presentes en la República Checa, así como los productos nacionales más relevantes en el mercado.

Jamón cocido

El jamón cocido es uno de los principales productos cárnicos procesados presentes en la dieta checa. Es un producto muy extendido y habitual en la cesta de la compra de los consumidores checos. En esta categoría, además, se encuentra una especialidad tradicional garantizada (ETG) checa.

Pražská Šunka Originario de la ciudad de Praga, Pražská Šunka (Jamón de Praga en español) es un jamón cocido tradicional elaborado a partir de un proceso de ahumado con madera de haya. Actualmente es reconocido como especialidad tradicional garantizada (ETG) por la Unión Europea. Se presenta en distintas variedades, tanto deshuesado como sin deshuesar, y también enlatado. La variedad enlatada debe contener al menos un 87% de carne.

Jamón curado

El jamón curado tiene una menor importancia que el jamón cocido en el mercado checo. No obstante, se observa un crecimiento dela presencia de jamones curados en los supermercados de la República Checa. En cuanto al jamón serrano, no es muy conocido (salvo por público especializado) y,en general, el consumidor aprecia más el jamón de menos curación.

Salchichón, fuet y salami

El salchichón, el fuet y el salami son también conocidos entre los consumidores checos. Estos están presentes en la mayoría de los supermercados, y entre la oferta se observan productos españoles, italianos, franceses y de producción nacional. Entre los salamis de producción nacional destaca el lovecký salám.

Tradiční lovecký salám Lovecký salám o lovecká saláma es un tipo de salami tradicional muy comercializado en la República Checa y en Eslovaquia. Su origen se remonta a principios del siglo XX, como producto que se elaboraba en invierno. Actualmente se produce durante todo el año. Este salami tiene un color marrón oscuro y forma plana y rectangular o cuadrada. Se produce a partir de una mezcla de carne de res y cerdo con la adición de pimienta negra molida, azúcar, ajo, clavo molido y tripas de colágeno. Posteriormente se somete a un proceso de ahumado en frío, lo que le proporciona un sabor muy salado y especiado.

Chorizo

El chorizo se puede encontrar en casi todos los supermercados, e incluso se fabrican productos similares en Chequia. En el país existeun embutido similar (čabajka), de origen húngaro, pero de gran consumo en la República Checa, que tiene una composición parecida, sólo que suele ser ahumado y está aliñado con cominos (además de pimentón). El formato más común de chorizo en la República Checa es el de barra fina (para cocinar o tomar en crudo). No es abundante el chorizo curado (de cortar en lonchas finas). También se venden chorizos para freír (por unidades, al peso), especialmente en primavera-verano (temporada de parrillas).

Otros embutidos

Existen otros tipos de embutidos en el mercado checo, como latlačenka. La morcilla española no es conocida, si bien existe un embutido similar en el país (jelito).

Tlačenka Tlačenka es la versión checa de la cabeza de cerdo o queso de cabeza. Se elabora a partir de diferentes cortes y despojos de distintas partes del cerdo, que se cuecen y se encurten en un tejido gelatinoso. El nombre del producto comenzó a utilizarse a partir del siglo XX.

Existen varios tipos de tlačenka, entre los que se incluyen el ligero, campesino, oscuro, rosa suave, berlinés, etc.

2.2. Clasificación arancelaria

Para lograr una mayor precision en la delimitación de los productos analizados en el presente estudio de mercado, se ha hecho uso de la nomenclatura SA o HS en inglés (conocido así por las siglas de Harmonized Commodity Description and Coding System), que comparte los seis primeros dígitos con el sistema TARIC, empleado en la Unión Europea y, por consiguiente, en la República Checa. Según esta nomenclatura, los productos analizados en este estudio se clasifican en los siguientes códigos arancelarios:

02.10.11. Jamones, paletas y sus trozos, sin deshuesar, de animales de la especie porcina, salados o en salmuera, secos o ahumados.

16.01. Embutidos y productos similares, de carne, de despojos o de sangre; preparaciones alimenticias a base de estos productos.

16.02. Las demás preparaciones y conservas de carne, de despojos o de sangre (excepto embutidos y productos similares, y preparaciones alimenticias a base de estos productos).

A lo largo del estudio, la clasificación de productos checos y españoles se dividirá en subsectores para completar la identificación arancelaria. La categorización variará en función del tema tratado: producción, facturación, demanda o comercio exterior.

3. Oferta

* Análisis de competidores

El sector cárnico tiene una gran importancia en Chequia, al concentrarla mayor parte de los ingresos de su industria agroalimentaria.

3.1.1. Producción

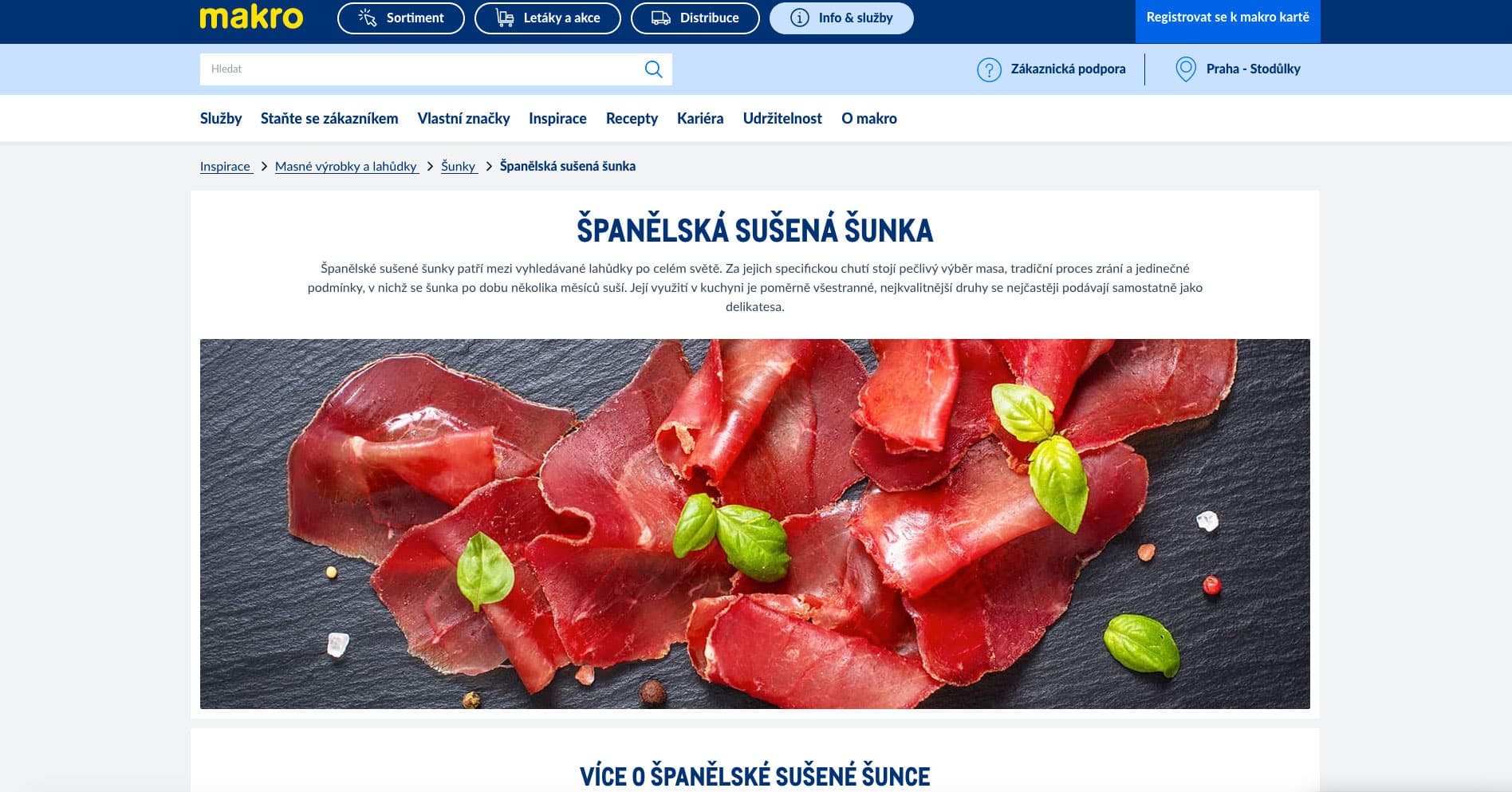

A continuación, se muestran los datos comparativos del volumen de producción del sector de los productos embutidos y jamones en 2016-2021, así como su porcentaje de cambio.

EVOLUCIÓN DEL VOLUMEN DE PRODUCCIÓN DEL SECTOR ENTRE 2016 y 2021 en millones de kg

Como se puede observar, el volumen de producción de productos embutidos ha experimentado un crecimiento desigual en el último lustro. Tras experimentar un pico de crecimiento del 2,8% en el año 2019, la producción en el sector ha decrecido ligeramente en los años 2020 y 2021. La producción de carne en la República Checa disminuyó un 1,5% interanual en el primer trimestrede 2022, alcanzando las 111.669 toneladas.

El descenso se observó en mayor medida en la carne de vacuno, y en menor medida en las aves de corral y el cerdo. La producción de carne de vacuno disminuyó un 2,3%, hasta las 17.435 toneladas. La producción de carne de cerdo fue de 52.710 toneladas, lo que supone un descenso del 1%. Por último, la de carne de ave de corral disminuyó un 1,6%, con una producción de 41.502 toneladas.

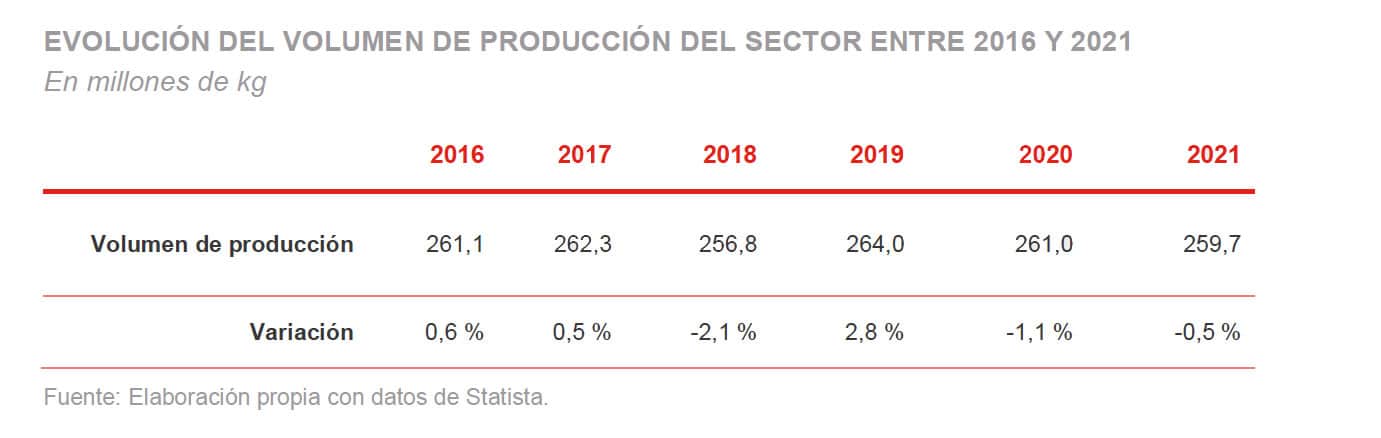

PRODUCCIÓN DE PORCINO PARA CARNE EN 2021 POR REGIONES

Expresado en cabezas de ganado porcino

En cuanto a la distribución de la producción por regiones, las regiones de Praga y Vysočina son las que cuentan con una mayor producción de cerdos para su sacrificio. Entre las dosregiones suponen una proporción del 43%de la cabaña porcinatotal de la República Checa.

3.1.2.Facturación

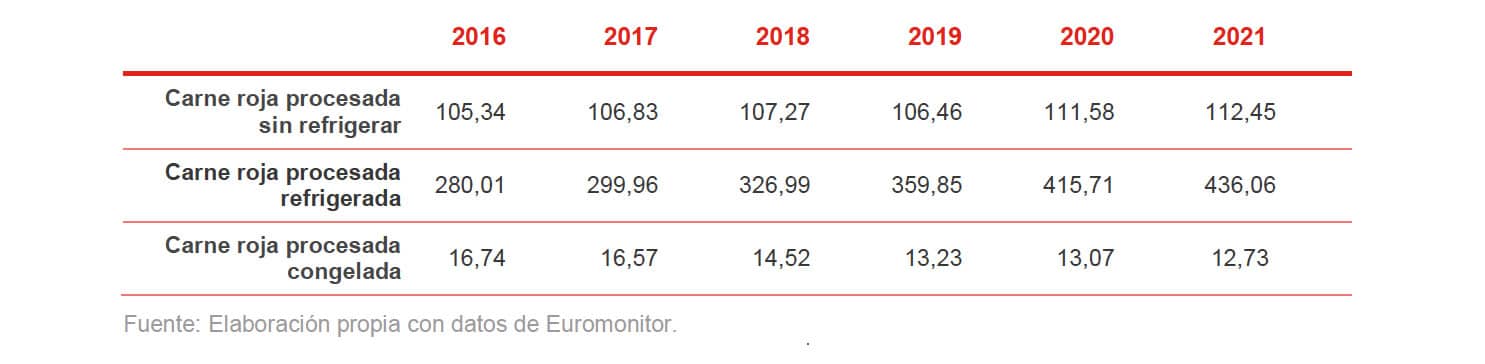

La tabla siguiente muestra el volumen de ventas,expresado en millones de coronas checas, diferenciando entre los productos procesados sin refrigerar, refrigerados y congelados.Las subcategorías corresponden a la carne roja procesada, que incluye tanto productos bovinos como productos porcinos.

EVOLUCIÓN DEL VALOR DE VENTAS DEL SECTOR ENTRE 2016 y 2021

Por categorías, expresado en millones de EUR

En términos de facturación, la subcategoría con mayor valor de ventas es la carne roja procesada refrigerada. Este subtipo tuvo un incremento interanual del 4,8% entre 2020 y 2021, mientras que el aumento del valor de ventas entre 2016 y 2021 fue del 55,7%, por lo que esta categoría sigue una tendencia creciente. En cuanto a la carne roja procesada sin refrigerar, el aumento del valor de las ventas fue del 0,8% entre 2020 y 2021, y del 6,8% entre 2016 y 2021.

El valor de las ventas de la subcategoría de la carne roja procesada congelada cayó en un 2,6% entre 2020 y 2021, y en un 24% entre 2016 y 2021, por lo que se puede considerar que este subtipo sigue una tendencia a la baja. En 2016, el valor total de las ventas del sector fue de 402,43 millones de euros. En 2021, esta cifra ascendió hasta los 561,71 millones de EUR, lo que supone un aumento del 39,57%.

3.2.Comercio exteriorcheco

3.2.1. Importaciones

A continuación, se muestra la evolución del valor de las importaciones del sector del jamón y los embutidos en la República Checa entre 2016 y 2021.

IMPORTACIONES DE JAMONES Y EMBUTIDOS DE LA PARTIDA ARANCELARIA 16.01 EN LA

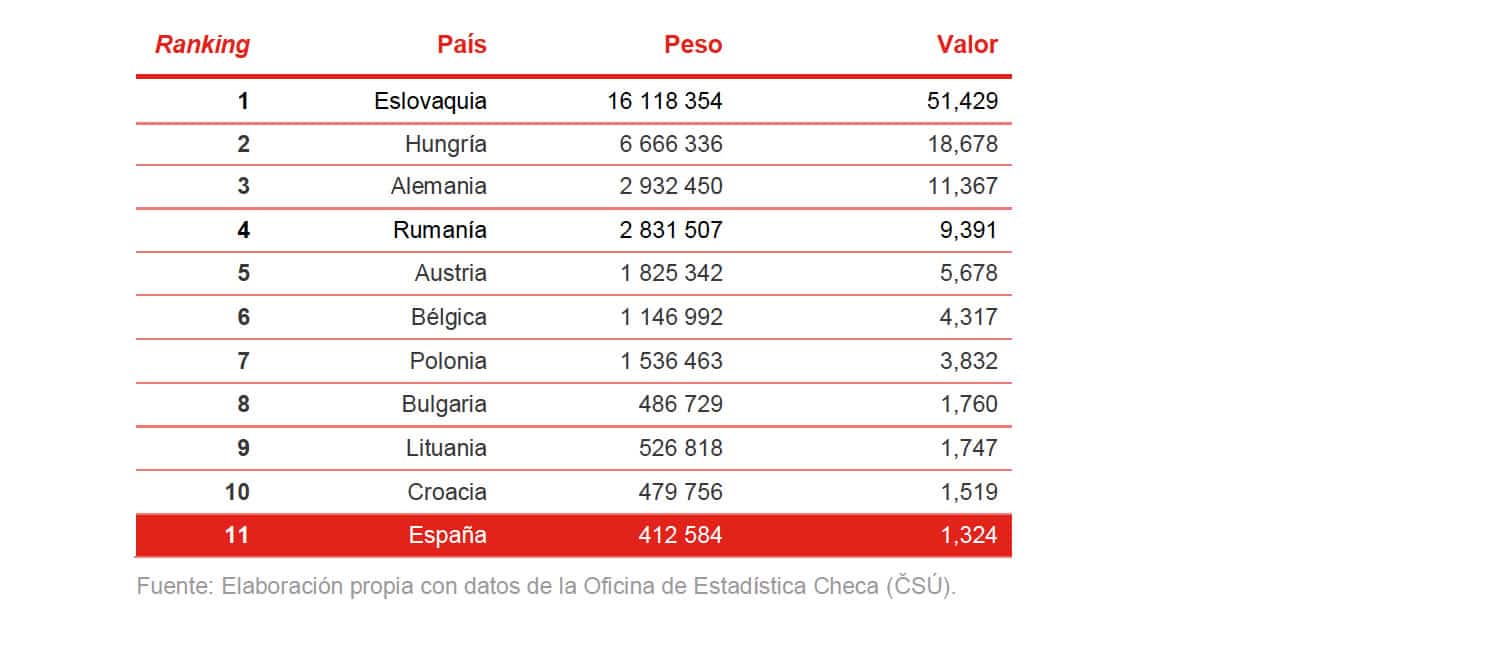

REPÚBLICA CHECA EN 2021 Por países de origen, en kg y millones de EUR

El valor total de las importaciones del sector en 2021 fue de 186,009 millones de euros lo que supone un aumento del 48,7% con respecto al valor de hace cinco años (en 2016 el valor total de las importaciones del sector fue de 125,087 millones de euros). El producto con mayor peso en términos de valor en las importaciones de 2021 corresponde a la partida arancelaria

IMPORTACIONES DE JAMONES Y EMBUTIDOS DE LA PARTIDA ARANCELARIA 16.02 EN LA

REPÚBLICA CHECA EN 2021 Por países de origen, en kg y millones de EUR

Como se observa en las tablas, predominan las importaciones de países de la Unión Europea. Los puestos en los rankings varían según las partidas arancelarias. España es el principal exportador de jamones de la partida 02.10.11 a la República Checa, con una cuota de mercado del 60,87 %.

Nuestro país ocupa el 4.º lugar en importaciones de la partida 16.01, con una cuota del 10,64 % y el 14.º en lo tocante a la partida 16.02, con una cuota del 1,21 %.

3.2.2. Exportaciones

A continuación, se muestra la evolución del valor de las exportaciones del sector del jamón y los embutidos en la República Checa entre 2016 y 2021.

EVOLUCIÓN DEL VALOR DE LAS EXPORTACIONES DEL SECTOR ENTRE 2016 y 2021

Por partidas arancelarias, expresado en millones de EUR

El valor total de las exportaciones del sector en 2021 fue de 197,112 millones de euros, lo que supone un incremento del 9,9 % con respecto al valor de hace cinco años (en 2016 el valor total de las importaciones en el sector fue de 179,353 millones de euros). Como ocurre con las importaciones, el producto con mayor valor exportado en 2021 fue la partida arancelaria 16.02.

Ranking de las exportaciones por países

EXPORTACIONES CHECAS DE LA PARTIDA ARANCELARIA 02.10.11 en 2021 Por países de destino, en kg y millones de EUR

EXPORTACIONES DE LA PARTIDA ARANCELARIA 16.01 EN LA REPÚBLICA CHECA EN 2021 Por países de destino, en kg y millones de EUR

EXPORTACIONES CHECAS DE LA PARTIDA ARANCELARIA 16.02 EN 2021 Por países de destino, en kg y millones de EUR

De manera similar al caso de las importaciones, predominan las exportaciones a países de la Unión Europea. Los rankings varían según las partidas arancelarias. España ocupa el undécimo puesto como comprador de la partida 16.02, con una cuota del 1,12 %. En cuanto a la partida arancelaria 02.10.11, destaca la presencia de exportaciones a países del Sudeste asiático.

En 2021, el valor total de las importaciones de este sector según las partidas arancelarias seleccionadas fue de 186,009 millones de euros, y el de exportaciones, 197,112 millones de euros. Por lo tanto, la balanza comercial checa fue positiva.

3.3. Comercio exterior bilateral con España

IMPORTACIONES CHECAS DE ESPAÑA Por partidas arancelarias, en millones de EUR

Como se aprecia en la tabla anterior, el valor de las importaciones procedentes de España ha aumentado considerablemente en los últimos cinco años. El valor de las importaciones de productos de la partida arancelaria 02.10.11. experimentó un crecimiento del 600 % en 2021 con respecto a

2016. Este incremento fue del 129 % en la partida 16.01, y del 348 % en la partida 16.02. En 2021, el valor de las importaciones de jamones y embutidos desde España ascendió a un total de 10,399 millones de euros, lo que supone un aumento del 156 % con respecto a la cifra

de 2016.

EXPORTACIONES CHECAS A ESPAÑA Por partidas arancelarias, en millones de EUR

En cuanto a las exportaciones a España, el valor por partidas arancelarias ha seguido en general una tendencia decreciente. La partida 16.01 experimentó un descenso del 30 % en 2021 con respecto a 2016, y la partida 16.02 disminuyó un 3,98 %. En 2021, el valor de las exportaciones de jamones y embutidos a España ascendió a un total de 1,331 millones de euros, lo que supone un descenso del 4,17 % con respecto a la cifra de 2016.

3.4. Ecosistema empresarial

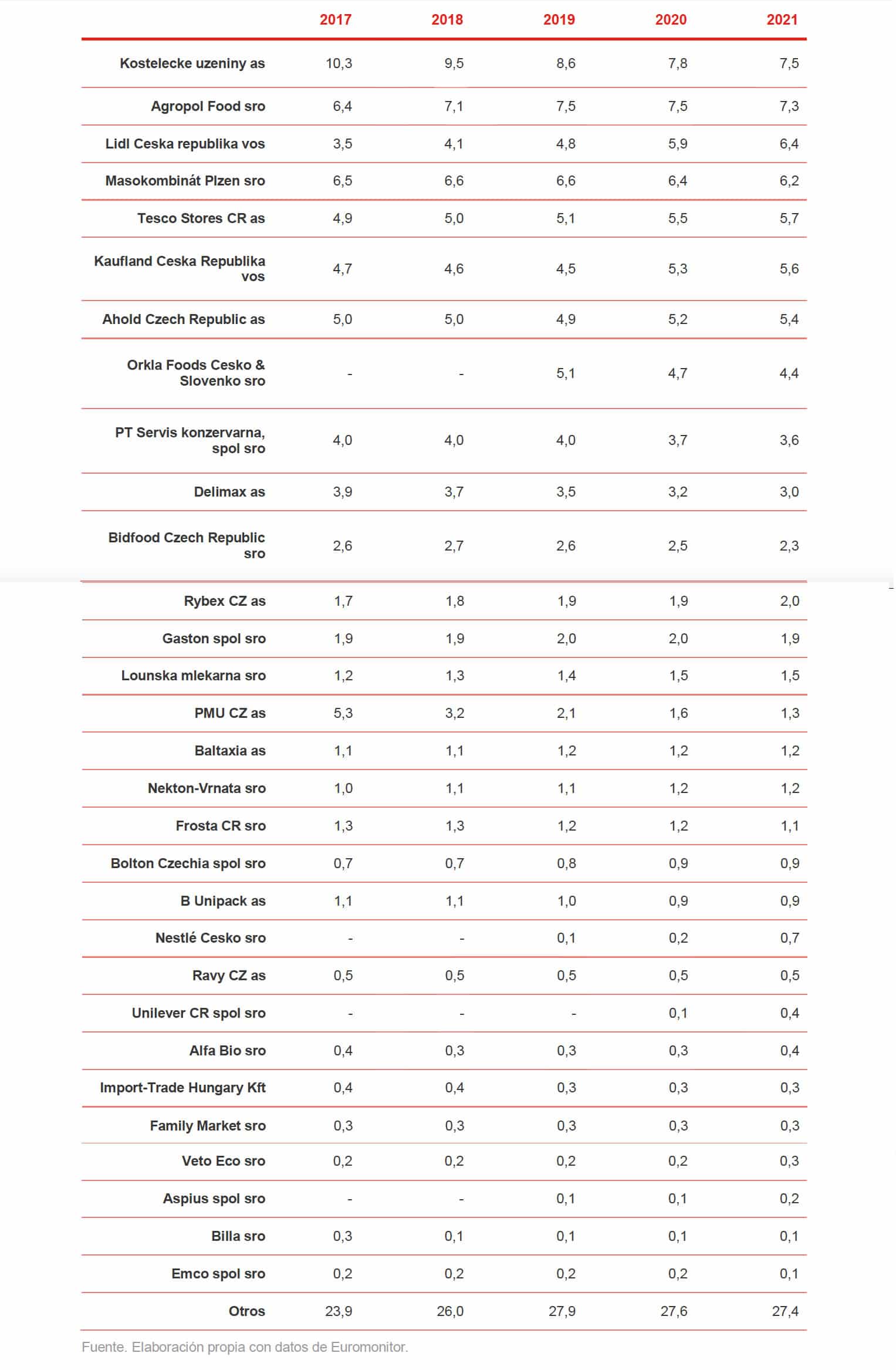

La siguiente tabla muestra las principales empresas de alimentos procesados que operan en la República Checa, incluyendo la evolución del porcentaje de su cuota de mercado.

PRINCIPALES EMPRESAS DEL SECTOR Y SU CUOTA DE MERCADO

Como se observa en la tabla, el sector de la carne procesada en la República Checa está muy fragmentado. Existe una notable cantidad de empresas con una cuota de mercado similar en el sector.

El segmento de las marcas blancas ha ganado terreno en el sector de los productos cárnicos procesados durante 2021. El cierre de restaurantes para limitar la propagación de la COVID-19 ha beneficiado a los supermercados; asimismo, la previsión de una mayor inflación hace que los

consumidores apuesten por las marcas blancas. Muchos consumidores han buscado economizar, centrando el gasto en lo esencial y buscando las

opciones menos costosas a la hora de comprar productos básicos. La oferta de marcas blancas de la cadena de supermercados Lidl se ha comportado especialmente bien en este entorno de preocupación por los precios, gracias a sus precios competitivos y a que sus productos de marca blanca se consideran de alta calidad.

4. Demanda

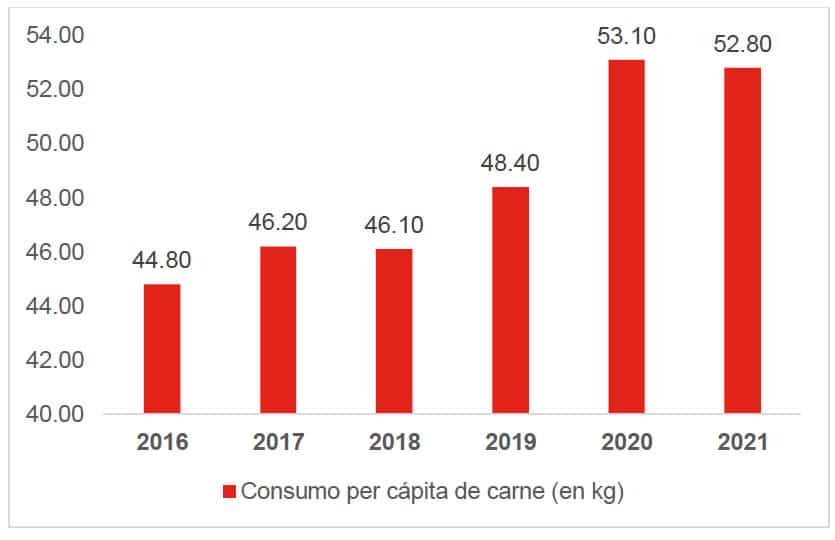

Como ya se ha mencionado, el sector cárnico tiene una gran importancia en la República Checa. Entre los países del mundo, Chequia ocupa el 30.º puesto en consumo anual de carne. La demanda de productos cárnicos, tanto frescos como procesados, ha aumentado en el último lustro. En el gráfico siguiente se muestra la evolución del consumo per cápita de carne en la República Checa en 2016-2021.

CONSUMO PER CÁPITA DE CARNE EN LA REPÚBLICA CHECA, 2016-2021 En kilogramos

La demanda de productos cárnicos procesados tales como el jamón y los embutidos posee una firme base en la República Checa, al tratarse de productos ampliamente consumidos y aceptados en la dieta checa. De hecho, los embutidos y productos cárnicos suponen la subcategoría más grande en términos de gasto de los hogares checos (Según un análisis de Growth for Knowledge (GfK).)

Esta demanda experimentó un notable aumento gracias a las condiciones creadas por la COVID- 19 desde el año 2020. El deseo de reducir al mínimo la exposición al virus en los supermercados provocó un incremento en la demanda de productos con mayor vida útil, que pudiesen ser almacenados durante más tiempo.

Además, el valor añadido que supone la comodidad de estos productos, que por lo general no requieren ser cocinados o un largo tiempo de preparación, ha propiciado un aumento constante de la importancia de este sector en la economía checa.

4.1. Factores decisorios para la compra

A la hora de comprar productos cárnicos procesados, los checos evalúan los diferentes productos según cuatro factores principales: la calidad percibida de los productos, el factor salud, el precio y el bienestar animal.

*La calidad percibida de los productos. La evaluación de los jamones y embutidos se ve notablemente influenciada por la calidad de los productos. Los consumidores checos buscan productos con buen sabor y con un alto porcentaje de carne en la elaboración, lo suficientemente exclusivos como para ofrecer a potenciales huéspedes.

* El factor salud. La creciente preocupación de los consumidores checos por la salud ha provocado un aumento de la demanda de productos más saludables. Esto ha influenciado la evaluación de los productos cárnicos procesados, al prestar cada vez más atención a factores como el contenido de sal y de grasa, la adecuación de los productos para los niños, el contenido de ingredientes, etc.

* El precio. El consumidor checo todavía tiene en cuenta por encima de cualquier otro criterio el precio del producto.

* El origen. El consumidor checo, en general, está muy orgulloso de los productos nacionales y muchas marcas utilizan la bandera checa como muestra de calidad. Además, los productos checos son percibidos como de mayor relación calidad/precio, y en ocasiones el consumidor desconoce la calidad de los productos foráneos.

* El bienestar animal. Pese a no ser un factor tan decisivo como los anteriores a la hora de comprar carne, la preocupación por los estándares de bienestar animal y la preferencia por alternativas respetuosas con el medio ambiente presenta una tendencia al alza entre los consumidores europeos en los últimos años.

Otro aspecto relevante de la demanda de productos embutidos son las diferencias culturales en cuanto a los sabores de los “aliños”. Los embutidos que demanda el consumidor checo están preparados y condimentados según el gusto, sabor y costumbres del cliente local. Esto dificulta la entrada del producto importado.

4.2. Segmentación y estacionalidad de las compras

4.2.1. Segmentación demográfica de los consumidores

Con respecto a la segmentación demográfica de la demanda, los hombres representan una mayor proporcionalidad de consumo de productos cárnicos frescos y embutidos. Los hombres checos consumen de media su peso en carne cada año 2.

Un análisis de la Academia Checa de Ciencias Agrícolas (AGRIECON) muestra las tendencias de compra teniendo en cuenta los factores decisorios expuestos en el punto 4.1. anterior. Según este análisis, existe una segmentación por edad en la compra de productos cárnicos. Por lo general, los consumidores preocupados por el factor salud de los productos suelen tener una media más alta de edad que los consumidores más interesados por los factores de calidad, precio y bienestar animal. Este grupo valora especialmente la calidad objetiva de los productos, prefiriendo niveles bajos de contenido en agua, sal y grasa, y sin aditivos químicos.

El análisis también concluye que hay una cierta segmentación por géneros con respecto a los distintos factores. Por un lado, entre los consumidores preocupados por la calidad y sabor de los productos, existe una mayor proporción de hombres (55,9 % de los encuestados) que de mujeres (44,1 %). Por otro lado, entre los consumidores preocupados por el bienestar animal y el respeto del medio ambiente por los productos existe una mayor proporción de mujeres (53,8 %) que de hombres (46,2 %).

Otro aspecto destacable es la situación familiar de los consumidores. El análisis muestra diferencias respecto al número de hijos de los encuestados. Entre los consumidores preocupados por la calidad y el sabor de los productos hay una mayor proporción que no tienen hijos (63,3 %). En cuanto a los consumidores preocupados por el bienestar animal y las alternativas respetuosas con el medio ambiente ocupan un lugar preponderante aquellos que tienen dos o más hijos (30,6 % de los encuestados). Las familias numerosas ocupan una mayor proporción entre los consumidores preocupados por el medio ambiente que prefieren alternativas orgánicas.

4.2.2. Estacionalidad del producto

En cuanto a la estacionalidad del producto, las importaciones de jamones tienen un pico de demanda en el mes de noviembre (para la campaña de Navidad). El resto del año, las importaciones se mantienen estables. Las importaciones de embutidos no tienen una gran estacionalidad ni se percibe un aumento de cara a las Navidades.

4.2.3. Formato del packaging del producto

En los últimos años, la demanda de los llamados paquetes familiares ha sufrido un aumento significativo. Las empresas productoras han sido conscientes de ello y han incorporado la producción de productos con este tipo de formato para ofrecerlos a los consumidores checos 3.

Además, los consumidores checos sienten una cada vez mayor preocupación por la ecología. Los clientes comenzaron a exigir una reducción en la proporción de plásticos en los envases de los productos, y han comenzado a interesarse por que la proporción de materiales reciclables en el embalaje sea lo más alta posible 4.

NOTAS:

3 Según declaraciones de Radek Stuchlík, director de ventas para la República Checa de Schneider Food.

4 Según declaraciones de Patrik Slezák, gerente de exportación de Ravy CZ.

5. Precios

5.1. Precios medios

En términos generales, los precios medios de los productos del sector han seguido una tendencia creciente en los últimos cinco años, tal y como se observa en el siguiente gráfico.

EVOLUCIÓN DE PRECIOS MEDIOS DEL SECTOR Expresado en EUR por unidad

Los precios medios han sufrido un mayor incremento en el transcurso del año 2022, debido a los altos niveles de inflación provocados, entre otros factores, por la situación de la guerra Rusia- Ucrania y el aumento del precio energético. En la República Checa, este incremento se ha percibido en los productos cárnicos, tanto frescos como procesados. En junio de 2022, el precio promedio de tipos seleccionados de carne en folletos promocionales de las siete cadenas de alimentos checas más grandes aumentó un 19 % interanual. La siguiente tabla muestra los precios medios de los principales tipos de productos embutidos y jamones en la República Checa a julio de 2022.

PRECIO MEDIO, MÍNIMO Y MÁXIMO DE EMBUTIDOS Y JAMONES ESPAÑOLES Y SUS EQUIVALENTES Por tipo de producto, expresado en CZK/kg

Los precios medios del jamón serrano en lonchas están en torno a 936,77 CZK/kg, lo que equivale a alrededor de 38 EUR/kg. En cuanto al jamón cocido o jamón tipo York, los precios medios están en torno a las 341,32 CZK/kg, que corresponde a 13,85 EUR/kg.

Para el chorizo, los precios medios están en torno a las 498,43 CZK/kg, que equivale a 20,23 EUR/kg. En el caso del fuet, el precio medio es de 466 CZK/kg o 18,9 EUR/kg; y para el salchichón, 565,88 CZK/kg, lo que equivale a alrededor de 23 EUR/kg.

5.2. Precios de importación y exportación

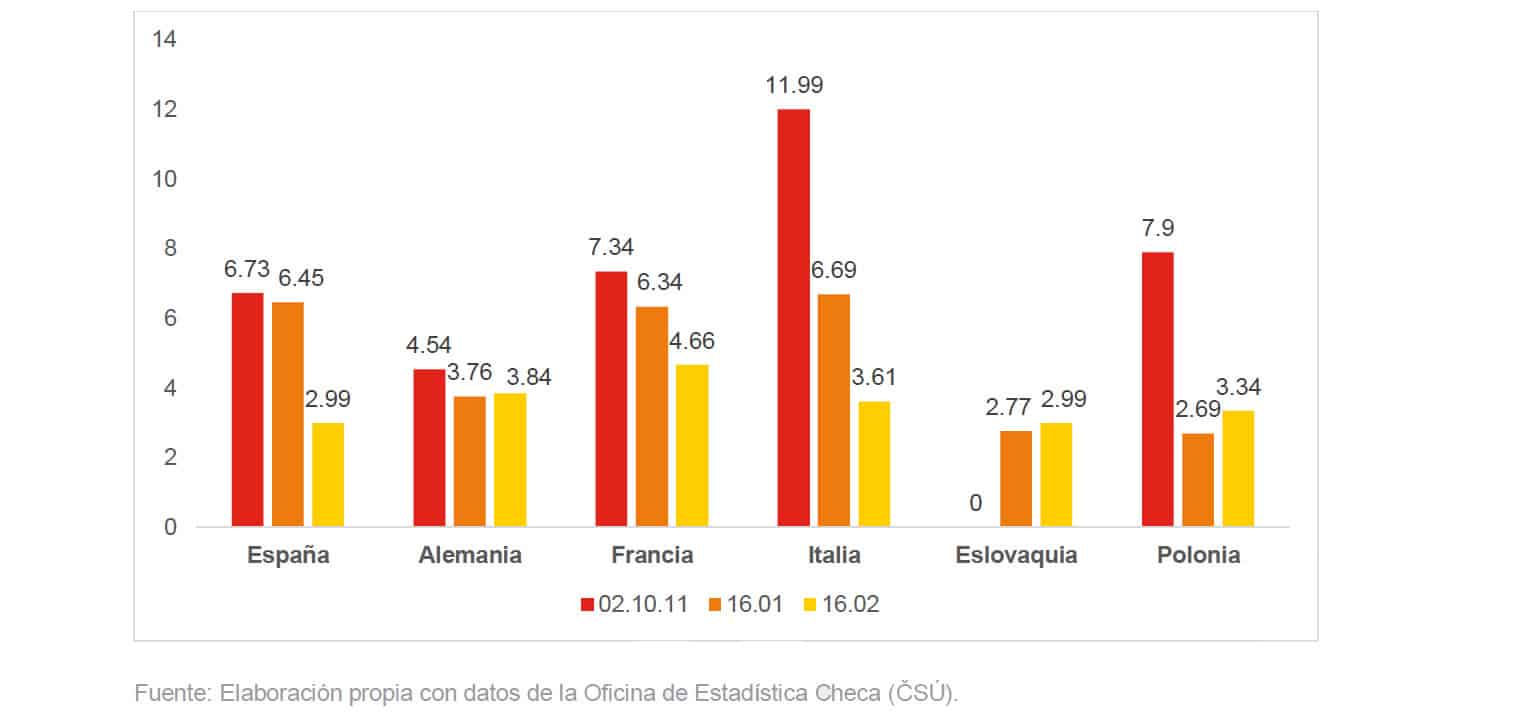

Los gráficos de las siguientes páginas recogen los precios de importación y exportación del sector en 2021, por países y partidas arancelarias. Como se verá en el primer gráfico, los precios de importación varían según el país de procedencia.

El producto de mayor precio son los jamones de la partida arancelaria 02.10.11. En esta partida destaca Italia con el precio medio más alto (11,99 EUR/kg). En el caso de las importaciones desde España, los precios medios de los jamones son más bajos, sólo superando a Alemania y a Eslovaquia.

En cuanto a los embutidos de la partida 16.01, los precios medios de importación desde España se sitúan entre los más altos, junto a los de Francia e Italia. Por el contrario, los precios medios españoles de la partida 16.02 ocupan el puesto más bajo junto a los de Eslovaquia (2,99 EUR/kg).

PRECIOS MEDIOS DE IMPORTACIÓN EN 2021 POR PAÍSES Y POR PARTIDAS ARANCELARIAS Expresados en EUR/kg

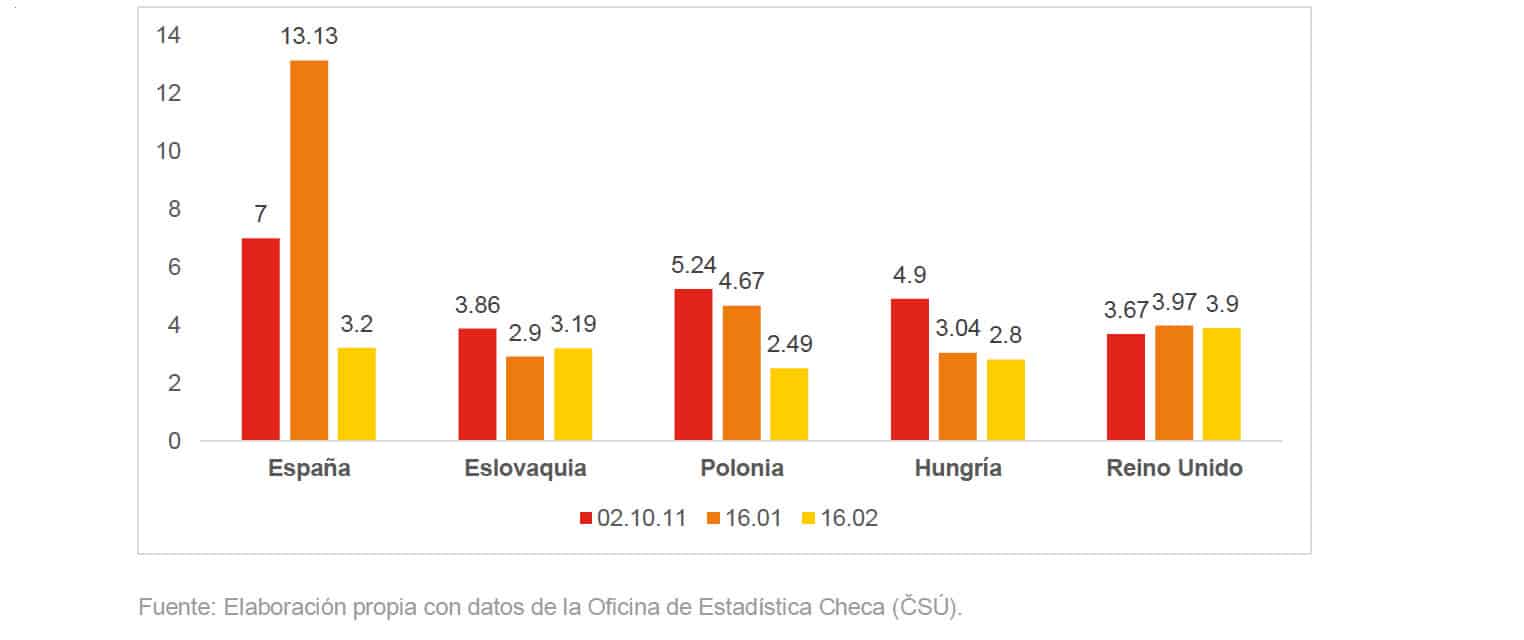

PRECIOS MEDIOS DE EXPORTACIÓN EN 2021 POR PAÍSES Y POR PARTIDAS ARANCELARIAS Expresados en EUR/kg

Los precios medios de exportación, como se observa en el gráfico, son considerablemente más altos para España en comparación con el resto de los países. Destaca especialmente el precio medio de la partida arancelaria 16.01 (13,13 €/kg), que es más de un 50 % mayor que los precios medios para los demás países.

6. Percepción del producto español

La percepción de los jamones y embutidos españoles ha experimentado una evolución positiva en el último lustro. La carne y embutidos españoles disfrutan de una buena imagen en la República Checa, destacando productos como el jamón serrano, el fuet y el chorizo, y están presentes en la mayoría de los supermercados.

Un ejemplo es el supermercado Lidl, que celebra ocasionalmente la conocida como “semana española”, que consiste en una oferta de productos de origen español, entre los que se incluyen el jamón serrano y embutidos como el fuet o el chorizo, y que goza de una gran aceptación entre los consumidores checos. Ahora bien, es necesario decir que los productos ofertados suelen ser de la gama inferior de precios.

No obstante, la demanda de los productos españoles no está necesariamente relacionada con una mayor percepción de calidad de estos productos. Exceptuando a aquellos que conocen y que están dispuestos a pagar precios más altos por los embutidos y jamones españoles, la mayoría de consumidores checos no están familiarizados con las diferencias en cuanto a la calidad de los productos: los diferentes tipos de jamones, etc. Incluso muchos de los consumidores piensan que especialidades tradicionales españolas, como el salchichón y el fuet, son exclusivas de Francia (pese a gozar de gran tradición en España también).

7. Canales de distribución

La distribución minorista checa ha experimentado grandes cambios en los últimos diez años. El lugar principal de compra de los hogares checos son las grandes superficies: cadenas de supermercados, hipermercados, y tiendas de descuento, que empezaron a aparecer en el país enel año 1996 y que desde entonces se han expandido significativamente.

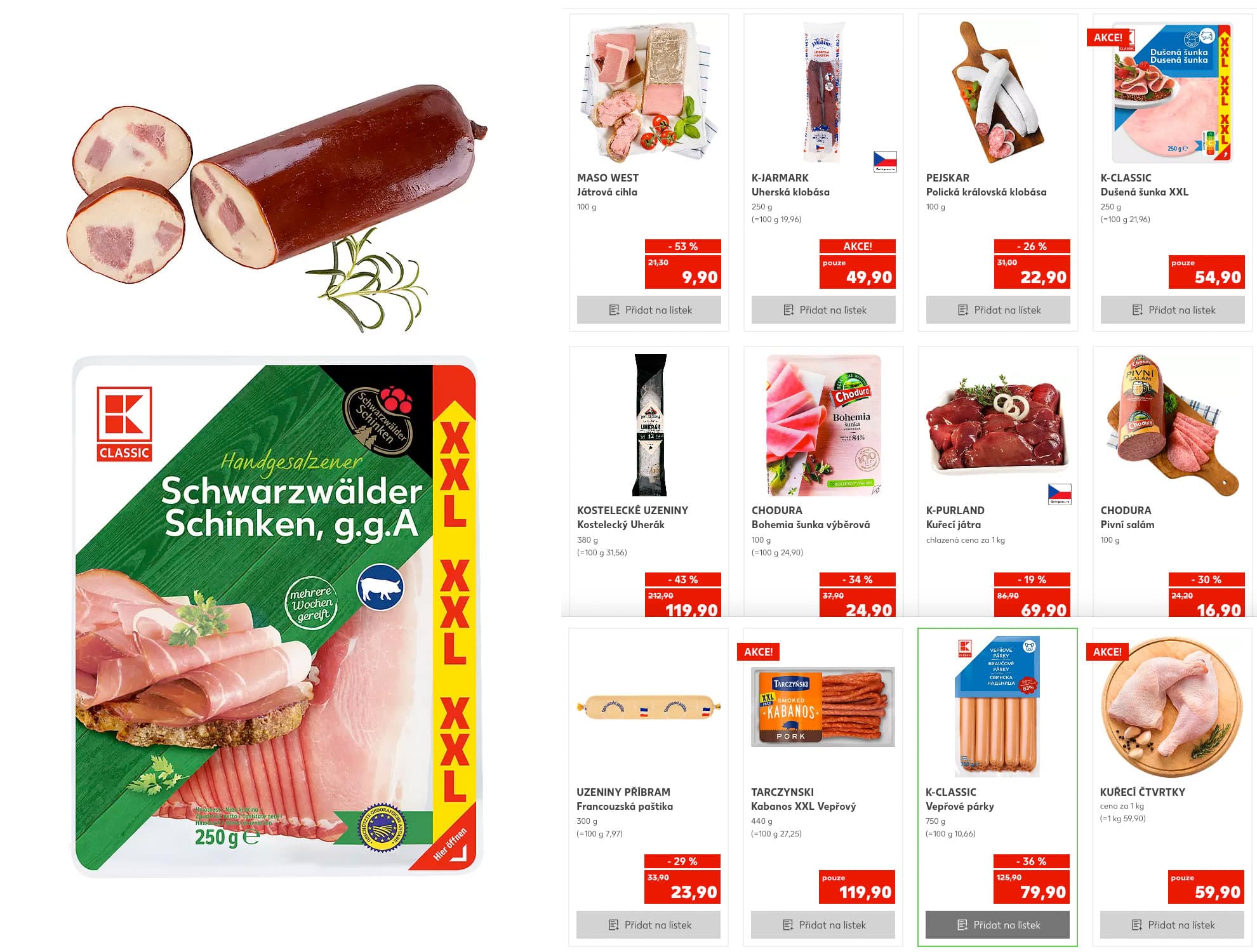

Las cadenas de supermercados más importantes son: Grupo Schwarz (Kaufland y Lidl), Ahold (Albert), Tesco, Makro, Grupo Rewe (Billa, Penny Market, Globus). Las grandes cadenas de supermercados a menudo toman las decisiones de compra a nivel de la empresa madre.

Además del principal canal de distribución representado por las citadas cadenas, existen los canales de distribución siguientes, de menor importancia:

A) Las tiendas tradicionales de tamaño pequeño

B) El sector HORECA

C) Las tiendas delicatesen/gourmet

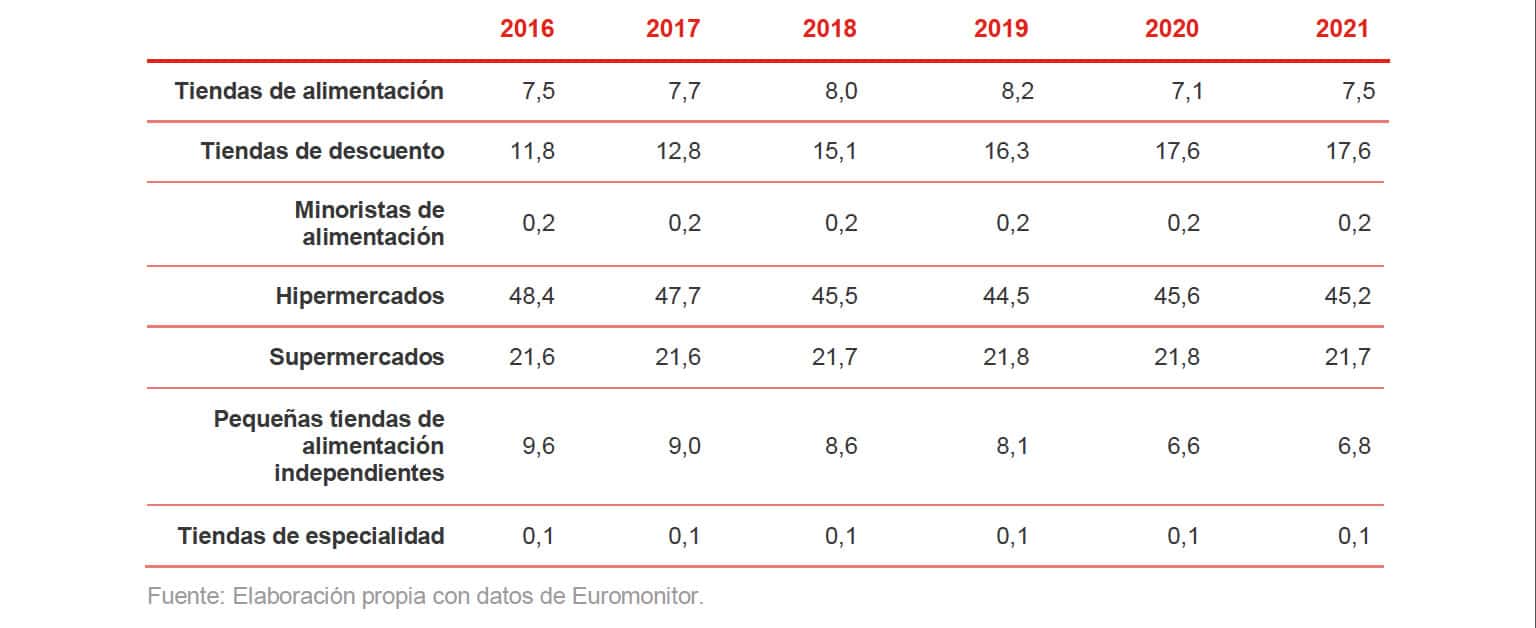

A continuación, se muestra una tabla con los diferentes canales de distribución del sector de los alimentos procesados, así como el porcentaje del valor que representan en el mercado.

CANALES DE DISTRIBUCIÓN DEL SECTOR Y SU PESO EN EL MERCADO Por categorías, en porcentaje del total

Como ya se ha adelantado anteriormente, los datos de la tabla muestran una mayor importancia de los hipermercados (45,2 %), supermercados (21,7 %) y tiendas de descuento (17,6 %) para la distribución de jamones y productos embutidos. La distribución de jamones y embutidos a las cadenas y a los demás canales de distribución se realiza a través de la figura del importador-distribuidor. Este importa el producto y se encarga

además de toda la logística para su distribución al establecimiento minorista.

En el caso de productos gourmet, en su mayor parte se venden en tiendas especializadas o a través de Internet. En la República Checa hay unas 30 tiendas especializadas en productos españoles, el 60 % de ellas en Praga. La red de establecimientos de delicatesen es más extensa.

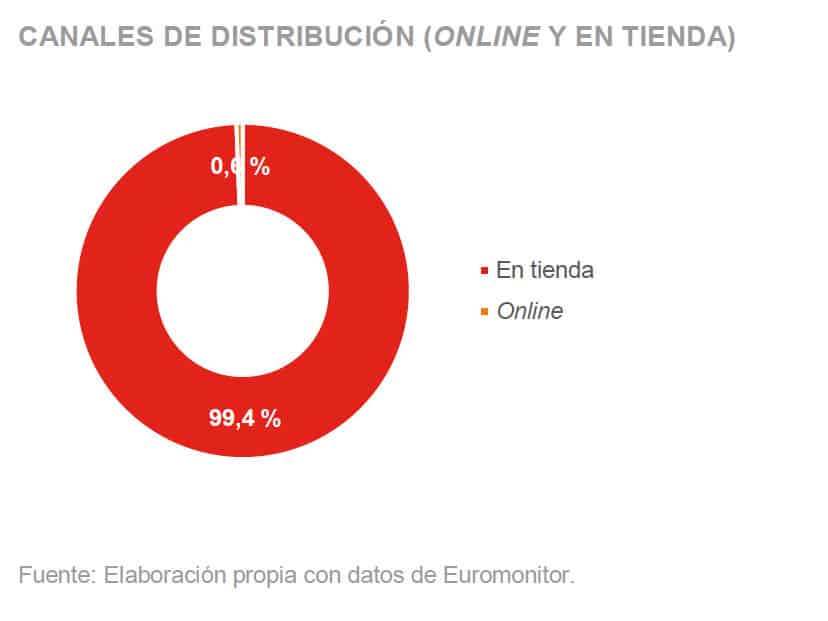

7.1. El comercio online

El comercio online representa una muy pequeña parte en el sector de los embutidos y los jamones en la República Checa. Las ventas realizadas online suponen una reducida proporción en el sector de los alimentos procesados, tal y como se muestra en el siguiente gráfico. Esto se debe principalmente a la necesidad de transporte refrigerado.

CANALES DE DISTRIBUCIÓN (ONLINE Y EN TIENDA)

Pese a no tener una gran importancia en el sector, las ventas a través de e-commerce han doblado su proporción en el mercado en los últimos cinco años. En 2016, estas ventas supusieron un 0,3 % del total. En 2017, 2018 y 2019 supusieron un 0,4 %, y en 2020 y 2021 un 0,6 %.

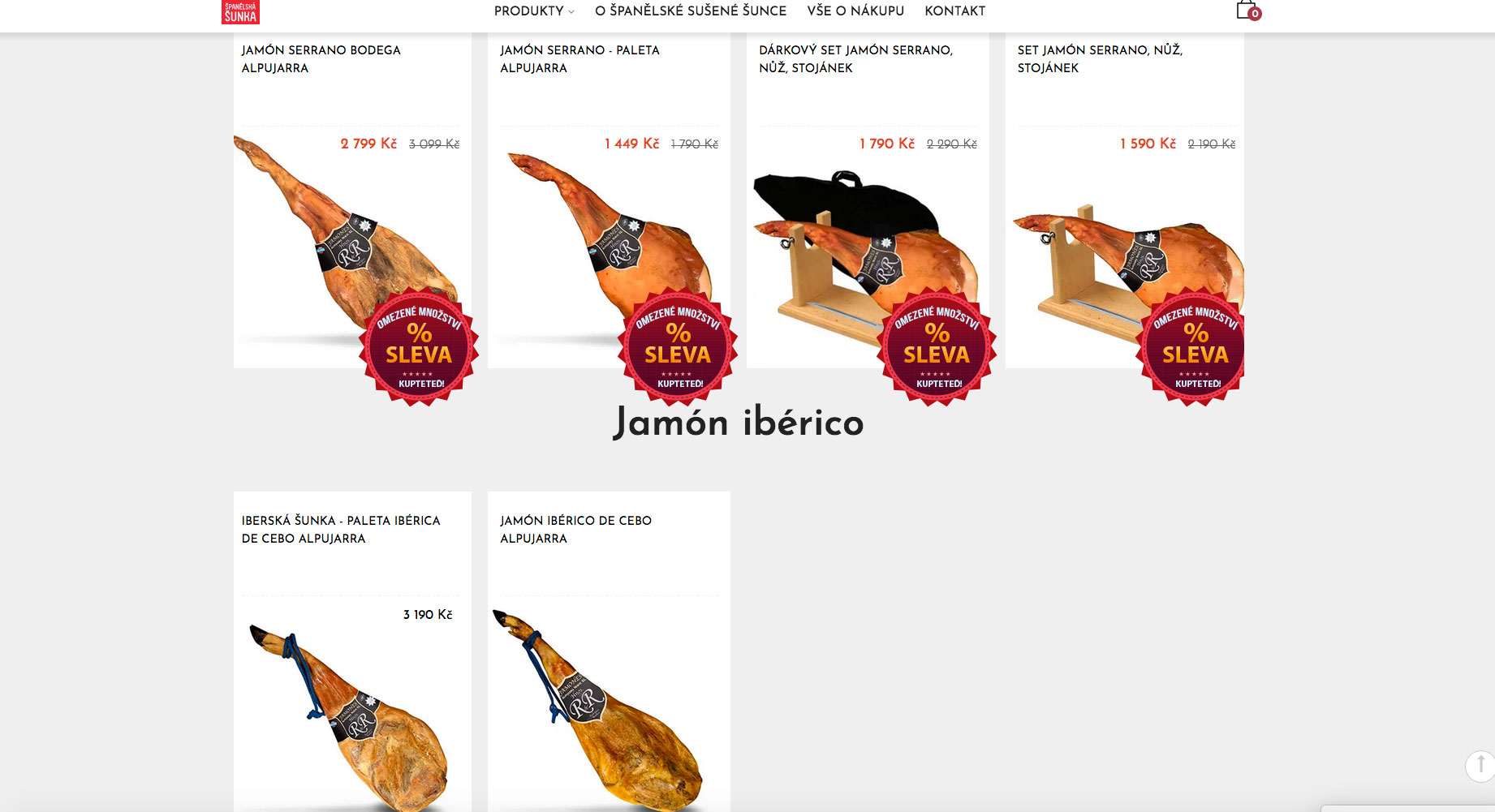

Actualmente existe una variedad de empresas que ofrecen servicios de compra online de jamones y productos embutidos españoles con envío a la República Checa. Las páginas web más destacadas para adquirir online jamones y embutidos españoles son las siguientes:

A) Jamon s.r.o. (www.jamon.cz). Es una empresa checa que originalmente comercializaba sólo jamones españoles, aunque ha ido aumentando progresivamente su oferta, incluyendo salchichones, chorizos, aceite de oliva, mermeladas naturales, e incluso soportes para patas de jamón.

B) Jamonarium (www.jamonarium.com). Es una empresa española que realiza envíos a toda la Unión Europea. Ofrece un amplio rango de productos españoles, entre los que destacan el jamón ibérico y serrano, quesos, aceite y vinagre, embutidos variados y vinos.

C) Enrique Tomás (www.enriquetomas.com). Es otra empresa española que envía productos españoles a casi todos los países de la Unión Europea. Entre sus productos destaca su amplia gama de jamones ibéricos, embutidos, quesos, vinos, aceite y cavas, envasados en diferentes formatos.

Además, los supermercados online han experimentado un crecimiento muy favorable en los últimos años. En la República Checa destaca el supermercado online Rohlik (www.rohlik.cz), que permite el envío de la compra a casas particulares. Rohlik ha adquirido una buena reputación entre los consumidores checos, alcanzando el millón de clientes activos en 2022. En julio de 2021, consiguió una financiación adicional de 100 millones de euros y, con ello, se convirtió en el primer unicornio checo de la historia 5.

Rohlik.cz ofrece una variedad de productos españoles entre los que destacan el jamón serrano e ibérico y embutidos como el chorizo o el fuet.

7.2. Adaptación de los productos españoles Normas básicas de etiquetado en Checoslovaquia

Los requisitos de etiquetado checos se armonizaron con las normas de la UE. La normativa de la UE exige que todas las etiquetas utilicen unidades métricas. Una Comunicación de la Comisión fomenta las etiquetas multilingües, pero preserva la libertad de los Estados miembros para exigir el uso de la lengua local en el país de consumo.

Los requisitos de etiquetado y marcado de los productos checos dependen del tipo de producto y del uso previsto. En general, las etiquetas deben estar en lengua checa y pueden colocarse en el producto o en un folleto adjunto al mismo. Sin embargo, en algunos casos, estos requisitos no siempre se cumplen. Los consumidores checos siguen quejándose de que los productos alemanes, concretamente los cosméticos y los artículos del hogar, están etiquetados únicamente en alemán.

La información del etiqueatdo debe incluir el nombre del producto, el nombre del productor, el país de origen, los ingredientes, y, en algunos casos, las instrucciones de uso. Es importante resaltar que la obligación de contar con una etiqueta en checo proviene de la ley de protección de los consumidores, y que dicha ley hace recaer la responsabilidad del etiquetado sobre el vendedor último. Esto es, que en caso de deficiencias en el etiquetado, el responsable legal ante el consumidor sería en principio el que vendió el producto al consumidor.

Para ventas B2B no existe obligación de contar con el etiquetado en checo. Las etiquetas de algunos productos alimenticios también deben proporcionar información sobre el contenido o la composición. Además, se aplican las normas internacionales sobre las etiquetas de advertencia en los productos de consumo.

8. Acceso al mercado – Barreras

Al formar parte de la Unión Europea, entrar en el mercado de la República Checa está exento de gravámenes para la comercialización por empresas españolas. En el comercio con otros países de la UE, parte del Mercado Único Europeo, rige la libre circulación de mercancías. No se necesita

ningún permiso o certificado especial para comercial. Por norma europea, los alimentos deben ser inocuos, estar correctamente etiquetados y cumplir

con las reglamentaciones legales generalmente vinculantes.

8.1. Normativa europea

Desde su incorporación a la Unión Europea en 2014, la República Checa aplica las regulaciones y directivas aprobadas por la Comisión.

La República Checa sigue la iniciativa de la UE denominada «De la granja a la mesa», basada en el análisis de riesgos y la trazabilidad, con el objetivo de garantizar la seguridad alimentaria. Por ello, una parte importante de la legislación es el «Paquete de Higiene» de la UE. El paquete de higiene abarca la higiene de los alimentos, la higiene de los alimentos de origen animal y los controles oficiales de los productos de origen animal destinados al consumo humano.

Las principales normativas europeas que regulan la producción y comercialización de productos cárnicos son las siguientes 6:

a) Reglamento (CE) n.º 178/2002 del Parlamento Europeo y del Consejo, de 28 de enero de 2002, por el que se establecen los principios y los requisitos generales de la legislación alimentaria, se crea la Autoridad Europea de Seguridad Alimentaria y se fijan procedimientos relativos a la seguridad alimentaria. Proporciona la base para asegurar un nivel elevado de protección de la salud de las personas y de los intereses de los consumidores en relación con los alimentos, teniendo en cuenta, en particular, la diversidad del suministro de alimentos, incluidos los productos tradicionales, al tiempo que se garantiza el funcionamiento eficaz del mercado interior.

b) Reglamento (CE) n.º 852/2004 del Parlamento Europeo y del Consejo, de 29 de abril de 2004, relativo a la higiene de los productos alimenticios. Establece normas generales para los operadores de empresas alimentarias en materia de higiene de los productos alimenticios, teniendo especialmente en cuenta los siguientes principios:

a) la responsabilidad principal de laseguridad alimentaria recae en el operador de la empresa alimentaria;

b) es necesario garantizar la seguridad alimentaria en toda la cadena alimentaria, comenzando por la producción primaria;

c) es importante, para los alimentos que no se pueden almacenar de forma segura a temperatura ambiente, en particular los alimentos congelados, para mantener la cadena de frío;

d) la implementación general de procedimientos basados en los principios HACCP, junto con la aplicación de buenas prácticas de higiene, debería reforzar la responsabilidad de los operadores de empresas alimentarias; las guías de buenas prácticas son un instrumento valioso para ayudar a los operadores de empresas alimentarias en todos los niveles de la cadena alimentaria con el cumplimiento de las normas de higiene alimentaria y con la aplicación de los principios HACCP;

f) es necesario establecer criterios microbiológicos y requisitos de control de temperatura basados en una evaluación científica del riesgo; g) es necesario garantizar que los alimentos importados tengan al menos el mismo nivel de higiene que los alimentos producidos en la Comunidad, o sean de un nivel equivalente.

* Reglamento (CE) n.º 853/2004 del Parlamento Europeo y del Consejo, de 29 de abril de 2004, por el que se establecen normas específicas de higiene de los alimentos de origen animal. Establece normas específicas sobre la higiene de los alimentos de origen animal para los

explotadores de empresas alimentarias.

* Reglamento (CE) n.º 2073/2005 de la Comisión, de 15 de noviembre de 2005, relativo a los criterios microbiológicos aplicables a los productos alimenticios. Establece los criterios microbiológicos para determinados microorganismos y las normas de aplicación que deben cumplir los explotadores de empresas alimentarias al aplicar las medidas de higiene generales y específicas contempladas en el artículo 4 del Reglamento (CE) n.º 852/2004.

* Reglamento (UE) n.º 1169/2011 del Parlamento Europeo y del Consejo, de 25 de octubre de 2011, sobre la información alimentaria facilitada al consumidor. Establece la base para garantizar un alto nivel de protección de los consumidores en relación con la información

alimentaria, teniendo en cuenta las diferencias en la percepción de los consumidores y sus necesidades de información, al mismo tiempo que asegura un funcionamiento correcto del mercado interior.

* Reglamento de Ejecución (UE) n.º 1337/2013 de la Comisión, de 13 de diciembre de 2013, por el que se establecen disposiciones de aplicación del Reglamento (UE) n.º 1169/2011, del Parlamento Europeo y del Consejo, en lo que se refiere a la indicación del país de origen o del lugar de procedencia para la carne fresca, refrigerada o congelada de porcino, ovino, caprino y

aves de corral.

* Reglamento (UE) n.º 1308/2013 del Parlamento Europeo y del Consejo, de 17 de diciembre de 2013, por el que se crea la organización común de mercados de los productos agrarios Reglamento (CE) n.º 1760/2000 del Parlamento Europeo y del Consejo, de 17 de julio de 2000,

que establece un sistema de identificación y registro de los animales de la especie bovina y relativo al etiquetado de la carne de vacuno y de los productos a base de carne de vacuno.

8.2. Normativa nacional

Las principales leyes nacionales que regulan la producción y comercialización de productos cárnicos en la República Checa son las siguientes:

* Ley n.º 110/1997. La Ley sobre Alimentos y Productos del Tabaco y sobre la Modificación y Complementación de Ciertas Leyes Conexas. Regula, siguiendo la normativa directamente aplicable de la Unión Europea, las obligaciones del operador de una empresa alimentaria, fabricante, importador, minorista o distribuidor de productos de tabaco.

* Decreto n.° 69/2016. Decreto sobre requisitos para la carne, los productos cárnicos, los productos de la pesca y la acuicultura y sus productos, los huevos y sus productos. El presente decreto rige siguiendo la normativa de la Unión Europea directamente aplicable:

a) el método de etiquetado de los alimentos, siguiendo su desglose por tipo, grupo o subgrupo, y la composición del alimento

b) tipos de alimentos con un desglose en grupos y subgrupos

c) para tipos individuales de alimentos, requisitos de calidad, requisitos tecnológicos, requisitos de calidad relacionados con el nombre y las desviaciones negativas permisibles de peso y volumen del envase

d) para tipos individuales de alimentos (1. regímenes de temperatura al almacenar o congelar alimentos, 2. métodos de almacenamiento y manipulación de alimentos durante su comercialización, 3. requisitos especiales de transporte, 4. requisitos tecnológicos mínimos.)

* Ley n.º 166/1999. Ley de Atención Veterinaria y Modificación de Ciertas Leyes Relacionadas (Ley Veterinaria). Establece requisitos de atención veterinaria de zootecnia y sanidad animal y de productos de origen animal, regula los derechos y obligaciones de las personas físicas y jurídicas, el régimen, las facultades y competencias de los órganos que ejercen la administración estatal en materia de atención veterinaria, así como algunas actividades profesionales veterinarias y su desempeño.

* Decreto n.° 128/2009. Decreto de Adaptación de Requisitos Veterinarios e Higiénicos para Determinadas Empresas Alimentarias que Manipulan Productos de Origen Animal. Regula:

a) las condiciones veterinarias para la puesta en circulación de productos de origen animal

b) los requisitos veterinarios e higiénicos para determinadas empresas, plantas y otras instalaciones en las que se manipulan alimentos y las condiciones técnicas de su construcción, disposición y equipamiento

c) mediante qué procedimiento y según qué criterios pueden las autoridades de la administración veterinaria adaptar los requisitos veterinarios y de higiene de la normativa de la Unión Europea para las empresas alimentarias sin poner en peligro la higiene de la producción,

d) qué empresas alimentarias se consideran empresas con un pequeño volumen de producción y qué empresas alimentarias se consideran empresas que realizan actividades de venta al por menor

e) los requisitos veterinarios e higiénicos para los alimentos producidos y procesados en las empresas alimentarias y para su manipulación

f) el contenido de la solicitud de adaptación de requisitos veterinarios e higiénicos para empresas alimentarias.

* Decreto n.° 417/2016. Decreto sobre determinados métodos de etiquetado de los alimentos.

* Decreto n.° 366/2005. Decreto sobre requisitos aplicables a determinados alimentos congelados. Regula el método de etiquetado, los requisitos tecnológicos mínimos, el método de almacenamiento y manipulación durante la circulación, los requisitos de transporte y muestreo de determinados alimentos congelados.

*Decreto n.° 54/2004. Decreto sobre alimentos destinados a una alimentación especial y sobre la forma de su utilización. Regula los tipos de alimentos, los requisitos de seguridad sanitaria de los alimentos designados, su composición, etiquetado y condiciones y el método de su uso.

* Ley n.º 242/2000. Ley de Agricultura Orgánica y Modificación de la Ley n.º 368/1992 Recop., sobre Tasas Administrativas, modificada. Regula las condiciones de explotación en agricultura ecológica y la correspondiente certificación y etiquetado de productos ecológicos, alimentos ecológicos y otros productos ecológicos, así como el ejercicio del control y supervisión de su cumplimiento con las obligaciones correspondientes.

* Decreto n.° 328/2000. Decreto del Ministerio de Industria y Comercio sobre el método de fabricación de determinados tipos de productos preenvasados, cuya cantidad se expresa en unidades de peso o volumen. Requisitos para la producción de productos preenvasados («preparados»), que el importador o la empresa envasadora tiene la intención de marcar con el símbolo «e» y que contiene el producto destinado a la venta en una unidad f ija cantidad nominal.

La venta de carne y productos cárnicos está sujeta a la cuidadosa supervisión de la Administración Veterinaria del Estado y la Inspección Agrícola y Alimentaria del Estado (SZPI). Los medios de comunicación y el público son informados regularmente sobre la frecuencia de las inspecciones y los defectos y deficiencias descubiertos de los productos. Aunque estas tratan de una infracción muy concreta de un vendedor específico (y de su proveedor), para el público la publicación de los resultados de las comprobaciones supone también una advertencia más general, por ejemplo, sobre determinados canales de venta (8)

Nota: 8 Datos de la revista Retail News.

8.3. Tratamiento fiscal del jamón y los embutidos

La República Checa basa su fiscalidad en un tipo de I.V.A. estándar del 21 % y dos tipos de IVA reducidos, del 15 % y del 10 %. En el caso de los productos embutidos y los jamones se aplica el IVA especial del 15 %.

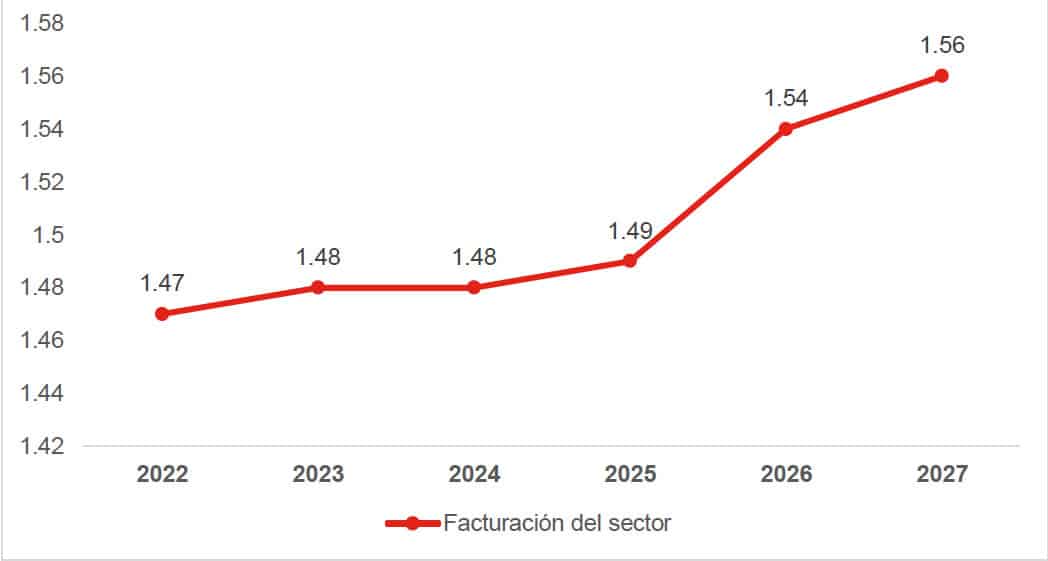

9. Perspectivas del sector

Como se ha expuesto anteriormente, el sector del jamón y los embutidos en la República Checa tiene una firme base en el país. Pese a la tendencia decreciente de la producción nacional, la facturación del sector aumenta año tras año. Se observa en particular un mayor crecimiento en el

volumen de las importaciones de estos productos. A continuación, la tabla muestra una previsión de la evolución del valor de las ventas de productos

embutidos y jamones en la República Checa, desde 2022 hasta 2027.

PREVISIÓN DEL VALOR DE LAS VENTAS DEL SECTOR, 2022-2027 Expresado en miles de millones de euros

Las previsiones toman en consideración la situación provocada por la guerra Rusia-Ucrania, y prevén un repunte del sector a partir del 2025/2026.

10. Oportunidades en el mercado checo del jamón y el embutido

Existen oportunidades en el sector de los embutidos para las empresas españolas. Por una parte, una de las limitaciones para el desarrollo del canal online es el transporte refrigerado de los productos. Por el momento, no existen productores checos que tengan un sistema de envasado que permita el transporte seguro de los embutidos sin refrigeración, mientras que algunas empresas españolas sí que cuentan con dicho sistema. Esto puede ser aprovechado como una oportunidad para vender en el mercado checo por un nuevo canal sin apenas competidores.

Por otra parte, la población de la República Checa ha experimentado un incremento constante en el último lustro (alcanzando los 10,7 millones en 2020), pese su estancamiento durante el año 2021 debido, principalmente, a las consecuencias de la pandemia de COVID-19. En particular, cada año se observa un aumento de la inmigración de personal cualificado que se beneficia de la prácticamente nula tasa de desempleo. Además, en 2022, debido a los flujos de refugiados procedentes de Ucrania, se prevé un aumento temporal de la población durante los próximos años.

Esto hace prever un aumento de la demanda de alimentos, que no se puede compensar fácilmente mediante un aumento de la producción local. Las importaciones de países del Este también parecen improbables en un escenario de conflicto, por lo que esto podría ser aprovechado como una oportunidad para las empresas españolas.

11. Información práctica

11.1. Organismos oficiales

Ministerio de Agricultura

Těšnov 65/17, 110 00 Praha 1

Tel.: 221 811 111

E-mail: info@mze.cz

Web: www.eagri.cz

Administración Veterinaria del Estado (Státní Veterinární Správa)

Slezská 100/7, 120 00 Praha 2

Tel.: +420 227 010 111, +420 227 010 142, +420 725 873 116

E-mail: epodatelna@svscr.cz

Web: www.svscr.cz

Instituto Central de Inspección y Pruebas Agrícolas (Ústřední kontrolní a zkušební ústav zemědělský)

Hroznová 2, 603 00 Brno

Tel.: +420 543 548 111

E-mail: podatelna@ukzuz.cz

Web: www.eagri.cz/public/web/ukzuz/portal

11.2. Asociaciones profesionales

Asociación Checa de Procesadores de Carne (Český svaz zpracovatelů masa)

Libušská 319/126, 142 00 Praha-Libuš-Písnice

Tel.: +420 234 697 755

E-mail: sekretariat@cszm.cz

Web: www.cszm.cz

Asociación Agrícola de la República Checa (Zemědělský svaz České republiky)

Hybernská 1613/38, 110 00 Praha 1

Tel.: +420 226 211 000

Email: info@zscr.cz

Web: www.zscr.cz

Asociación Checa de Ganaderos (Český svaz chovatelů)

Maškova 3, 182 53 Praha 8

Tel.: 284 683 441

E-mail: sekretariat@cschdz.eu

Web: www.cschdz.eu

11.3. Ferias

SALIMATECH – Feria de la industria alimentaria y la gastronomía

Próxima edición: 2023

Brno

www.bvv.cz/salimatech

ANIMAL TECH – Feria internacional de producción animal

Próxima edición: 22 de abril – 26 de abril de 2023

Brno

https://www.bvv.cz/animal-tech/

TECHARGO – Feria internacional de tecnología agrícola

Próxima edición: 2024

Brno

www.bvv.cz/techagro

ZEME ŽIVITELKA – Agrosalon internacional

Próxima edición: 25 de agosto – 30 de agosto de 2022

České Budějovice

www.zemezivitelka.cz

Prague Food Festival

Próxima edición: 2023

Medios de comunicación especializados en Alimentación

Agricultural Economics

Revista mensual de economía agrícola, agroindustria y ecología.

www.agriculturejournals.cz/web/agricecon

Czech Journal of Animal Science

Revista mensual sobre la gestión de animales de granja.

www.agriculturejournals.cz/web/cjas

Czech Journal of Food Sciences

Revista mensual sobre tecnología alimentaria y procesamiento de alimentos.

www.agriculturejournals.cz/web/cjfs

El Packaging para Jamón y embutido en La República Checa

La mayoría de las presentaciones de los productos españoles en Checoslovaquia se hacen bajo marcas blancas de la gran distribución. Son productos de segunda categoría y las presentaciones dejan bastante que desear con respecto a los productos nacionales o alemanes que imperan en el lineal. Vemos etiquetas sobre film transparente, este mercado destaca por las ventanas en el producto del embutido tradicional al igual que en España. Los envases de loncheados de pavo, cerdo, jamon cocido y los propios nacionales son láminas en flexible totalmente impresas que tapanel producto, en pocos casos lo muestran. Predomina el plástico en envases rígidos o semirigidos. Ante la escalada de precios aumentan los formatos de promoción o familiares.

Los productos de fabricación nacional checa tienen la bandera de checoslovaquia incorporada en los diseños, y en las ofertas de la distribución distinguen a los productos nacionales que el consumidor checo aprecia más. Defienden el producto nacional.

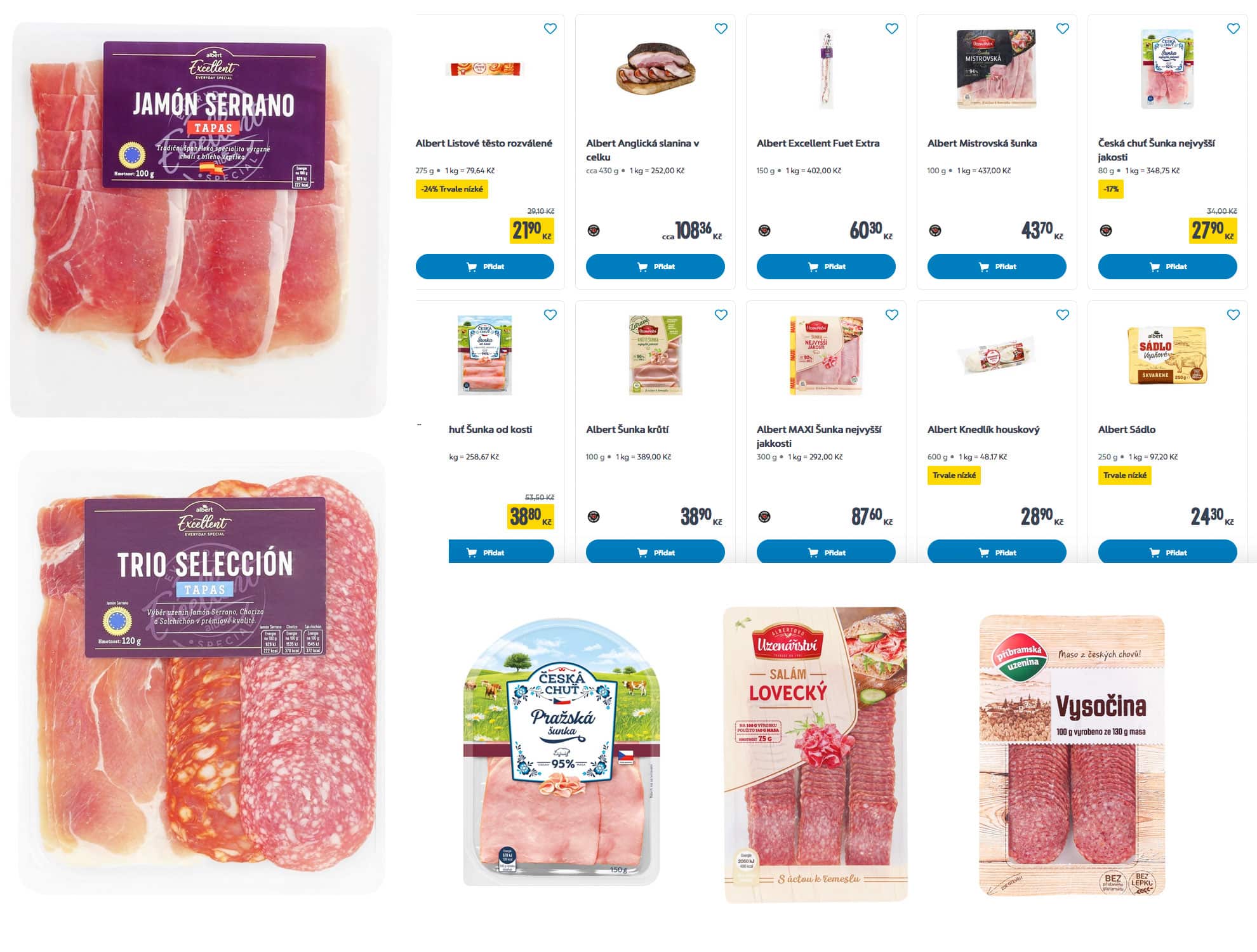

Packaging de Jamones y embutidos supermercados Albert en Checoslovaquia

Las presentaciones en pata de los jamones están poco cuidadas y prácticamente solo se encuentran en sitios web, el packaging en blister de loncheado se realiza con etiqueta y en film anónimo transparente, no hay valor añadido al producto en ninguna categoría ni comunicación hacia un consumidor desconocedor del producto.

En algunas tiendas on line especializadas en vinos encuentras productos con algo más de presentación, sin llegar a ser presentaciones para productos de valor añadido.

Los argumentos de comunicación en las webs no son claros en cuanto a las calidades y categorías de los jamones, y en cierto modo como en este caso prácticamente indican que el jamón español se hace en La Rioja y en Teruel. Se mete en el mismo saco a jamones serranos e ibéricos, se confunde con una IGP.

Los españoles siempre han estado orgullosos de su tradicional jamón de excelente calidad. ¿Qué es exactamente el jamón? Este es jamón curado de cerdo. Muy sencillo, el jamón se elabora limpiándolo, poniéndolo en sal y luego secándolo en un lugar fresco y seco, donde madura al aire libre durante varios meses. Los jamones de calidad tienen un sabor único, un origen claro y están protegidos por la marca de registro IGP. Según el periodo de maduración se dividen en tipos Bodega, Reserva y Gran Reserva. Según la raza del lechón se divide en Jamón Serrano y Jamón Ibérico. En nuestra oferta encontrará jamón, es decir, jamón de la marca Martínez Somalo, de la región de Rioja, pero también jamón de la marca Rokelin de la región de Teruel.

Aunque el consumidor checo demanda cada vez más productos con un packaging más sostenible y menos contaminante, la verdad es que no se aplica. La mayoría de los envases entendemos por necesidad de conservación están realizados con plásticos no compostables ni bio degradables. Y en el diseño no se utiliza ninguna técnica de eco diseño. La mayor parte del packaging para embutidos tiene la superficie impresa con grandes masas de color.

Si quieres conocer el estudio de mercado completo puedes hacerlo en Icex

Si quieres conocer mas sobre nuestros diseño de packaging para jamón y embutidos visita la sección de packaging de nuestra web